- субъект налогообложения;

- объект налогообложения;

- налогооблагаемая база;

- единица измерения и система показателей оценки объектов;

- налоговая ставка в процентах или в абсолютном значении;

- порядок исчисления налога;

- налоговый период;

- порядок и сроки уплаты налогов;

- система льгот.

Существуют следующие типы налоговых систем:

- прогрессивная, при которой норма налогообложения возрастает с увеличением размера дохода;

- регрессивная, когда норма налогообложения уменьшается при возрастании доходов;

- система налогообложения, при которой норма налогообложения не зависит от размера дохода.

Способ уплаты налогов бывает:

- кадастровым, когда объект налога дифференцирован на группы по определенному принципу (налог на владельцев транспортных средств);

- декларативным, при котором налогоплательщик заполняет документ, в котором приводит расчет дохода и налог с него (налог на прибыль);

- «у источника», когда оплата налога осуществляется лицом, выплачивающим доход, при этом получатель дохода получает его уменьшенным на сумму налога (подоходный налог).

Существует два вида налоговой системы:

- глобальная, при которой все доходы физических и юридических лиц облагаются одинаково;

- шедулярная, когда весь получаемый доход делится на части (шедулы), для каждой из которых применяются свои элементы налоговой системы.

Существует несколько типов классификации налогов.

- в соответствие с государственным устройством налоги делятся на федеральные и местные;

- в зависимости от субъектов налогообложения налоги делятся на налоги с физических лиц (подоходный налог, налог на дарение), с юридических лиц (налог на прибыль, НДС, акцизы, вмененный налог, единый налог при применении упрощенной системы налогообложения, налог на рекламу и т.п.), налоги смешанного состава, которые уплачиваются как физическими, так и юридическими лицами (налог на имущество, налог на владельцев транспортных средств, таможенные и государственные пошлины, земельный налог и т.п.);

- в зависимости от объекта налогообложения налоги делятся на прямые налоги, когда юридический плательщик и лицо, несущее налоговое бремя совпадают (налог на прибыль, налог на имущество, земельный налог и т.п.) и косвенные, когда юридический плательщик и лицо, несущее налоговое бремя не совпадают, то есть налоговое бремя перекладывается на потребителей товаров и услуг (НДС, акцизы, налог с продаж);

- в зависимости от типов налоговых систем налоги могут быть пропорциональными, при которых сумма налогов пропорциональна доходам; прогрессивными, при которых с ростом величины дохода возрастает процентная ставка, и регрессивными, при которых с ростом дохода процентная ставка уменьшается.

|

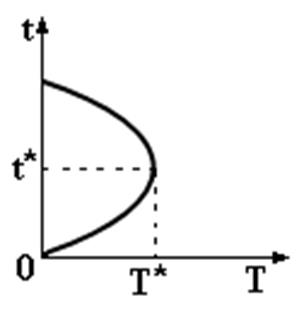

Рис. 73. Кривая Лаффера

Кривая Лаффера показывает, что увеличивать налоговую ставку, то есть налоговое бремя, можно лишь до определенных пределов, поскольку потом снижается объем налоговых поступлений. Дальнейшее увеличение налоговой ставки будет подрывать стимулы к производству. В итоге величина национального дохода, облагаемого налогом, будет падать слишком быстро, поэтому, несмотря на рост ставки налога, сумма налоговых поступлений начнет сокращаться. Кроме того, чрезмерная налоговая ставка вызывает стремление занижать налоговую базу.

Кривая Лаффера показывает, что при определенных условиях снижение налоговых ставок будет способствовать созданию дополнительных стимулов для бизнеса и, соответственно, стимулов для инвестиционной активности. Увеличение субъектов налогообложения и уменьшение числа банкротств увеличит величину налогооблагаемой базы.

Таким образом, налоговая политика является важнейшей составной частью фискальной политики государства, направленной на достижение экономического равновесия в стране.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.