,

,

где P – цена покупки акции, D0 – последний выплаченный дивиденд по акции, g – ожидаемый темп прироста дивиденда в будущем – ожидаемая доходность акции , r – годовая ставка процента, g<r.

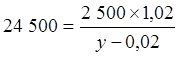

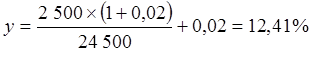

В этой формуле покупная цена акции известна, а неизвестной величиной является годовая ставка процента, которая уравнивает затраты на покупку акции и сумму будущих дивидендов – а это и есть, по определению, показатель ожидаемой доходности акции (y). Заменив переменную r переменной y , имеем уравнение:

.

.

Отсюда

.

.

Таким образом, до тех пор, пока ставка процента на денежном рынке не превышает 12,41%, инвесторы будут покупать эти акции. Если же рост продолжится далее, до 13%, инвесторы начнут их продавать.

ВЕКСЕЛЯ

Вексель - это долговая расписка, выполненная на бланке, содержащем все необходимые атрибуты – наименование “вексель”, указание срока платежа, указание места, в котором должен быть совершен платеж, наименование того, кому платеж должен быть совершен, указание даты и места составления векселя, подпись того, кто выдает вексель. Вексель относится к краткосрочным ценным бумагам сроком действия до 270 дней.

Обычно векселя выпускаются с дисконтом, а погашаются по номиналу. В этом случае вексель представляет собой дисконтную бумагу, доход по которой составляет разница между ценой покупки P и номиналом N. В простейшем случае вексельную операцию можно представить графически следующим образом:

![]() N

N

ЗАДАЧА 1

Вексель номиналом 2 500 рублей, выписанный на срок 90 дней, предъявлен в банк, который учитывает такие векселя по ставке 10% годовых. Определите, какую сумму банк выплатит предъявителю векселя, если вексель будет учтен: а) в день выписки векселя; б) за 45 дней до наступления даты погашения.

Какой будет сумма дисконта в пользу банка?

Банковский учет – это финансовая операция, в ходе которой банк выкупает у владельца (учитывает) вексель по цене ниже номинала до истечения означенного на этом документе срока его погашения. Разница между номиналом и выкупной ценой образует прибыль банка от этой операции и называется дисконт.

![]() ,

где D – дисконт, P – рыночная (выкупная) цена векселя, N –

номинал векселя.

,

где D – дисконт, P – рыночная (выкупная) цена векселя, N –

номинал векселя.

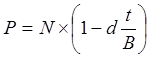

Для определения размера выкупной цены (а, следовательно, и суммы дисконта) применяется дисконтирование по методу банковского учета. При этом используется простая учетная ставка. Выкупная цена (современная стоимость) векселя определяется по формуле:

, где d – учетная годовая ставка, B – временная

база в днях (360 или 365), t – срок, остающийся до погашения векселя, в

днях. Коэффициент

, где d – учетная годовая ставка, B – временная

база в днях (360 или 365), t – срок, остающийся до погашения векселя, в

днях. Коэффициент  называется

дисконтным множителем банковского учета по простым процентам. Как правило, при

банковском учете применяются обыкновенные проценты с точной длительностью

ссуды.

называется

дисконтным множителем банковского учета по простым процентам. Как правило, при

банковском учете применяются обыкновенные проценты с точной длительностью

ссуды.

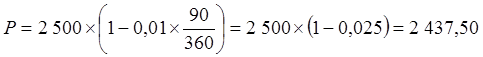

В данной задаче владелец векселя получил его в качестве долговой расписки в обмен на выданную сумму денег. Если, выдавая ссуду, он руководствовался действующей на рынке ставкой процента, то, обратившись с эти векселем в банк в тот же день, он вернет себе всю сумму. Выкупная цена векселя составит

руб.

руб.

Когда новый владелец векселя, то есть банк, через 90 дней предъявит вексель к погашению, то получит полностью его номинальную стоимость 2500 рублей. Таким образом он реализует свой доход от операции по учету векселей. Дисконт в пользу банка составит

![]() руб.

руб.

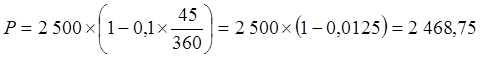

Если векселедержатель обратится в банк с предложением учесть вексель за 45 дней до наступления срока погашения, то получит на руки бóльшую сумму, так как размер дисконта будет меньше. Выкупная цена векселя составит

руб., а сумма дисконта в пользу банка будет равна

руб., а сумма дисконта в пользу банка будет равна

![]() руб.

руб.

Таким образом, в последней ситуации дисконт оказался поделенным между векселедержателями пропорционально сроку владения векселем.

Какую процентную ставку применяет банк из задачи 1 по 90-дневным кредитам?

Для расчета платы за кредит используется как процентная, так и учетная ставки. Они различаются базой начисления.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.