руб.

руб.

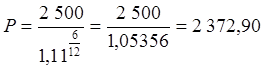

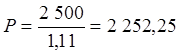

Для того чтобы оценить рыночную стоимость облигации за год до погашения, следует дисконтировать ее номинальную стоимость по годовой ставке процента:

руб.

руб.

По результатам решения задач 1 и 2 можно построить график изменения рыночной цены дисконтной облигации в течение срока ее жизни: от момента выпуска до погашения.

P

![]() 2435,62 2500

2435,62 2500

2252,25

2029,06

t

Задача 3

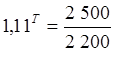

Номинал дисконтной облигации составляет 2 500 рублей. В настоящий момент на фондовом рынке эти облигации продаются по 2 200 рублей. Годовая эффективная ставка процента на денежном рынке – 11%. Дата погашения облигации – 15 декабря 2004 года. Сколько дней осталось до погашения облигации? С какого дня рыночная цена облигации превысит 2 450 рублей?

Покупая сегодня такую облигацию, инвестор совершает операцию, эквивалентную выдаче кредита в размере 2 200 рублей на срок T, по истечении которого ему вернут сумму 2 500 рублей. В эту сумму войдут 2 200 рублей основного кредита и проценты, начисленные по годовой ставке сложного процента 11% за срок T.

N=2500

![]()

T=?

P=2200

Схема операции показана на графике. Отсюда можно записать уравнение, связывающее настоящую и будущую стоимости облигации:

![]() ,

или

,

или ![]() .

.

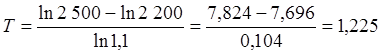

Решая уравнение относительно T, находим, сколько дней осталось до даты погашения облигации:

;

;

![]() ;

;

года.

года.

Следовательно, облигация будет погашена по

номиналу через ![]() дней.

Следовательно, сегодня – 24 сентября 2003 г., то есть 15 декабря 2004 г. минус

447 дней.

дней.

Следовательно, сегодня – 24 сентября 2003 г., то есть 15 декабря 2004 г. минус

447 дней.

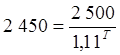

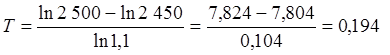

Аналогично определяем дату, начиная с которой цена облигации превысит 2 450 рублей. Сначала вычисляем, сколько дней останется от этой даты до даты погашения:

;

;

года

= 70,7 дней.

года

= 70,7 дней.

Следовательно, цена облигации превысит 2 450 рублей, начиная с 5 октября 2004 г. (15 декабря 2004 г. минус 70 дней).

Задача 4

Дисконтная облигация номинальной стоимостью 2 500 рублей приобретена за полтора года до погашения по курсу 90. Рассчитайте доходность облигации к погашению.

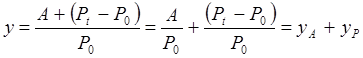

Показатель доходности за период владения ценной бумагой выявляет, насколько эффективной была операция покупки-продажи ценной бумаги, какой эффект дала инвестиция в данную бумагу. В самом общем случае он вычисляется как отношение прироста дохода к величине вложенного капитала за период владения ценной бумагой.

.

.

Здесь A – поток текущих доходов, P0 – первоначальная сумма вложенного капитала (инвестиции на начало периода, покупная стоимость ценной бумаги), Pt – конечная сумма вложенного капитала (инвестиции на конец периода, продажная стоимость ценной бумаги), yA – текущая доходность, yP – доходность прироста капитала (капитализированная доходность), y – полная доходность.

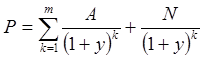

Для того чтобы учесть возможность реинвестирования доходов в течение периода владения облигацией, применяют показатель доходности к погашению. Доходность к погашению представляет собой эффективную процентную ставку (в годовом исчислении), дисконтирование по которой приравнивает величину совокупных доходов к сумме первоначальных инвестиций. Она определяется из уравнения, в котором текущая стоимость облигации определяется как сумма текущих выплат и номинала, выплачиваемого при погашении, приведенных к начальному моменту времени с использованием показателя доходности к погашению.

.

.

Полная доходность дисконтной облигации или облигации с нулевым купоном включает в себя только вторую составляющую – прирост стоимости капитала yP. Доход возникает только за счет изменения фактической рыночной (курсовой) стоимости облигации, так как купонные выплаты отсутствуют. Курс облигации вычисляется как отношение ее фактической рыночной стоимости к номиналу, выраженное в процентах.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.