![]() 2559,01 2562,5

2559,01 2562,5

2539,87 2496,51

2474,46

2477,37

время

Задача 9

Выпущена двухлетняя облигация номиналом 2,5 тыс. рублей. Два раза в год по ней предусмотрены выплаты купона по ставке 5%. Сразу после эмиссии облигация продается по курсу 95. Что лучше предпринять: покупать или продавать эту облигацию, если годовая эффективная ставка процента на денежном рынке составляет 12%?

Для того чтобы оценить, целесообразно ли инвестировать средства в данную ценную бумагу, следует сравнить доходность, обеспечиваемую этой облигацией с доходностью альтернативных инвестиций, доходность которых представлена рыночной ставкой процента (12%). Следовательно, нужно определить доходность облигации к погашению.

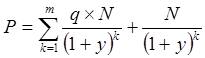

Доходность к погашению представляет собой эффективную процентную ставку (в годовом исчислении), дисконтирование по которой приравнивает величину доходов, обеспечиваемых покупкой данной облигации к покупной стоимости облигации. Запишем уравнение, в котором текущая стоимость облигации определяется как сумма купонных выплат и номинала, выплачиваемого при погашении, приведенных к начальному моменту времени с помощью показателя доходности к погашению.

,

где q – ставка купона, N – номинальная стоимость облигации, y

– показатель доходности к погашению.

,

где q – ставка купона, N – номинальная стоимость облигации, y

– показатель доходности к погашению.

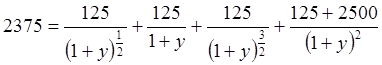

Для того чтобы определить доходность к

погашению, нужно, прежде всего, вычислить покупную цену, перемножив курс на

номинал: 2500*0,95=2375 руб. Купонные выплаты составят ![]() рублей

и будут осуществлены 4 раза за двухлетний период. Кроме того, в конце срока

владельцу будет погашена номинальная стоимость облигации 2500 рублей. Поток

платежей по облигации представляется числовым рядом (-2375; 125; 125; 125;

2625) и может быть представлен в виде графической схемы:

рублей

и будут осуществлены 4 раза за двухлетний период. Кроме того, в конце срока

владельцу будет погашена номинальная стоимость облигации 2500 рублей. Поток

платежей по облигации представляется числовым рядом (-2375; 125; 125; 125;

2625) и может быть представлен в виде графической схемы:

![]() 2500

2500

125 125 125 125

2375

Внутренняя норма доходности этого денежного потока и есть доходность облигации к погашению. Значит, доходность к погашению может быть найдена из решения следующего уравнения:

.

.

Задача 10

Выпущена вечная облигация без номинала (консоль), владельцы которой могут ежегодно получать по 2500 рублей. Какой будет ее цена в момент эмиссии, если на рынке ссудного капитала годовая эффективная ставка составляет 11%? Первый доход выплачивается через год, все последующие – с такой же периодичностью.

Вечные облигации (консоли) не имеют конкретного срока погашения. Владелец таких облигаций регулярно получает определенную фиксированную сумму A в течение необозримого периода, как это показано на графической схеме:

![]() A A A A A

A A A A A

t

1 год

P=?

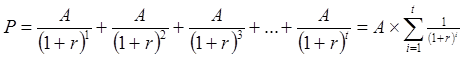

В этом случае денежный поток представляет собой вечную ренту, приведенная стоимость которой и является внутренней стоимостью облигации. Определим современную стоимость всех будущих доходов Ai исходя из существующей годовой эффективной ставки процента r. Имеем уравнение.

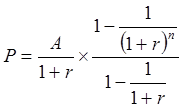

.

.

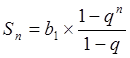

В его правой части – сумма геометрической прогрессии с бесконечным числом членов. Формула для определения суммы n членов геометрической прогрессии:

, где b

, где b![]() –

первый член прогрессии, q – знаменатель прогрессии, b

–

первый член прогрессии, q – знаменатель прогрессии, b![]() =

b

=

b![]() q.

В нашем случае первый член b

q.

В нашем случае первый член b![]() =

=

![]() ,

а знаменатель q =

,

а знаменатель q = ![]() .

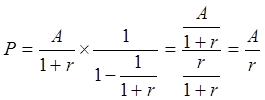

Подставляя эти значения в формулу, получаем:

.

Подставляя эти значения в формулу, получаем:

.

.

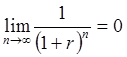

При n = ¥ знаменатель

дроби  стремится

к бесконечности, а само выражение стремится к нулю, то есть

стремится

к бесконечности, а само выражение стремится к нулю, то есть .

Тогда

.

Тогда

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.