Номинальная стоимость акции служит базой для

расчета дивидендов. Владелец такой акции ежегодно получает в качестве

дивидендов ![]() руб.

Предполагается, что предприятие-эмитент будет работать стабильно, гарантируя

таким образом выплату дивидендов в течение неопределенно долгого периода

времени. Денежный поток, обеспечиваемый данной акцией, представлен на

графической схеме:

руб.

Предполагается, что предприятие-эмитент будет работать стабильно, гарантируя

таким образом выплату дивидендов в течение неопределенно долгого периода

времени. Денежный поток, обеспечиваемый данной акцией, представлен на

графической схеме:

![]() 2500 2500 2500 2500 2500

2500 2500 2500 2500 2500

1 год t

P=?

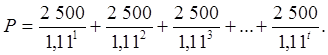

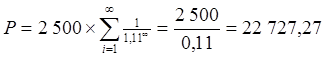

Современная стоимость акции представляет собой сумму бесконечного ряда дивидендов, приведенных к настоящему моменту времени, то есть дисконтированных по рыночной ставке процента. (Точно так же рассчитывается и рыночная стоимость вечной облигации (консоли) с такой же доходностью.) Номинальная стоимость акции в расчете не используется.

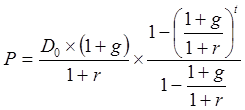

Уравнение рыночной стоимости акции преобразовывается с помощью формулы суммы геометрической прогрессии с бесконечным числом членов t :

руб.

руб.

Таким образом, для расчета формальной теоретической стоимости акции P за год до получения очередного дивиденда достаточно знать абсолютный размер ежегодного дивиденда D, и уровень рыночной ставки процента r:

.

.

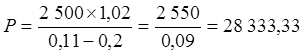

ЗАДАЧА 2

На рынке обращаются акции известной фирмы, которая демонстрирует устойчивый рост прибыли в течение ряда лет. Соответственно, фирма гарантирует и ежегодный рост дивидендов на 2% ежегодно. Определите теоретическую рыночную стоимость акции этой фирмы, если дивиденд в размере 2 500 рублей за истекший год уже получен, а до выплат следующего остается ровно год. Годовая эффективная ставка процента на денежном рынке составляет 11%.

Когда фирма работает стабильно, можно ожидать роста дивидендов в будущем. Если ожидается равномерное увеличение суммы выплачиваемых дивидендов с планируемым темпом g, а выплаченный в базисном году дивиденд составил D0, то денежный поток можно представить следующим образом:

D´(1+g)t

![]() D´(1+g)3

D´(1+g)3

D´(1+g)2

D´(1+g)

t

1 год

P=?

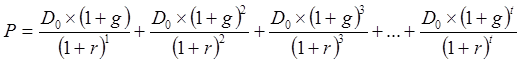

При такой схеме выплат известная формула расчета цены акции усложняется.

, где r - действующая на рынке ставка процента.

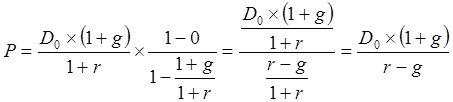

Преобразуем формулу:

, где r - действующая на рынке ставка процента.

Преобразуем формулу:

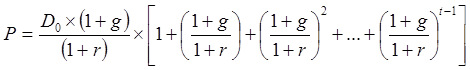

.

.

В квадратных скобках – сумма геометрической прогрессии

с числом членов t, сумма которой  ,

где b

,

где b![]() -

первый член прогрессии, q – знаменатель прогрессии, b

-

первый член прогрессии, q – знаменатель прогрессии, b![]() =

b

=

b![]() q.

В нашем случае первый член b

q.

В нашем случае первый член b![]() =

=

,

а знаменатель q =

,

а знаменатель q = ![]() .

Подставляя эти значения в формулу, получаем:

.

Подставляя эти значения в формулу, получаем:

.

.

Полагая t = ¥ и учитывая, что g<r, получаем, что  .

.

Отсюда:

.

.

Полученная формула называется по имени ее автора моделью Гордона и широко используется для оценки обыкновенных акций крупных и многоотраслевых компаний.

В условиях данной задачи:

руб.

руб.

Сравнение с акцией из задачи 1 демонстрирует, что ожидание даже небольшого роста дивидендов заметно увеличивает внутреннюю стоимость акции.

Примечание. Если известен уровень дивидендов, ожидаемых к выплате в ближайшем планируемом периоде (D1), то формула Гордона приводится к следующему виду (при g<r):

.

.

ЗАДАЧА 3

На фондовом рынке обращаются два вида акций номинальной стоимостью 25 000 рублей. Акции первого типа предусматривают выплату дивидендов два раза в год в размере 5% от номинала. По акциям второго типа доход выплачивается ежеквартально по ставке дивиденда, равной 2,5% от номинала. Какие акции будут иметь на сегодняшний день бóльшую рыночную стоимость? Годовая эффективная ставка процента на денежном рынке составляет 11%.

В этой задаче ставка процента задана в годовом исчислении, а дивиденды выплачиваются чаще, чем раз в год. Требуется привести исходные данные к сопоставимому виду.

Если решать задачу в годовом исчислении, то требуется знать объем эквивалентных годовых выплат по акциям. По акциям первого типа выплаты дивиденды в размере 0,05×25 000=1 250 руб. выплачиваются по следующей схеме:

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.