В достижение тех и других целей центральный банк проводит либо политику «дешевых денег», либо политику «дорогих денег». Политика «дешевых денег» осуществляется во время экономического спада и называется экспансионистской политикой. Суть ее – увеличить предложение денег в экономике, сделать их более дешевыми. Политика «дорогих денег» применяется во время экономических подъемов с целью предотвратить инфляционный перегрев в экономике, и называется она рестриктивной. И та, и другая политика осуществляется с помощью 3-ех основных инструментов со стороны центрального банка:

· Операции центрального банка на открытом рынке ценных бумаг (купля-продажа государственных ценных бумаг, которые всегда есть в активах коммерческих банков, точно так же, как они есть и у центрального банка). Этот инструмент является очень быстрым инструментом воздействия на денежную массу. Понятно, что во время экономического спада, чтобы сделать деньги дешевыми центральный банк покупает государственные ценные бумаги у коммерческих банков, тем самым у них образуются дополнительные деньги (резервы) для выдачи кредитов, а любые кредиты, как известно, способствуют денежной мультипликации, и количество денег в экономике возрастает. В условиях экономического подъема центральный банк продает государственные ценные бумаги, что уменьшает резервы банков для выдачи кредитов, для открытия депозитов. Денег становится меньше, они меньше мультиплицируются и становятся дороже.

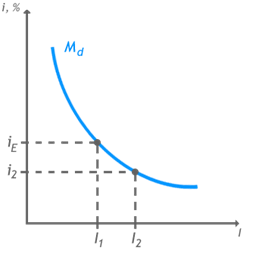

· Ставка рефинансирования – ставка, по которой центральный банк кредитует коммерческие банки, которые в свою очередь, опираясь на эту ставку, проводят свою процентную политику по кредитам, то есть, на каком уровне держать процент по кредитам. Если ставка рефинансирования повышается, то кредит дорожает, сжимается, а поэтому денег становится меньше, и они точно так же меньше мультиплицируются. Это вызывает уменьшение денежной массы, которая и меньше мультиплицируется. А если ставка рефинансирования понижается, то это сигнал для снижения процентных ставок по кредитам и для расширения кредитной экспансии (сейчас у нас ставка рефинансирования примерно 7,5%, однако кредиты, которые выдают коммерческие банки не опускаются ниже примерно 15%, в условиях инфляции, которая больше 10% банк никогда не будет кредитовать под 7,5%). Центральный банк только в исключительных случаях (например, в кризис) выдает кредиты коммерческим банкам под такую ставку рефинансирования, поэтому этот показатель служит своеобразным индикатором для кредитной политики.

· Норма обязательного резервирования – это то доля в процентах, по которой коммерческие банки отчисляют в центральный банк определенную денежную сумму в зависимости от величины депозитов, которые они открыли, срочных и до востребования. В условиях экономического спада норма резервирования, как правило, сокращается, а поскольку норма резервирования имеет непосредственное отношение к денежной мультипликации, то чем она ниже, тем мультипликатор будет больше.

![]()

Отсюда понятно, что снижение нормы обязательного резервирования резко увеличивает денежную массу, мультиплицирует ее, и увеличивает свободные денежные ресурсы банка, которые могут быть вовлечены в процесс кредитования. Во время подъема норма обязательного резервирования повышается, и соответственно это уменьшает денежную мультипликацию, предложение денег в экономике и ресурсы коммерческих банков для кредитования.

Но из всех этих инструментом самым быстрым и гибким является инструмент операций на открытом рынке ценных бумаг. Опираясь на эти инструменты центральный банк изменяет денежной предложение, а, значит, и меняет ситуацию с деловой активностью в экономике, при этом в экономике начинает действовать система передаточных механизмов с денежного рынка на ресурсный рынок, а с последнего - на товарный рынок.

Ставка процента упала, денег стало больше. Падающая ставка процента сразу отозвалась на рынке инвестиционных ресурсов.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.