|

Временной период |

Чистый результат |

Фактор дисконта при ставке 10% |

Приведенная стоимость чистого результата |

|

0 |

-10 |

1 |

-10 |

|

1 |

-6 |

0,909 |

-5,45 |

|

2 |

-2 |

0,826 |

-1,65 |

|

3 |

5 |

0,751 |

3,76 |

|

4 |

4 |

0,683 |

2,73 |

|

5 |

10 |

0,621 |

6,21 |

|

6 |

13 |

0,564 |

7,34 |

|

7 |

25 |

0,513 |

12,83 |

|

8 |

27 |

0,467 |

12,60 |

|

9 |

27 |

0,424 |

11,45 |

Чистая приведенная стоимость проекта В (NPV) = 39,80

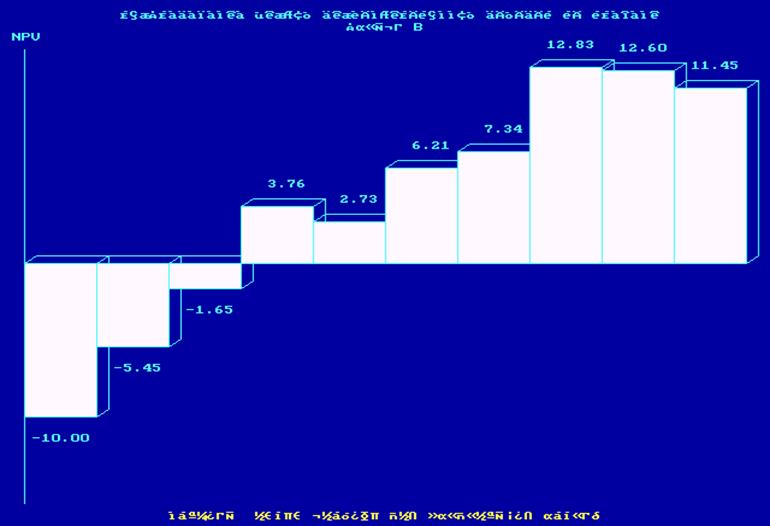

График

Дисконтирование чистых результатов

На графике показано распределение чистых дисконтированных потоков во времени, которое отражает динамику вложений в проект и получения доходов, но не конечную эффективность проекта. Графики распределения чистых дисконтированных доходов могут служить также основой для анализа стабильности поступлений. Проект В приносит прибыль начиная с четвертого временного периода = 3,76, наибольшая прибыль приходится на восьмой период и составляет 12,83.

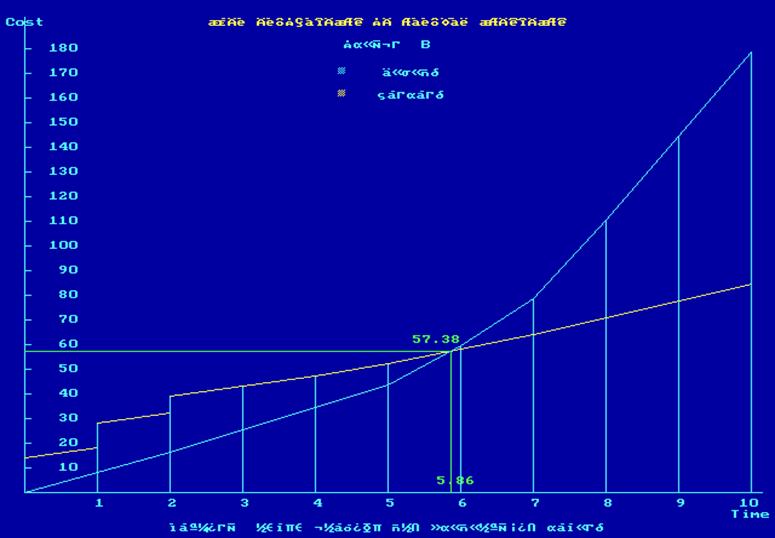

График

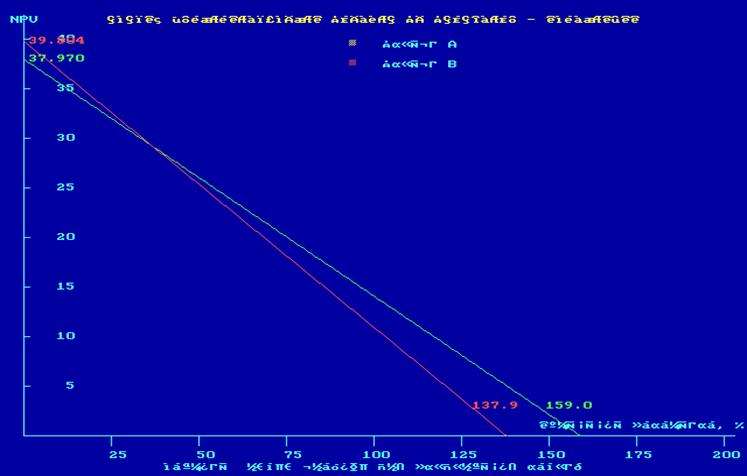

Простой период окупаемости

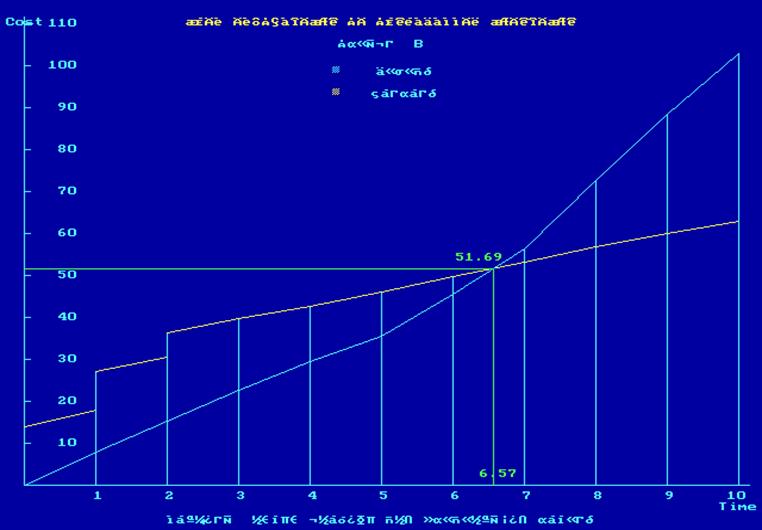

График

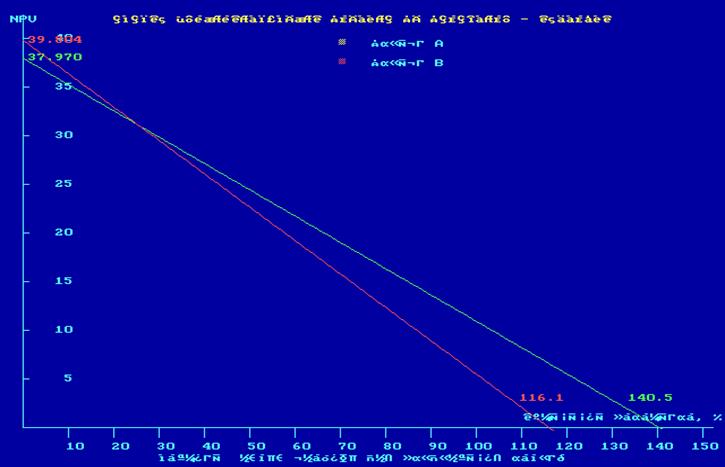

Дисконтированный период окупаемости

Выводы:

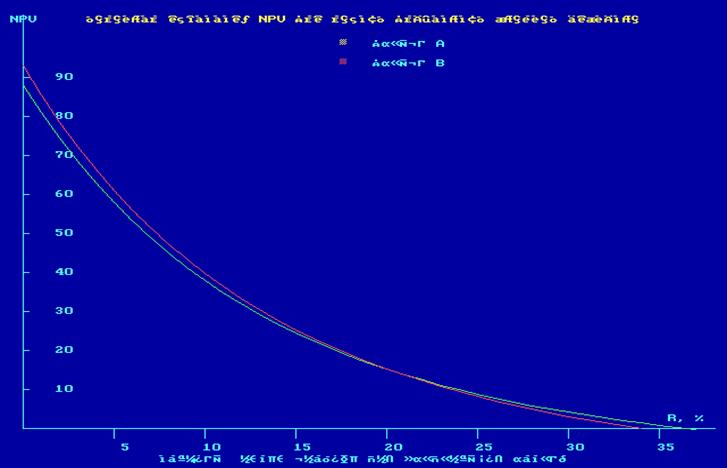

На графиках дисконтирования чистых результатов видно, что оба проекта имеют положительную величину NPV. Это говорит о том, что принятие любого из проектов принесет прибыль. Однако, NPV проекта В больше NPV проекта А (39,80>37,97), значит, что проект В более эффективный.

Из графиков периода окупаемости проекта видно, что проект В является наиболее привлекательным: чем раньше наступает срок окупаемости, тем проект лучше.

График

Характер изменения NPV в зависимости от ставки дисконтирования

Желтая – проект А; красная – проект В

График

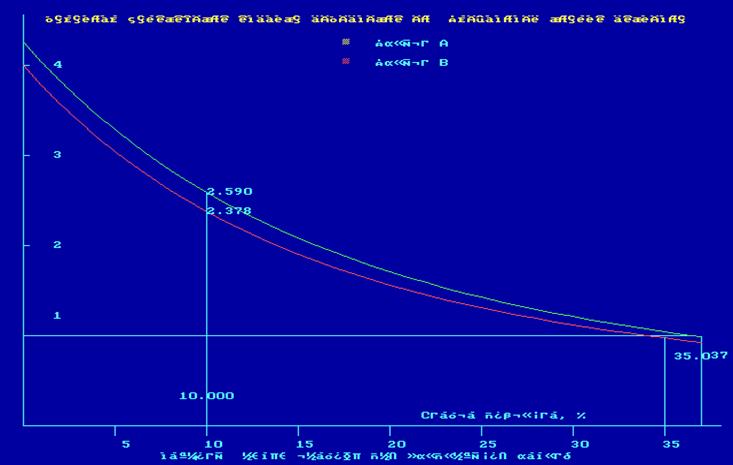

Характер изменения индекса доходности PI

График

Чувствительность проектов по параметру инвестиций

График

Чувствительность проекта по параметру затраты

График

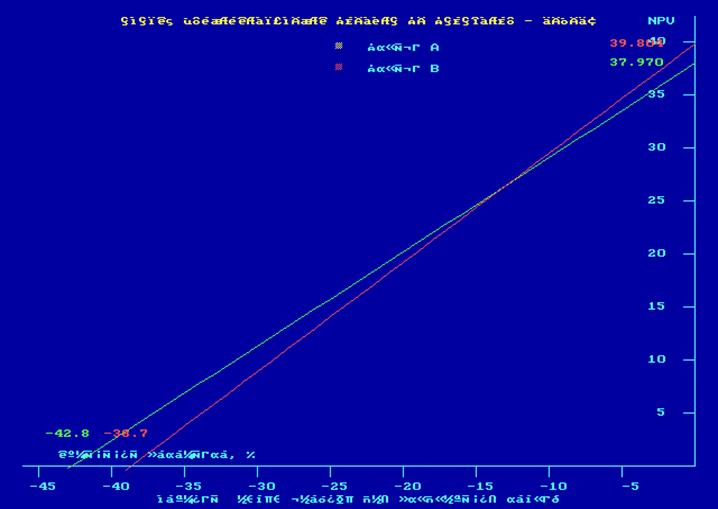

Чувствительность по параметру доходы

Таблица

Результаты финансовой оценки проектов при ставке дисконта 10.00 %

|

Показатель |

Проект А |

Проект В |

|

Положительный чистый результат |

52,656 |

56,911 |

|

Отрицательный чистый результат |

14,686 |

17,107 |

|

Приведенная чистая стоимость (NPV) |

37.970 |

39.804 |

|

Соотношение выгоды/затраты |

3,585 |

3,327 |

|

Соотношение чистые выгоды/затраты |

2,585 |

2,327 |

|

Индекс доходности (Rate Incom, RI) |

2,590 |

2,378 |

|

Внутренняя норма рентабельности (IRR %) |

36,56 |

34,07 |

|

Срок окупаемости по текущей стоимости |

5,880 |

5,864 |

|

Срок окупаемости по приведенной стоимости |

6,438 |

6,571 |

Таблица

Дифференцированный анализ чувствительности проектов по изменению чистой приведенной стоимости Net Present Value, NPV

|

Риски при ставке дисконта 10% |

NPV / изменение NPV в % |

|

|

Проект А |

Проект В |

|

|

Изменение инвестиционных затрат На 10% |

35,58 -6,29 |

36,92 -7,25 |

|

Изменение эксплуатационных затрат На 10% |

35,27 -7,12 |

36,37 -8,62 |

|

Изменение результатов На -10% |

29,08 -23,41 |

29,51 -25,87 |

|

Пороговое изменение параметра, % |

А |

В |

|

Увеличение инвестиционных затрат |

159,00 |

137,90 |

|

Увеличение эксплуатационных затрат |

140,50 |

116,10 |

|

Уменьшение доходов проекта |

42,80 |

38,70 |

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.