APC (average propensity to consume) – средняя склонность к потреблению. Она показывает, какая часть дохода идет на потребление. Находится по формуле:

|

|

(53) |

Сумма средней склонности к потреблению и средней склонности к сбережению равна 1:

|

|

(54) |

МPS (marginal propensity to save) – предельная склонность к сбережению. Это коэффициент, который показывает, на сколько увеличатся (уменьшатся) сбережения при росте (сокращении) дохода на единицу. Находится по формуле:

|

|

(55) |

MPC (marginal propensity to consume) – Предельная склонность к потреблению. Этот коэффициент показывает, на сколько увеличится (уменьшится) потребление при росте (сокращении) дохода на единицу. Находится по формуле:

|

|

(56) |

Сумма предельной склонности к потреблению и предельной склонности к сбережению равна 1:

|

|

(57) |

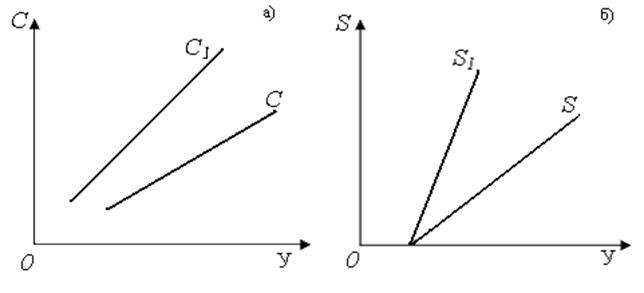

Предельной склонность к сбережению равна тангенсу угла наклона функции сбережений, предельная склонность к потреблению - тангенсу угла наклона функции потребления. По «психологическому закону» Кейнса, с увеличением дохода предельная склонность к потреблению уменьшается.

Рис. 13. Различная склонность к потреблению и сбережению.

На рис. 13 а) линия С отражает меньшую предельную склонность к потреблению, чем линия С1. (MPC1 > MPC). На рис. 13 б) линия S отражает меньшую склонность к сбережению, чем S1 (MPS1 > MPS).

Инвестиции

Инвестиционные расходы – это расходы фирм на покупку инвестиционных товаров (расходы на покупку оборудование, строительство зданий и сооружений), под которыми подразумевается то, что увеличивает запас капитала, I = ∆ K. Инвестиции являются самым нестабильным компонентом совокупных расходов.

Причинами нестабильности инвестиций являются:

- нерегулярность прибыли, которая является важнейшим источником инвестиций;

- нерегулярность нововведений, являющихся одним из основных факторов, стимулирующих инвестиции;

- изменчивость ожиданий;

- неопределенный и продолжительный срок службы оборудования, то есть в условиях недостатка финансовых средств предприятие направляет их на инвестиции в последнюю очередь, после оплаты заработной платы, сырья и материалов.

Инвестиции делятся на три большие группы:

- валовые (совокупные);

- чистые (обеспечивающие увеличение объема выпуска);

- восстановительные (возмещающие износ основного капитала).

Сумма чистых и восстановительных инвестиций представляет собой валовые инвестиции.

В кейнсианской модели речь идет о чистых инвестиционных расходах, потому что модель основана на предпосылке равенства национального дохода с валовым и чистым продуктами.

По другой классификации инвестиции делятся на две группы:

- автономные (autonomous) – не зависящие от уровня дохода, вызываемые техническим прогрессом, изменением численности населения или изменением каких-либо других условий, связанные со средствами государственного бюджета и государственной экономической политикой;

- индуцированные (induced) – определяемые уровнем национального дохода.

В ортодоксальной кейнсианской модели рассматриваются только автономные инвестиции.

Инвестиции бывают:

- фактические;

- планируемые (planned);

- непредвиденные (unintended inventory investment) – инвестиции в запасы.

Равновесие в кейнсианской модели наступает только тогда, когда фактические инвестиции равны планируемым, а незапланированные равны нулю.

Основным фактором, определяющим инвестиции, является внутренняя норма окупаемости инвестиционного проекта (r). Кроме того, на инвестиционные расходы влияет ставка процента. Зависимость между инвестициями и ставкой процента является отрицательной, то есть с уменьшением процентной ставки инвестиции возрастают. Данная зависимость показана на рис. 14.

Инвестиции будут осуществляться до тех пор, пока внутренняя норма окупаемости будет больше или равна ставке процента (r ≥ i), то есть инвестиции будут вкладываться в проекты: А, В, С и D (рис. 14). Вложения в проект D являются предельными. Проект Е при данной ставке процента является нерентабельным.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.