|

R1 – ставка дисконта, которая дает NPV > 0(NPV1);

R2 – ставка, которая дает NPV < 0 (NPV2).

IRR(А)= 35,21% IRR(В)= 24,63 %

Точка пересечения графиковIRR по проектам называется точкой Фишера. До этой точки предпочтение следует отдать проекту, находящемуся выше и правее, а после пересечения – сменившему его проекту. Если же графики не пересекаются, это значит, что тот проект, график IRR которого выше и правее, будет всегда лучше и выбирать следует его при любых значениях R.

Предложение об инвестировании можно принять в том случае, когда величина внутренней нормы рентабельности превышает ставку дисконтирования. Существенным недостатком показателя IRR является то, что при его расчете все доходы проекта реинвестируются по самой ставке IRR. Предложение об инвестировании можно принять в том случае, когда величина внутренней нормы рентабельности превышает ставку дисконтирования. Исключает этот недостаток модифицированная норма рентабельности (MIRR).

Срок окупаемости РВР

Это период, в течение которого будут возмещены или окупятся первоначальные инвестиции. Определяется на основе кумулятивного денежного потока.

PBP = А + (|В|/ C)

А – год, после которого кумулятивный CF становится положительным,

|В| - последнее отрицательное значение кумулятивного CF по модулю,

C – значение CF, соответствующее первому положительному значению кумулятивного CF.

Недостатком этого показателя является то, что он не учитывает фактора времени и нацелен на ликвидность проекта, а не на его прибыльность и не отслеживает хода событий за периодом окупаемости.

Чтобы в некоторой степени исключить данный недостаток, рекомендуется рассчитывать РВР с учетом дисконтирования (DPBP).

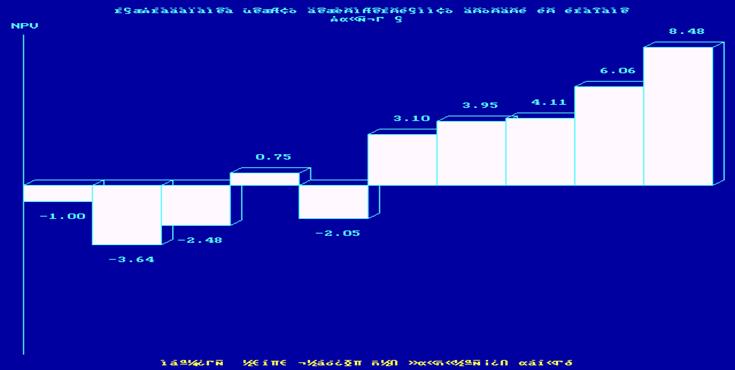

Распределение чистых дисконтированных результатов по проекту А.

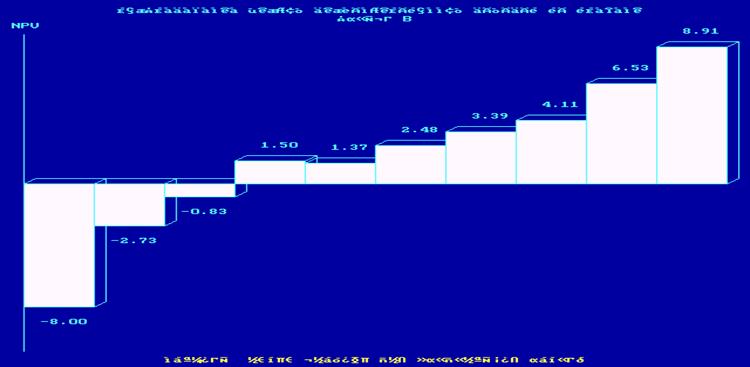

Распределение чистых дисконтированных результатов по проекту В.

Проект А |

Проект В |

|

|

РВР |

5.800 |

6.682 |

Анализ сроков окупаемости позволяет сделать вывод о том, что проект А по прежнему остается предпочтительнее.

Все показатели по проектам сводим в таблицу

Результаты финансовой оценки проектов при ставке дисконта 10%.

Таблица 6.

|

показатель |

А |

В |

|

Положительный чистый результат |

26.508 |

28.282 |

|

Отрицательный чистый результат |

7.116 |

11.554 |

|

NPV |

21.392 |

16.728 |

|

Соотношение Выгоды / Затраты |

4.006 |

2.448 |

|

Соотношение Чистые выгоды / Затраты |

3.006 |

1.448 |

|

RI |

2.913 |

2.351 |

|

IRR (%) |

41.10 |

25.92 |

|

Срок окупаемости по тек.стоимости |

5.800 |

6.682 |

|

Срок окупаемости по приведенной стоимости |

6.296 |

7.667 |

В итоге, по всем показателям эффективности проектов можно сделать вывод, что проект А предпочтительнее по всем критериям и для реализации следует выбрать именно этот проект.

Проект А принесет больший доход при меньших расходах: положительный чистый результат проекта А больше, чем у проекта В (26.508 и 28.282 соответственно), при этом отрицательный чистый результат проекта А меньше, чем у проекта В (7.116 и 11.554 соответственно). С позиции этих критериев оба проекта принесут доход (то есть они оба прибыльны), но лучше проект А что также подтверждает и показатель соотношения чистых выгод и затрат (3.006).

По индексу доходности (PI), который показывает доходность единицы вложенных инвестиций, проект А так же является более привлекательным: каждая вложенная денежная единица в проект А принесет 2.913 денежных единицы доходов, а по проекту А каждая вложенная денежная единица принесет 2.351 денежных единиц.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.