Принятие Кодекса, несомненно способствовало повышению эффективности налоговой системы, улучшению взаимоотношений налогоплательщиков и государства. Налоговым кодексом РФ была установлена иерархия нормативных актов по налогам, включающая уровни законодательный, субъектов и исполнительных органов местного самоуправления о налогах и сборах

1.2. Виды налогов

Налоговый кодекс подразделил налоги на федеральные, региональные и местные. При этом к федеральным налогам были отнесены налоги и сборы, обязательные к уплате на всей территории нашей страны. К региональным - налоги устанавливаемые законами российских регионов, которые обязательны к уплате на территории соответствующих субъектов РФ. Местными определялись налоги, которые утверждались нормативными правовыми актами органами местного самоуправления. Данные налоги были обязательны к уплате на территориях муниципальных образований.

Разделение налогов по принадлежности к конкретным бюджетам явилось первой тенденцией для формирования эффективного стройного налогового законодательства, поскольку несмотря на огромное количество федеральных налогов, были четко выделены бюджеты получатели средств, определена направленность налогов.

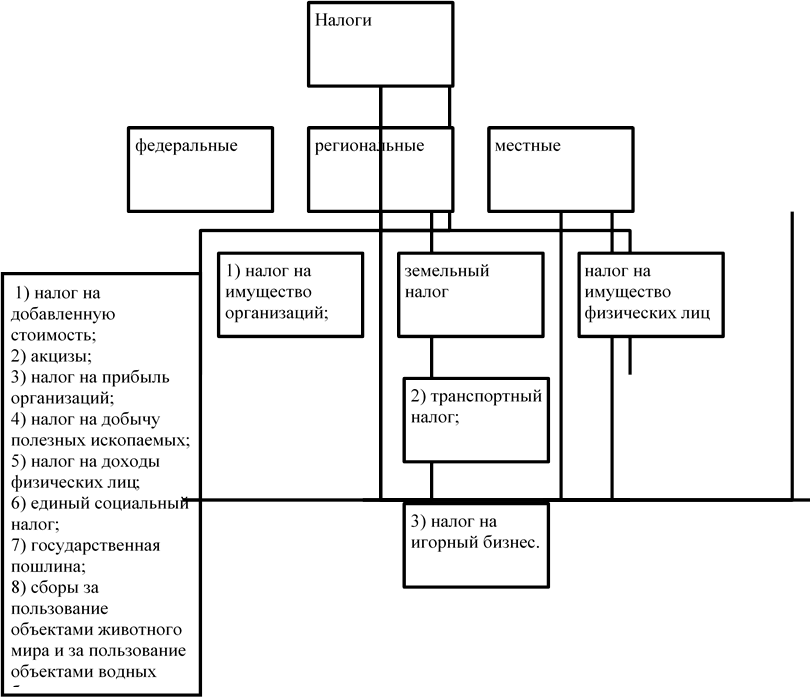

Установленные НК РФ виды налогов и сборов приведены на рисунке 1.4.

Рисунок 1.4 – Состав налогов, установленных НК РФ 1999 года [20]

Несмотря на то, что состав налогов был многообразен (на тот момент было 30 налогов), наибольший интерес представляли не более 4 - 5 налогов.

Большая часть поступлений на протяжении того периода приходилась на налог на прибыль, НДС и акцизы

Структура налогов местных бюджетовзначительно отличалась от структуры доходов федерального бюджета. Главную роль при этом в дохода регионального бюджета играли налог на прибыль подоходный налог.

В доходах местных бюджетов наиболее значителен налог на доходы физических лиц. Реформирование налоговой системы РФ сопровождалось становлением и реформированием органов налогового контроля. Так Указом Президента РФ от 25 июля 1991г. N [21] была учреждена Федеральная налоговая служба, как субъект, осуществляющий государственный финансовый контроль.

Исследуя основные положения данного указа, представляется возможным определить два вида контрольной деятельности налоговых органов:

1) контроль соблюдения законодательства в части налогообложения;

2) контроль соблюдения законодательства за применением контрольно-кассовой техники, управлением денежной наличностью в кассе, определением лимита расчетов наличными деньгами, контроль проведения валютных операций.

Таким образом, контрольная деятельность органов налоговой службы была выражена в проверке порядка формирования денежных фондов государства и территорий, а также денежного обращения, которое обеспечивало данное формирование. При этом как отметил Дубинский А.М.[22], очень важным условием эффективности работы налоговой службы являлось соблюдение принципов, как финансово-контрольной деятельности, так и закрепленных в правовых актах принципов.

3 этап реформирования налоговой системы начался в 2003 году и продолжается по сей день. Ежегодно Правительством вносятся изменения в порядок начисления и уплаты налогов, проведение налогового контроля, структуру и полномочия ФНС. К тому же проводится глобальная работа по мониторингу мнения налогоплательщиков на предмет наличия недостатков в законодательстве, формируются комиссии при выявлении наиболее существенных, что в последствии служит основанием для введения изменений в НК РФ.

Составной частью процесса реформирования налоговой системы стало построение новой системы налогообложения. С 2010 г. утратила силу глава Налогового кодекса "Единый социальный налог". С 2011 г. Были значительно увеличены тарифы страховых взносов, что вызвало массу недовольства среди представителей малого бизнеса, повальное прекращение деятельности индивидуальными предпринимателями, что стало основанием для снижения установленных ставок взносов уже с 2012 г.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.