Так, например, НДС, введенный Законом 1991 г. "О налоге на добавленную стоимость"[11], отменял налог с оборота, применяемый еще с 1930 г., и налог с продаж, который взимался на протяжении 1991 г.

Одним из наиболее важных источников доходов бюджета того времени безусловно являлись акцизы, которые были установлены Законом 1991 г. "Об акцизах"[12]. Закон относил акцизы к косвенным налогам, которые увеличивают цену товара, так как уплачиваются потребителем. При этом плательщиками акцизов становились, как производящие, так и реализующие предприятия подакцизные товары. Ставки акцизов были разработаны и утверждены Правительством Российской Федерации и с от 5 до 90% их стоимости.

Еще одним важнейшим источником поступлений в бюджет того времени стал налог на прибыль, который законодательно был установлен в 1991 году[13]. Ставка налога на прибыль устанавливалась на уровне 32% (для предприятий), а для бирж и брокерских контор, посреднических операций и сделок, - 45%.

Ставки на деятельности видеосалонов устанавливалась в размере 70% , а на доходы от игорной деятельности - 90%.

С физических лиц по-прежнему взимался подоходный налог[14]. Минимальная ставка устанавливалась на уровне 12%, а максимальная для доходов более 420 тыс. руб. в год - 144 тыс. руб., ели доход плательщика составляла более 540 тыс. руб. в год, к этой сумме еще прибавлялось 60% с суммы, превышающей 540 тыс.руб. Таким образом, применялась жесткая прогрессивная ставка, при которой рост доходов сопровождался непропорциональным увеличением налогов для плательщиков.

Регулярно устанавливались разные формы налогов и сборов, например, в 1994 году действовал сбор на содержание и благоустройство территорий, налог на милицию функционировал до 1997 года. Назначение этих сборов было целевое и соответствовало их названию. Однако, реально средства распределись не по назначению и часто не доходили до установленного законом адресата, что было связано с неэффективным порядком формирования ресурсов данных учреждений. Так налог на милицию очень редко доходил до местных органов внутренних дел, поскольку у местных администраций в силу постоянного дефицита бюджета, находились более срочные нужды, а к тому же органы финансировались частично федеральным бюджетом, частично регионам.

Как утверждается Васяниной Е.Л.[15] при установлении налогов становившейся налоговой системы России, не были учтены особенности непосредственно переходного периода, который переживала экономика страны. Налоги оказались значительным и тяжелым бременем для большинства предприятий, чье экономическое положение и так было подорвано неэффективными мерами в области цен и приватизации.

Следует отметить, что государство понимало всю тяжесть налогового бремени, легшего на налогоплательщиков, и проводило налоговые амнистии. Наиболее крупная была проведена в 1993 году[16]. Под действие этой амнистии попали не только юридические лица, но и физические, что стало безусловно причиной повышения значимости ее проведения.

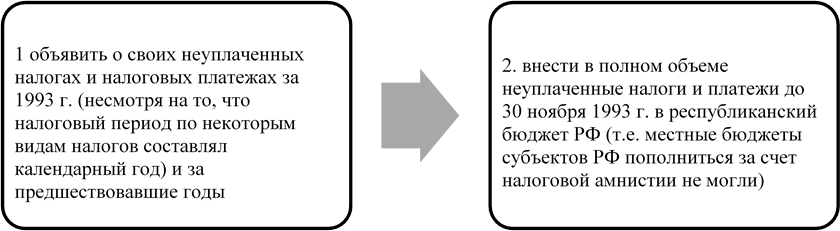

Амнистия устанавливала условия, систематизированные на рисунке 1.2.

Рисунок 1.2 - Условия применения амнистии 1993 года[17]

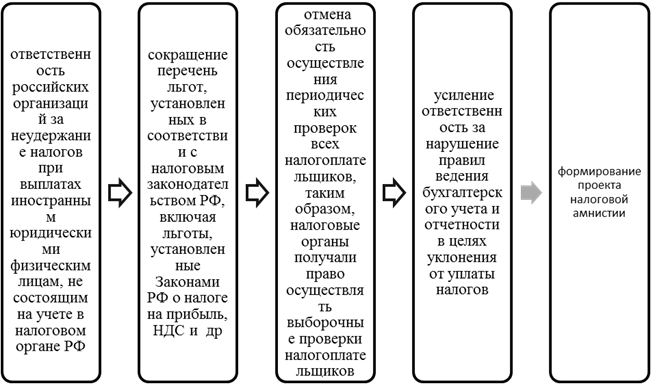

Проведение налоговой амнистии завершились Указом Президента РФ от 21.07.1995 N 746 [18], которым были введены следующие аспекты (рисунок 1.3):

Как считали авторы законопроекта, налоговая амнистия была разработана в отношении лиц, совершивших налоговое нарушение, добровольно заявившего в налоговую службу.

Однако, предложение об эффективности налоговой амнистии, не нашло поддержки большинства специалистов, да и налогоплательщиков в целом, в результате чего проект был снят с рассмотрения.

Рисунок 1.3 – Основные аспекты налоговой амнистии 1995 года[19]

Второй этап реформирования налоговой системы сопровождался разработкой и принятием Налогового кодекса РФ с 1 января 1999 г.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.