Что касается кредитно-денежной политики, то финансовые ресурсы, обеспечивающие саму возможность экономического роста, должны расти вместе с экономикой. В России же практикуется иной подход: при одном из самых низких в мире уровней монетизации экономики, не достигающем и 30%, значительная часть финансовых ресурсов фактически выводится из оборота, т.е. в действительности отношение денежной массы к ВВП еще ниже. Растущая экономика не может не опираться на дополнительные финансовые ресурсы, и коль скоро таковые не формируются в стране и отсутствуют на внутреннем рынке, хозяйствующим субъектам приходится привлекать их из других стран дальнего и ближнего зарубежья. Именно эта тенденция и заявляет о себе в последнее время. Если на начало 2003 г. внешний долг предприятий нефинансового сектора составил 33 млрд. долл., то к середине 2005 г. он превысил 90 млрд., а к концу 2013 г. – 437,8 млрд. долл. Причем задолженность этого сектора перед нерезидентами уже почти равна его задолженности перед российскими банками, которые тоже все более активно берут займы за рубежом; если их соответствующий долг в 2005г. был равен 50 млрд. долл., то из года в год эта цифра так же растет и в 2013 г. достигла 230,8 млрд. долл.

Один из важнейших аспектов данной проблематики — инвестиционное финансирование для модернизации и создания основных фондов предприятий.

Подавляющее большинство российских банков (в основном региональных) не участвует в инвестиционном кредитовании экономики страны, и эта негативная тенденция продолжает развиваться.

Существует опасность того, что без того низкая рентабельность отечественных предприятий некоторых отраслей еще больше снизится вследствие реализации решения правительства о резком повышении тарифов на газ и электроэнергию, которые за период с 2006 года вырастут в два-три раза. Учитывая, что главным источником инвестиций в данных отраслях являются собственные средства предприятий, кредитная политика государства исключает возможности модернизации российской экономики и перевода ее на инновационный путь развития.

Не стоит забывать, что налоговая и кредитно-денежная политика должна быть настроена на улучшение качества инвестиционного климата, повышение предпринимательской активности, совершенствование структуры экономики и повышение ее конкурентоспособности, поэтому, в первую очередь, нужно избавиться от «провалов» государственного вмешательства в экономику данными средствами для достижения поставленных целей.

Основными ориентирами социально-экономического развития России до 2020 года – возвращение России в число мировых технологических лидеров, четырехкратное повышение производительности труда в основных секторах российской экономики, увеличение доли среднего класса до 60-70% населения, сокращение смертности в полтора раза и увеличение средней продолжительности жизни населения до 75 лет. При этом усилия должны быть сконцентрированы на решении трех ключевых проблем: создании равных возможностей для людей, формировании мотивации к инновационному поведению и радикальном повышении эффективности экономики, прежде всего на основе роста производительности труда.

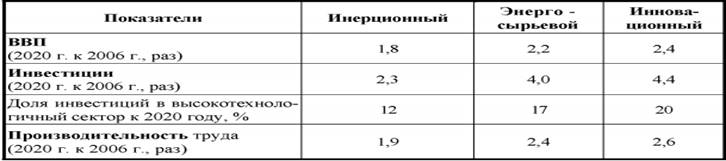

В концепции излагаются задачи, которое правительство планирует решать для обеспечения перевода российской экономики на инновационный путь развития. В проекте Прогноза правительство предлагает три сценария развития: инерционный, энергосырьевой инновационный. Как следует из таблицы, прогнозные макроэкономические показатели к 2020г. по сценариям заметно различаются в пользу инновационного сценария. (табл.1)

Таблица 1.

Основные макроэкономические показатели сценариев развития (темпы роста)

Планируемый более чем четырехкратный рост инвестиционной активности соответствует как объективным потребностям обновления наполовину изношенных фондов, так и имеющимся возможностям активизации инвестиционного потенциала.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.