Показатели деловой активности дают благоприятные оценки развития исследуемого подразделения. Они характеризуют повышение уровня эффективности использования ресурсов коммерческой структуры. Так, в конце 2009 года коэффициент оборачиваемости рабочего капитала составит 3 раза. В последующие годы показатели оборачиваемости вложений в активы несколько замедляются из-за избыточности оборотных активов торгового центра.

Коэффициенты рентабельностихарактеризуют настоящий проект как весьма прибыльный и привлекательный. Так, коэффициент рентабельности чистой прибыли к концу расчетов составит 58%, что является очень высоким показателем для данной сферы деятельности. Рентабельность инвестиций (активов) на тот же период составит 22%, а рентабельность внеоборотных активов – 70%. Это весьма хорошие показатели.

Анализ окупаемости проекта

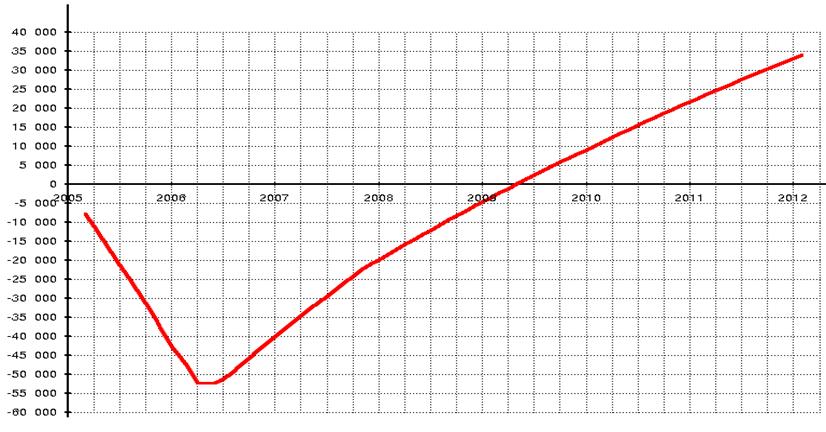

На рис. 5.5 представлен график окупаемости (NPV), показанный в тысячах рублей.

Рис. 5.5 График окупаемости проекта

![]()

|

Из анализа рис. 5.5 видно, что окупаемость проекта достигается во 1 квартале 2009 г, а вложения в проект осуществляются в относительно короткие сроки. Также из графика видно, что устойчивое накопление чистого приведенного дохода (NPV) происходит, начиная с 2 квартала 2006 г и идет несколько более плавными темпами, чем вложения. В целом приведенный график характеризует устойчивую длительную тенденцию роста NPV по ходу реализации проекта и нормальные сроки его окупаемости.

При расчете показателей эффективности была принята величина доли выплат, финансируемых за счет поступлений того же месяца на уровне 50%. Период расчета интегральных показателей был установлен в 84 месяца проекта.

Показатели эффективности инвестиций представлены в табл. 5.15 двумя типами интегральных показателей.

Интегральные показатели первого типа, рассчитанные с учетом всех затрат по проекту, включая затраты на выплату банку процентов по кредиту, характеризуют проект как весьма выгодный. Так, из анализа следует, что через 46 месяцев от начала проекта поступления от операционной деятельности исследуемого подразделения покроют первоначальные вложения.

Показатель периода окупаемости в данном случае выступает в качестве индикатора, характеризующего риск инвестиционного проекта. Средняя норма рентабельности, показывающая среднегодовую норму прибыльности проекта и равная 36,01%, превышает более чем вдвое ставку дисконтирования и примерно в четыре раза - ставки рублевых депозитов в коммерческих банках.

Следующие четыре показателя рассчитанные с использованием ранее определенной ставки дисконтирования, равной 15,4% для инвестиций, выраженных в рублевом эквиваленте, характеризуют проект как успешный. В расчетах этого типа показателей затраты на выплату банку процентов по кредиту не учитывались ввиду применения ставки дисконта, рассчитанной по методике оценки средневзвешенной стоимости первоначального капитала проекта. Величина чистого приведенного дохода является абсолютным показателем, отражающим масштабы рассматриваемого инвестиционного проекта и размер дохода в текущих ценах, получаемого от функционирования ОТЦ. За время осуществления проекта она составит 33 093 млн. руб., что значительно превышает нулевую отметку окупаемости проекта. Индекс прибыльности характеризует обобщенную рентабельность инвестиционного проекта. Его величина на конец расчетов составляет PI=1,63 и также превышает нормативную величину, равную 1. Дисконтированный период окупаемости (период, когда инвестиции, первоначально вложенные в проект и ежегодно увеличиваемые на их стоимость, оцененную в размере ставки дисконта, могут быть возвращены инвесторам) составит 53 месяцев. Размер последнего из приведенных здесь показателей рассматриваемого типа – внутренней нормы рентабельности – показывает, при какой ставке дисконта проект окупится за расчетный период (84 месяца). Его величина составит 34,87%.

Табл. 5.15 Эффективность инвестиций

|

Наименование показателя |

Ед. измерения |

Показатель |

|

Принятая ставка дисконтирования |

% |

15,40 |

|

Срок окупаемости проекта (PB) |

месяц |

46 |

|

Средняя норма рентабельности (ARR) |

% |

36,01 |

|

Дисконтированный срок окупаемости (DPB) |

месяц |

53 |

|

Индекс прибыльности (PI) |

– |

1,63 |

|

Чистый приведенный доход (NPV) |

тыс. руб. |

33 093 |

|

Внутренняя норма рентабельности (IRR) |

% |

34,87 |

Для оценки некоторых рисков по проект проводится анализ чувствительности интегральных показателей на изменение параметров исходных данных проекта.

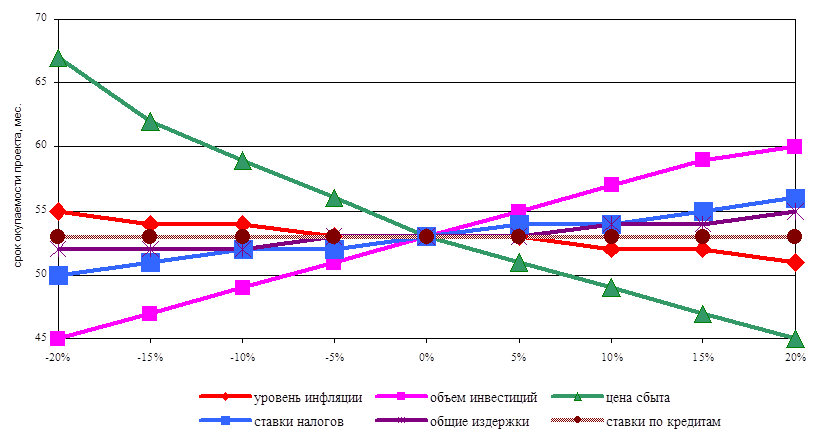

На рис. 5.6 представлен график зависимости дисконтированного срока окупаемости от изменения важнейших входных параметров проекта.

Рис. 5.6 Анализ чувствительности дисконтированного срока окупаемости проекта

Как видно из данного рисунка, наибольшее влияние на эффективность инвестиций проекта оказывает уровень цен аренды сдаваемых площадей. Несколько меньшая зависимость интегральных показателей прослеживается на вариацию объемов инвестиций. Так, увеличение средневзвешенной цены аренды на всей продолжительности расчета проекта на 20% от установленного в плане доходов уровня приведет к сокращению дисконтированного срока окупаемости с 53 до 45 месяцев. В то же время, возрастание объемов инвестиций в проект на те же 20% приведет к увеличению этого срока до 60 месяцев.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.