Реализация проекта позволяет предприятию достичь высоких технико-экономических показателей (табл. 5.3.):

· увеличить прибыль, остающуюся в распоряжении предприятия - в 3,1 раза;

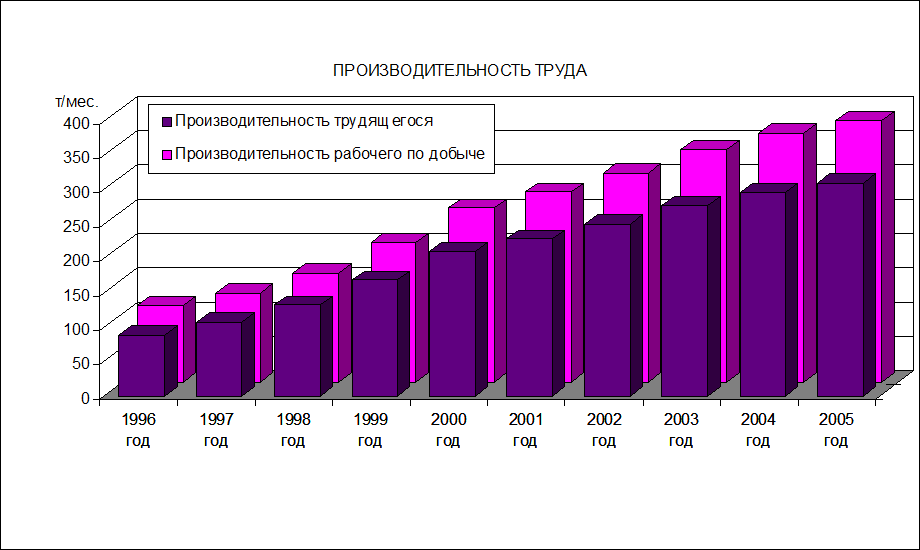

· поднять производительность труда в 3,4-3,5 раза (рис.5.11);

· увеличить доходность рабочего места: выручку - в 3,1 раза; прибыль -в 7,9 раза.

Целью оценки эффективности проекта является определение целесообразности осуществления инвестиций (долгосрочных финансовых вложений с целью получения выгоды в будущем).

Эффективность проекта характеризуется системой показателей, отражающих соотношение затрат и результатов применительно к интересам его участников. Основным критерием эффективности того или иного варианта развития предприятия является уровень прибыли на вложенный акционерный и совокупный инвестированный капитал.

Оценка проекта была проведена с учетом следующих показателей: чистый дисконтированный доход (NPV); индекс доходности инвестиций (NPVR), внутренняя норма доходности (IRR); простой и дисконтированный срок окупаемости; бюджетная эффективность.

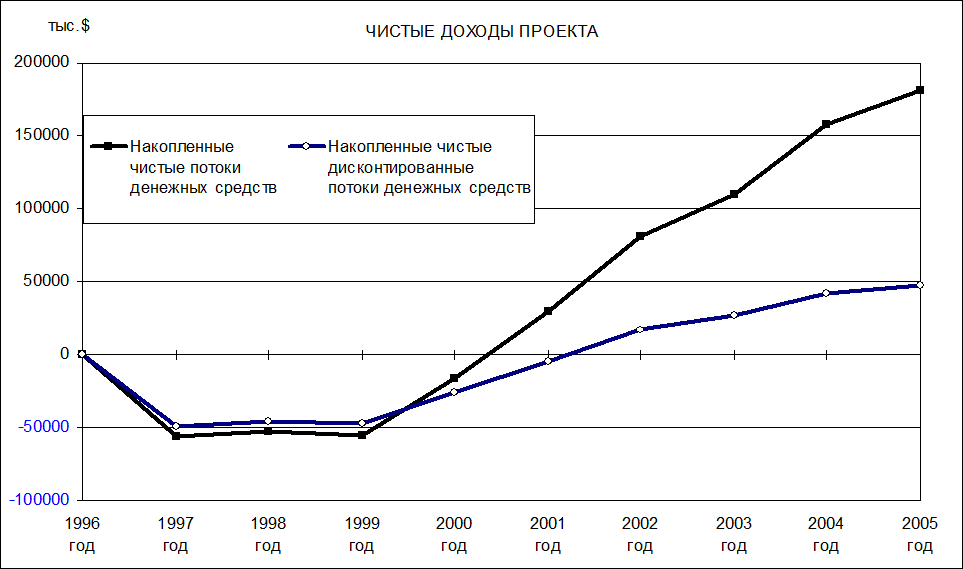

Чистый дисконтированный доход (NPV) определен как сумма текущих эффектов за период эксплуатации с 1996 по 2005 гг., приведенных к начальному периоду. Для данного проекта NPV при ставке дисконта 15% составляет 47,6 млн.$

Внутренняя норма доходности (IRR) представляет собой максимальную норму дисконта (норму доходности на вложенный капитал), при которой величина приведенных эффектов равна приведенным капиталовложениям. Норма доходности для данного проекта составляет 29,9%.

Индекс доходности инвестиций (NPVR), определен как отношениечистого дисконтированного дохода к дисконтированной стоимости инвестиционных затрат для данного проекта.Индекс доходности инвестиций составляет 11,8%.

Срок окупаемости - период, начиная с которого первоначальные вложения и другие затраты, покрываются суммарными результатами от осуществления проекта. Срок окупаемости данного проекта составляет 4,3 года, срок окупаемости с учетом дисконтирования - 5,2 года (рис. 5.12).

Проект обеспечивает высокую бюджетную эффективность. Сумма выплат по налогам возрастает с 29,0 до 36,6 млн.$ в год.. Для осуществления проекта необходима отсрочка платежей по имеющейся бюджетной задолженности с погашением по следующей схеме: 1997г.-3,6 млн.$; 1998г - 3,6 млн.$; в 1999г. -1,8 млн.$. С учетом погашения имеющейся бюджетной задолженности к 1999г., реальные платежи в бюджет увеличиваются в 1,3-1,5 раза, при сохранении ликвидности предприятия. Общая сумма выплат по налогам (с учетом погашения задолженности) с 1997 по 2005г. составит свыше 314,3 млн. $.

Рис. 5.11

Рис. 5.12

В 1992-1994гг. произошло существенное снижение объемов добычи и реализации коксующегося угля. Произошедшее за это же время снижение объемов по АО “Распадская” сопоставимо с другими предприятиями и объединениями (см. Приложение к плану маркетинга). Если в большинстве объединений добыча к 1995г. упала на 40%, то на шахте “Распадской” - на 30%. В 1990г. шахта производила 36% углей марки ГЖ в России, в 1996г.-54%, так как ряд предприятий резко снизили объемы добычи. Среднесуточная добыча из одного действующего очистного забоя в 1996г. на шахте “Распадской” превышает среднеотраслевую почти в три раза, но ниже, чем на шахте “Воргашорской” на 25%. Шахта не допустила роста себестоимости производства угля, что выгодно отличает ее среди других производителей коксующегося угля (табл 2.2).

Таблица 2.2

Себестоимость 1 тонны добычи угля [i]

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.