Данный метод основывается на подходе к повышению стоимости корпорации. При этом производится сравнение объемов инвестиций с объемами дисконтированных чистых денежных поступлений за период инвестирования. Коэффициент дисконтирования устанавливается исходя из ежегодного процента возврата на инвестируемый капитал.

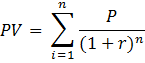

Дисконтируемые доходы определяются по формуле:

Р – размер доходов

Сущность данного метода заключается в сопоставлении приведения стоимости будущих поступлений от инвестирования средств, к текущей их стоимости. Данный показатель имеет высокую точности определения эффекта и нацелен на увеличение капитала корпорации или фирмы.

Метод внутренней нормы доходности определяет ставку дисконта, при которой чистая текущая стоимость активов приравнивается к нулю. Определением внутренней нормы доходности является расчетная процентная ставка доходности, при которой капитализируемый доход покрывает инвестируемый капитал.

Срок окупаемости инвестиций определяется временем сначала эксплуатации объекта необходимым для того, чтобы доходы от эксплуатации покрыли капитальные затраты.

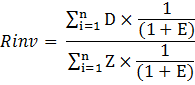

Индекс доходности называют рентабельностью, выгодностью инвестиций или нормой прибыли. Индекс доходности позволяет определить отношение доходов от инвестиций к произведенным затратам.

Рентабельность инвестиций:

В зарубежных источниках встречается понятие конечная стоимость которая определяется:

![]()

Х0 – сумма изначальная

(1+r) – ссудный процент

Текущая стоимость или дисконтированная стоимость будущего денежного потока является обратным показателем по отношению к конечной стоимости.

![]()

Хи – сумма к получению

Методы финансовых и рыночных оценок используют вероятностные подходы и поэтому точность их несколько ниже чем учетных.

ТЕМА 4. КОНЦЕПЦИЯ ПОТОКА ДЕНЕЖНЫХ СРЕДСТВ.

1. Понятие и виды денежных потоков.

2. Методы оценки денежных потоков.

![]() 3. Свободный денежный поток (самим

посмотреть).

3. Свободный денежный поток (самим

посмотреть).

Под денежным потоком или потоком наличности понимается распределенная во времени движение денежных средств возникающая в результате хозяйственной деятельности или отдельных операций субъекта.

Классификация ДП:

1) по направленности движения:

- положительные – это поступления (притоки);

- отрицательные – это выплаты (оттоки);

2) в зависимости от способа исчисления:

- валовый – т.е. совокупность всех выплат и поступлений;

- чистый денежный поток – это разность между положительным и отрицательным денежным потоком за период;

3) по видам хозяйственной деятельности:

- от операционной или основной деятельности – представляет собой средство полученное от реализации произведенных товаров и услуг за вычетом сумм израсходованных на эти операции.

- инвестиционная деятельность – это вложение ДС в различные виды долгосрочных активов, в другие фирмы (отток) и поступление от реализации основных средств, проценты и дивиденды от финансовых активов и суммы от их погашений (продажи);

- от финансовой деятельности – это средства полученные от привлечения долгосрочных и краткосрочных займов, продажа акций, долей, паёв и средств направленные на выплату собственникам, погашение долгов, выкуп акций и пр.

И другие виды классификации.

Показатели прибыли содержащиеся в отчетности не тождественны денежным потокам предприятия и экономическим результатам его деятельности.

Основные причины:

- несовпадение на практике времени осуществления доходов и расходов и отражение их в отчетности, а также особенности учета стоимости запасов;

- присутствие не денежных элементов (амортизация, резервы и т.п.)

![]() - отсутствие в отчете о прибылях и убытках

статей, которые непосредственно не учитываются при расчете прибыли, но вызывают

движение денежных средств (капитальные расходы; получение, погашение займов;

выкуп собственных акций и т.д.).

- отсутствие в отчете о прибылях и убытках

статей, которые непосредственно не учитываются при расчете прибыли, но вызывают

движение денежных средств (капитальные расходы; получение, погашение займов;

выкуп собственных акций и т.д.).

Для эффективного управления денежным потоком необходимо знать: его величину за тот или иной период времени; его структуру; виды деятельности формирующие соответствующие элементы потока и механизмы их формирования.

Существует 2 основных метода построения детализированных отчетов о денежных потоках:

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.