Модильяни и Миллер предполагали, что компании находятся в одном классе риском и следовательно их следует учитывать по всем направлениям.

Экономические методы, оценки базируются на данных бухгалтерского учета, т.е. с учетом балансовой стоимости активов. Тогда:

Чистая балансовая стоимость = Активы – Все виды износа – Обязательства.

Остаточная стоимость = Стоимость основных средств – Амортизация.

Скорректированная стоимость – показывает нижнюю стоимость оценки корпорации. При исчислении скорректированной стоимости активов учитывается стоимость их переоценки.

Скорректированная балансовая стоимость = Активы – Все виды износа – Обязательства - Переоценка

Данные учетные методы в процессе оценки корпорации не принимают во внимание прибыль, возможную к получению в будущем.

Восстановительная стоимость – определяется суммой затрат на приобретение активов в текущий момент или какой то продукции и произведенной с использованием конкретного оборудования.

Метод оценки по ликвидационной стоимости использует данные о текущей стоимости активов, определяя остаток капитала после реализации активов и расчета по долгам.

Используя оценку текущей стоимости активов метод стоимости замещения определяет объем средств необходимых для расширения отдельных видов деятельности и положения корпорации.

ЧСЗА = Цена активов – Износ (моральный) – Износ (физический)

Данный метод позволяет оценить величину не только материальных но и не материальных активов, учитывает организационные и управленческие расходы.

Финансовые методы при оценке капитала используют критерии доходности. Для проведения оценки инвестиционных проектов за основу принимают критерии временной стоимости денег и цены капитала. При этом ценой капитала считается стоимость финансового капитала на финансовых рынках и для оценки конкретного вида деятельности принимаются годовые расходы по обслуживанию привлеченных ресурсов.

Абсолютный показатель стоимости капитала сопоставляется с объемами инвестиций и потоками будущих денежных поступлений. Стоимость вложенного капитала и возможность получения доходов от данного вложения изменяется по следующим причинам:

1) обесценением денег с течением времени;

2) отвлечением временно свободных денежных средств корпорации.

Такие финансовые подходы опираются на методы оценки бизнеса и представляют собой дисконтирование денежных потоков, капитализацию доходов.

Метод периода окупаемости базируется на прогнозе чистого денежного потока. Период окупаемости для корпораций и акционеров различен, т.к. денежный поток для акционеров – дивиденды; а для корпорации – выручка от реализации, от производства.

Метод капитализации доходов оценивает только будущие доходы (средневзвешенная, среднеарифметическая или среднехронологическая).

Рыночная цена корпорации определяется отношением среднего чистого дохода к ставке отдачи.

Для расчетов интереса собственников используется принцип капитализации дивиденда.

Дисконтирование денежных потоков опирается на оценку будущих чистых доходов, для этого рассчитывается:

1) прогноз будущих денежных потоков;

2) определяются дисконтирующие ставки;

3) дисконтирование будущих денежных потоков;

4) определяется сумма дисконтируемых денежных потоков и чистой текущей стоимости.

Чистый денежный поток рассчитывается как сумма прибыли, амортизации, не денежных поступлений и не производственных доходов за вычетом налогов, авансированного основного и оборотного капитала и прочих расходов.

Наиболее часто метод дисконтирования денежных потоков используется при оценке и обосновании инвестиций. Для этого определяется дисконтированная стоимость чистых будущих денежных поступлений по активам и стоимость чистых будущих денежных отчислений по обязательствам.

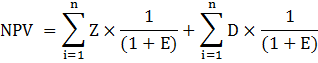

Чистый дисконтированный доход называют методом чистого приведенного эффекта, чистой дисконтированной стоимости, чистой приведенной стоимости. Суть этого метода можно выразить формулой:

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.