торговых систем с использованием прогнозов

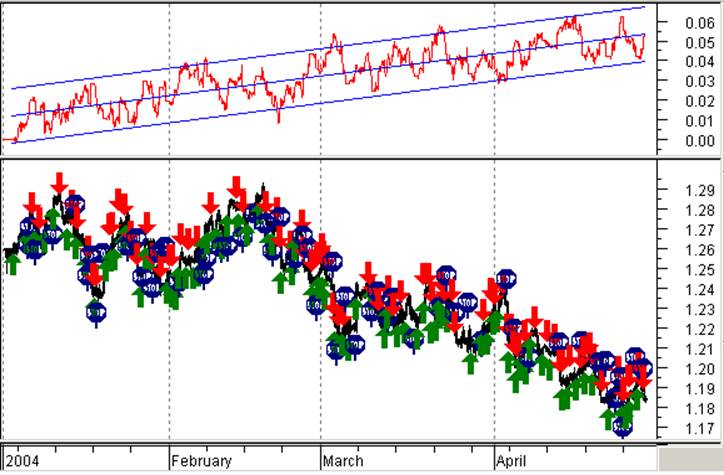

Для проверки работоспособности идеи об использовании прогнозов в торговых решениях были запрограммированы в пакете MetaStock несколько торговых систем. Одна из них открывает позицию в направлении изменения прогноза (роста или падения цены), если это направление изменения прогноза сохраняется в течение 3-х часов подряд. Экран пакета MetaStock, представляющий результаты этой системы, показан на рисунке 3.4.

Рис. 3.4. Экран торговой системы на основе тройного подтверждения прогноза

(часовой график евро), SR = 0.7694

На двух следующих рисунках показаны результаты двух примеров торговых систем, которые не используют непосредственно результирующие значения построенного прогноза, но основаны на динамических и статистических свойствах оценок коэффициентов авторегрессии b и c. На рисунке 3.5. показан экран торговой системы на основе корреляции коэффициентов b и с. Обычно эти коэффициенты имеют явно выраженную отрицательную корреляцию. Но иногда коэффициент корреляции, вычисленной между b и с, резко меняет свое значение. При этом возникают удобные моменты для покупки или продажи, что и обнаружено данной торговой системой.

На рисунке 3.6. показан экран торговой системы на основе пересечения двух скользящих от коэффициента с.

Рис. 3.5. Торговая система на основе корреляции коэффициентов b и с

(часовой график австралийского доллара), SR = 3.3999

Рис. 3.6. Торговая система на основе пересечен6ия двух скользящих от с

(часовой график GBPJPY), SR = 4.0139

Еще один важный практический метод получения объективных оценок эффективности торговой системы – это проведение вневыборочного тестирования. Вследствие той же неустойчивости поведения финансовых рынков, отмеченной во Введении, результаты применения торговой системы на разных интервалах времени, также будут существенно различаться. Поэтому обязательным является проведение анализа на устойчивость, при котором настройка (оптимизация) системы выполняется на одном интервале времени, а оценка эффективности этой системы выполняется потом на будущем интервале времени. Это позволяет избежать так называемой подгонки и получить более объективные оценки эффективности.

Некоторые примеры результатов проведенного вневыборочного тестирования простой торговой системы, основанной на одном техническом индикаторе RSI и прогнозе, приведены ниже в таблице. Система тестировалась на трехмесячных интервалах часового графика японской Йены.

При проведении контрольного теста оптимальные параметры, полученные для периода А, использовались в качестве тестовых параметров для периода Б; затем система оптимизировалась на интервале Б и тестировалась на интервале В и т.д..

|

А |

Б |

В |

Г |

|

|

Total net profit |

0,1217 |

0,0732 |

0,1083 |

0,0887 |

|

Total closed trades |

54 |

59 |

59 |

56 |

|

Total winning trades |

42 |

42 |

40 |

38 |

|

Pwin |

77,8% |

71,2% |

67,8% |

67,9% |

Средняя трёх-месячная величина Total Net Profit – 0,0980. Опять же виден довольно большой разброс (в качестве показателя эффективности здесь показана результирующая величина прибыли Total Net Profit).

Заключение.

В статье предложен подход к построению прогнозов финансовых временных рядов на основе простой модели авторегрессии 2-го порядка – модели Юла.

Построенные прогнозы применялись двумя способами для принятия торговых решений. В первом способе торговые решения принимались непосредственно на основе полученных значений прогнозов. Во втором способе использовались только оценки коэффициентов авторегрессии, по изменению поведения которых принимались торговые решения.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.