Глава 2

Анализ финансового положения и пассивных операций в ОАО «Белорусский Индустриальный Банк» филиале в г. Гомеле

2.1 Анализ основных финансовых показателей работы

В данной главе будет проведен анализ деятельности ОАО «Белорусский Индустриальный Банк» филиала в г. Гомеле на основе бухгалтерской отчетности.

При проведении такого рода анализа особое внимание следует уделить прибыли и прибыльности деятельности филиала. Как известно, в отношении банковской деятельности величина прибыли достаточно точно отражает результативность деятельности. Также от величины полученной прибыли зависит возможность дальнейшего развития банка, т.е. расширение спектра предоставляемых услуг, увеличение уставного фонда, рост заработной платы работников и др.

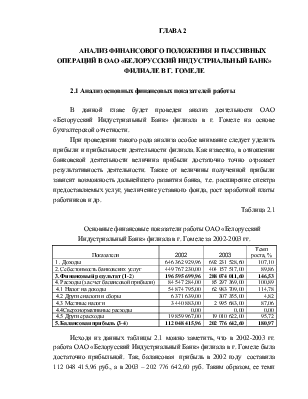

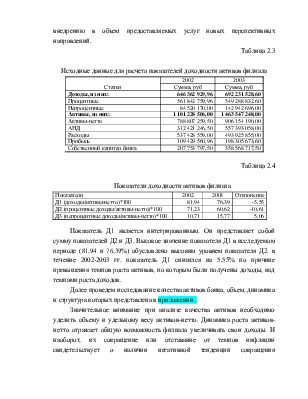

Таблица 2.1

Основные финансовые показатели работы ОАО «Белорусский Индустриальный Банк» филиала в г. Гомеле за 2002-2003 гг.

|

Показатели |

2002 |

2003 |

Темп роста, % |

|

1 . Доходы |

646 362 929,96 |

692 231 528,60 |

107,10 |

|

2. Себестоимость банковских услуг |

449 767 230,00 |

404 157 517,00 |

89,86 |

|

3. Финансовый результат (1-2) |

196 595 699,96 |

288 074 011,60 |

146,53 |

|

4. Расходы (за счет балансовой прибыли) |

84 547 284,00 |

85 297 369,00 |

100,89 |

|

4.1 Налог на доходы |

54 874 795,00 |

62 983 709,00 |

114,78 |

|

4.2 Другие налоги и сборы |

6 371 639,00 |

307 355,00 |

4,82 |

|

4.3 Местные налоги |

3 440 883,00 |

2 995 683,00 |

87,06 |

|

4.4Сверхнормативные расходы |

0,00 |

0,00 |

0,00 |

|

4.5 Другие расходы |

19 859 967,00 |

19 010 622,00 |

95,72 |

|

5. Балансовая прибыль (3-4) |

112 048 415,96 |

202 776 642,60 |

180,97 |

Исходя из данных таблицы 2.1 можно заметить, что в 2002-2003 гг. работа ОАО «Белорусский Индустриальный Банк» филиала в г. Гомеле была достаточно прибыльной. Так, балансовая прибыль в 2002 году составила 112 048 415,96 руб., а в 2003 – 202 776 642,60 руб. Таким образом, ее темп роста составил 180,97 %. Отметим также, что в исследуемом периоде наблюдался прирост доходов (на 7,1%) и сокращение себестоимости банковских услуг (на 10,14%). В то же время сумма финансового результата выросла на 91 478 311,64 руб. (или в 1,47 раз). Прирост расходов за счет балансовой прибыли (на 0,89%) обусловлен значительным приростом суммы налога на доходы (на 14,78%). По остальным видам расходов (за счет балансовой прибыли) наблюдается снижение их величины.

Далее проведем анализ показателей рентабельности (см. табл. 2.2).

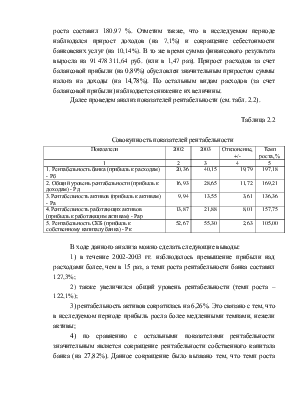

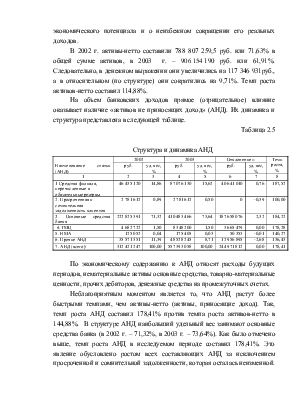

Таблица 2.2

Совокупность показателей рентабельности

|

Показатели |

2002 |

2003 |

Отклонение, +/- |

Темп роста, % |

|

1 |

2 |

3 |

4 |

5 |

|

1. Рентабельность банка (прибыль к расходам) - Рб |

20,36 |

40,15 |

19,79 |

197,18 |

|

2. Общий уровень рентабельности (прибыль к доходам) - Рд |

16,93 |

28,65 |

11,72 |

169,21 |

|

3.Рентабельность активов (прибыль к активам) - Ра |

9,94 |

13,55 |

3,61 |

136,36 |

|

4.Рентабельность работающих активов (прибыль к работающим активам) - Рар |

13,87 |

21,88 |

8,01 |

157,75 |

|

5. Рентабельность СКБ (прибыль к собственному капиталу банка) - Рк |

52,67 |

55,30 |

2,63 |

105,00 |

В ходе данного анализа можно сделать следующие выводы:

1) в течение 2002-2003 гг. наблюдалось превышение прибыли над расходами более, чем в 15 раз, а темп роста рентабельности банка составил 127,3%;

2) также увеличился общий уровень рентабельности (темп роста – 122,1%);

3) рентабельность активов сократилась на 6,26%. Это связано с тем, что в исследуемом периоде прибыль росла более медленными темпами, нежели активы;

4) по сравнению с остальными показателями рентабельности значительным является сокращение рентабельности собственного капитала банка (на 27,82%). Данное сокращение было вызвано тем, что темп роста величины собственного капитала почти на 50% превышает темп роста прибыли в этом же периоде.

Сравнивая показатели рентабельности активов и работающих активов, можно сделать вывод о невысоком качестве управления активами в филиале: присутствует высокая доля неработающих активов. Действительно, данные таблицы свидетельствуют о том, что доля неработающих активов в 2002 году составила 28,37%, в 2003 – 38,09% (Приложение 5). Более детально анализ доходов и качество активов будет представлен в следующем пункте

2.2 Анализ доходов и качества активов

Данные о динамике и структуре доходов представлены в приложении .

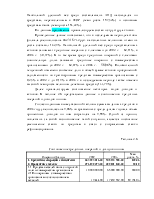

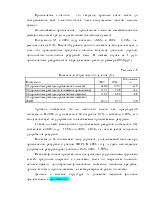

Общая сумма доходов филиала в 2002 г. составила 646 362 929,96 руб., а в 2003 г. – 692 231 528,60 руб. Таким образом, в течение данного периода доходы выросли на 45 868 598,64 руб., или их темп роста составил 107,1%.

При проведении анализа структуры доходов можно сделать выводы, что значительную долю занимают процентные доходы (в 2002 г. – 86,92%, в 2003 г. – 79,35%). Однако данный вид доходов сократился в течение исследуемого периода на 2,23%. Это можно объяснить значительным снижением доли процентных доходов по краткосрочным кредитам коммерческим организациям (на 14,16%).

По всем группам непроцентных доходов наблюдается нарастание их доли в общей сумме доходов. Так, доля комиссионных доходов увеличилась на 4,7%, прочих банковских доходов на 1,89%, прочих операционных доходов на 0,74%.

Среди комиссионных доходов наиболее значительный темп роста наблюдался по статье комиссионные доходы по операциям с другими банками (509,79%). Это связано с увеличением объема операций данного вида.

По прочим комиссионным доходам по операциям с клиентами наблюдается сокращение объема данных операций на 2 379 141 руб., соответственно, их доля в общих доходах уменьшилась на 0,41%, а темп роста составил 64,2%.

Несмотря на то, что прочие комиссионные доходы занимают очень маленькую долю в общей сумме доходов, темп их прироста составил 13,28%.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.