Условия моделирования денежных потоков

1) С каждым проектом связывается определенный денежный поток. Деньги на выходе ( выходной капитал ), деньги на входе ( инвестиционный капитал ). Чистый денежный отток: превышение расходов над доходами. Чистый денежный приток: наоборот.

2) Все временные интервалы должны быть равными и соответствовать периоду финансового контроля.

3) В течение первого периода ставка финансирования не изменяется.

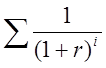

Коэффициент дисконтирования – коэффициент, отражающий убывание денежной массы

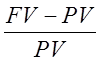

r ( к ) =  ,

где

,

где

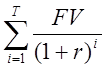

FV - не дисконтированный денежный поток

PV - общая величина диск. дохода

Денежные потоки:

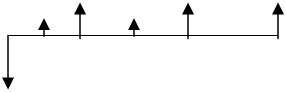

· однородные ( инвестиция совершается в начале, а выплаты происходят в течение всего периода )

|

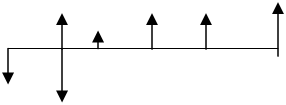

· неоднородные (в течение проекта можно делать инвестиции )

|

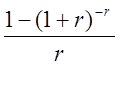

Однородный денежный поток с равномерной величиной выплат – аннуитет.

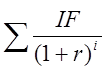

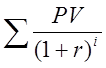

Показатели экономической эффективности процесса

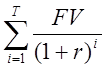

1) Чистый дисконтированный

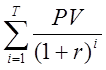

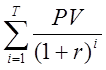

доход NVP = ![]()

-

-  .

.

T – число периодов

Если необходимо добавить риск:

1 + р = ( 1 + r

) * ( 1+ i ) ![]() p = i + r + r * i –

мы пользуемся упрощенной формулой.

p = i + r + r * i –

мы пользуемся упрощенной формулой.

2) Индекс рентабельности инвестиций

PI

=  .

.

3) Внутренняя норма рентабельности инвестиций

r = IRR, при  -

- = 0

= 0

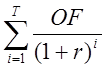

4) Модифицированная внутренняя норма рентабельности инвестиций ( для неоднородных денежных потоков )

r = MIRR при

-

-  = 0,

= 0,

OF – отток,

IF – приток.

5) Срок окупаемости инвестиций

PP = min T ( минимальное время в минутах, в течение которого PV = FV ).

6) Дисконтированный срок окупаемости инвестиций

DPP - минимальный срок, при котором соблюдается равенство дисконтированных денежных потоков.

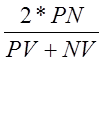

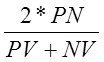

1) Коэффициент эффективности инвестиций

ARR =  , PN

– чистая прибыль.

, PN

– чистая прибыль.

NV – остаточная стоимость результатов проекта.

Задача *:

Предприятие рассматривает возможность инвестирования средств в проект по разработке и изготовлению нового оборудования. Стоимость проекта - 10 млн руб. Срок эксплуатации 5 лет, износ начисляется по линейному методу. Расходы по утилизации линии и стоимость от продажи металлолома равны. Выручка от реализации продукции по годам прогнозируется в следующих объемах: 6800, 7400, 8200, 8000, 6000. Текущие расходы вычисляются так: 3400 в год с последующим ежегодным приростом на 3 %. Ставка налога на прибыль – 30%. Определить все коэффициенты, отражающие экономическую эффективность затрат.

|

1 |

2 |

3 |

4 |

5 |

|

|

1) Объем реализации в тыс. руб |

6800 |

7400 |

8200 |

8000 |

6000 |

|

2) текущие расходы |

3400 |

3502 |

3607 |

3715 |

3827 |

|

3) износ |

2000 |

2000 |

2000 |

2000 |

2000 |

|

4) налогооблагаемая прибыль: 1)-2)-3) |

1400 |

1898 |

2593 |

2285 |

173 |

|

5) чистая прибыль: 4)*0,07 |

980 |

1329 |

1815 |

1599 |

121 |

|

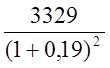

1) чистый денежный поток: 3) + 5) |

2980 |

3329 |

3815 |

3599 |

2121 |

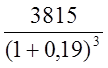

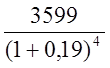

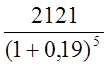

![]() r = 0,19 NPV

r = 0,19 NPV

e

e![]()

![]()

![]() f ( r

f ( r![]() ) IRR NPV=

-10000+

) IRR NPV=

-10000+ +

+  +

+ +

+

![]()

![]()

![]() f ( r

f ( r![]() )

r

)

r![]() r

r![]() r

r![]() r +

r +  +

+  =

- 198

=

- 198

Таким образом, мы не закрываем

первоначальную денежную инвестицию. Это 2% ![]() можно

определить как нейтральное состояние.

можно

определить как нейтральное состояние.

Свойство аддитивности: Если есть

два проекта A и B![]() NPV (A

+ B ) = NPV ( A)

+ NPV ( B ).

NPV (A

+ B ) = NPV ( A)

+ NPV ( B ).

PI = - = -0,02.

= -0,02.

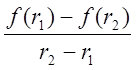

Расчет IRR

![]() FV =

FV =  = такая норма

дисконтирования, при которой заданная инвестиция, будет возвращена с учетом

дисконтирования. = PV *

= такая норма

дисконтирования, при которой заданная инвестиция, будет возвращена с учетом

дисконтирования. = PV *  = PV

*

= PV

*

( Если PV = const )

Из графика ( принцип подобия ):

=

=  ,

f (r

,

f (r![]() )*( r

)*( r![]() -

r

-

r![]() ) = ( r

) = ( r![]() -

r

-

r![]() ) * ( f (r

) * ( f (r![]() ) – f ( r

) – f ( r![]() ) ),

) ),

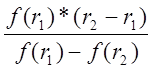

r![]() = r

= r![]() +

+

![]() 0,18

0,18

PI = -0,02

![]() NPV = -198 f

( r

NPV = -198 f

( r![]() ) = -198 при

r

) = -198 при

r![]() = 0,19.

= 0,19.

![]() Примем r

Примем r![]()

![]() 0,17,

тогда f (r

0,17,

тогда f (r![]() )

= 253; отсюда r

)

= 253; отсюда r![]() =

0,18 IRR = 0,18.

=

0,18 IRR = 0,18.

r может

меняться на 15 – 20 %. В этом проекте нет нормы риска ![]() проще

вложить в банк.

проще

вложить в банк.

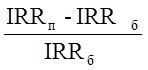

Мягкие условия принятия проекта IRR![]() - IRR

- IRR ![]() > 0 ( в данном случае 0

)

> 0 ( в данном случае 0

)

IRR![]() = δ * IRR

= δ * IRR ![]() (δ>1 – задаваемая норма платы за риск );

(δ>1 – задаваемая норма платы за риск );

γ =  , γ –

плата за риск.

, γ –

плата за риск.

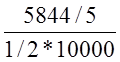

Расчет ARP

ARP =  =

=

=

=  =

0,23, при NV = 0.

=

0,23, при NV = 0.

Модифицированная внутренняя норма рентабельности

![]()

![]() 11 8

12Для расчета MIRRиспользуем метод

11 8

12Для расчета MIRRиспользуем метод

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]() 7 кумулятивных сумм

7 кумулятивных сумм

![]()

![]()

![]() -10

-15

-10

-15

![]() -13,4

-13,4![]() 44,58

44,58

-23,4

Все, что с “-“ – дисконтируется, что с “ + “ – кумулируется.

![]() = 0,12

= 0,12

NPV = -10 - ![]() +

+ +

+

+

+ +

+ = 1,9.

= 1,9.

r![]() = 0,18

= 0,18

f(r![]() ) = -10 -

) = -10 -![]() + …+

+ …+  =

- 1,62.

=

- 1,62.

IRR = 15 %; (γ = 25 % - хорошо ).

( 1 + MIRR )![]() =

= = 1,91.

= 1,91. ![]() MIRR = 0,138.

MIRR = 0,138.

γ =  =

15 %.

=

15 %.

![]() Задача.

Задача.

![]()

![]()

![]()

![]() 150 80 15 15 10

150 80 15 15 10

![]()

![]() А

А

![]() -200

-200

![]() 50

50 90 110

50

50 90 110

![]()

![]()

![]() 20

20

В

![]()

![]() -200

-200

|

NVP у.е. |

IRR |

||||

|

r = 5 % |

10 % |

15 % |

20 % |

% |

|

|

А |

48,6 |

30,2 |

14,3 |

0,5 |

20,2 |

|

B |

76,5 |

34,3 |

0,7 |

-26,6 |

15,1 |

При r = 20 %: А и В отвергаются.

При r = 15 %: А – принимается, В – отвергается.

При r = 10 %: А – скорее да, В – скорее нет.

При r = 5 %: А – отвергается, В – принимается ( необходим другой инструмент ).

|

0 |

1 |

2 |

3 |

4 |

5 |

|

200 200 |

220 |

242 |

266,62 |

292 |

322,б1 |

|

-200 |

150 |

245 |

Диск. доход

Недиск.

доход

Шаг 1:

прикидываем, где близка недиск. Сумма = диск![]() 2,2

–окончание

2,2

–окончание

А: 80 + 150*1,1 = 245

В: 110 + 90*1,1

+ 50*1,1![]() + 50*1,1

+ 50*1,1![]() +

20*1,1

+

20*1,1![]() = 365,33

= 365,33

![]()

![]() А:

Tд = 1 г 11,5 мес 165

А:

Tд = 1 г 11,5 мес 165

![]()

![]()

![]() 80

80

![]() 12 мес

12 мес

![]() T:

150

T:

150

![]()

![]() 80 70/12 = 5,6 мес

80 70/12 = 5,6 мес

![]() 0

150-200 = 50

0

150-200 = 50

12

50/5,6 ![]() 1 г 8,6 мес

1 г 8,6 мес

В: Т![]() 4г ( 20+50+50+90 = 210 )

4г ( 20+50+50+90 = 210 )

Тд![]() 5 л.

5 л.

Динамика проектов

![]() NPV

NPV

А

|

![]()

![]() NPV В Точка Фишера (

безразличия ) – норма дисконтирования,

NPV В Точка Фишера (

безразличия ) – норма дисконтирования,

при которой чистые дисконтированные доходы ( NPV ) для 2

![]() r или более проектов имеют одинаковые

значения.

r или более проектов имеют одинаковые

значения.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.