- либо«сдвигом влево» (уменьшением) левой границы зоны ответственности резерва(это означает сокращение зоны ответственности рисковой надбавки– ее уменьшение), т.е. снижение тарифа;

- либо«сдвигом вправо» правой границы зоны ответственности резерва, следовательно, сокращение зоны ответственности перестрахования, и соответственно, платы за него, что также способствует удешевлению страхования, в целом.

Возможно и непосредственное поощрение тех страхователей, у которых не было страховых случаев. Эти средства также могут пойти и на увеличение резерва(в ожидании роста числа страховых случаев и объема возмещений в будущем). Однако эта«пассивная» стратегия поведения на страховом рынке используется достаточно редко.

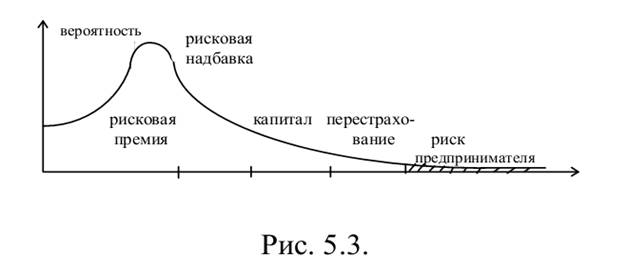

На рис. 5.3. (копия рис. 1.11.) приведены зоны ответственности различных факторов в обеспечении надежности. По вертикали отложена вероятность ущерба определенной величины.

Порядок расположения зон ответственности на этом рисунке косвенно иллюстрирует последовательность задач, которые приходится решать актуарию страховой компании. И в историческом аспекте(как появлялись эти задачи), и взаимосвязь этих задач в реальном страховом бизнесе. Хотя, конечно, перечень задач весьма условен и существенно сокращен. Тем не менее, видно, что в условиях рынка (где требуется рациональный компромисс между надежностью и конкурентоспособностью) выбор оптимальной тарифной политики, правил формирования резерва, а также сравнительно недорогой и эффективной перестраховочной программы представляет собой нетривиальную задачу.

3. Традиционные подходы определения рисковой надбавки.

Ранее установлено, что использовать рисковую премию без надбавки нельзя, так как при достаточно длительном периоде деятельности страховая компания будет неизбежно разорена даже при очень больших(но конечных) начальных резервах. Смысл надбавкиобеспечить безубыточность, а не компенсировать себестоимость страхования(расходы на ведение дел не рассматриваются).

Исторически первым методом включения надбавки в тариф стал неявный способ, при котором рисковая премия просто умножалась на некоторый поправочный коэффициент, больший единицы. То есть надбавка была пропорциональна самой рисковой премии:

![]()

Неопределенность возникает из-за того, что будущее возмещение может отличаться от своего математического ожидания. Кроме того, математическое ожидание будущих ущербов не обязано совпадать со средним значением ущерба в прошлом. Недостаток этого метода- отсутствие учета изменения разброса ущерба. Чтобы исправить это, можно вместо указанного поправочного коэффициента включить в тариф добавление, пропорциональное: либо среднему квадратическому отклонению:

![]()

Либо дисперсии

![]()

Различие этих двух подходов в том, что для полностью зависимых рисков Z1 иZ2, (коэффициент корреляции равен единице) S-надбавка обладает свойством аддитивности(а VAR-надбавка- нет), и, наоборот, для независимых рисков Z1, Z2 имеет место противоположная ситуация. В настоящее время исследователи после долгих споров пришли к компромиссу, что следует включать обе составляющие, причем сделать это можно двояко: либо построить линейную комбинацию:

![]()

либо ввести надбавку ковариационного типа, то есть рассматривать существующий портфель риска Z и новый риск Z1; тогда премия за новый риск Z1 будет равна:

![]()

Сложность второго подхода в том, что необходимо установить характер зависимости между существующим портфелем и новым риском; а с другой стороны, премия за Z1 зависит от того, был ли этот риск Z1 застрахован раньше, чем другие риски, зависящие от Z (например, Z2, Z3, ...), стали частью этого портфеля или нет. Цена страхового договора зависит от очередности. (Опять возникает вопросточного представления того, какой именно информацией обладает актуарий).

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.