1. Определение неизвестных показателей (таблица 1).

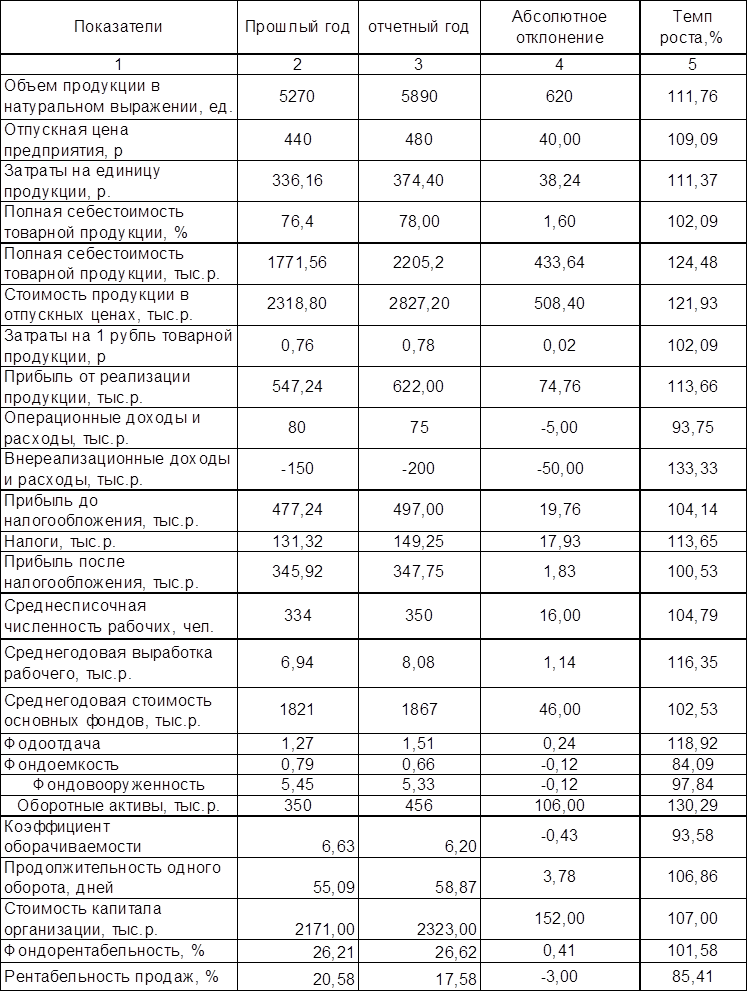

Таблица 1 – Экономические показатели финансово-хозяйственной деятельности коммерческой организации за 2002 – 2003 гг.

|

2. На основе полученных данных проведем сравнительный анализ динамики экономических показателей хозяйственной деятельности организации.

Объем выпускаемой продукции увеличился на 620 ед. Что составляет 11,76% от объема продукции прошлого года. Отпускная цена выросла на 9% по сравнению с прошлым годом. В целом это позволило увеличить стоимость товарной продукции на 21,93%. Что в свою очередь повлияло на рост прибыли. Прибыль от реализации продукции увеличилась на 13,66%.

Как отрицательный момент следует отметить следующее. Увеличилась величина затрат на единицу продукции. Темп её роста, по сравнению с данными прошлого года, составляет 111,37%. Затраты на единицу продукции выросли в том числе и за счет роста стоимости оборотных активов (на 30%), стоимости основных фондов (на 2,5%), роста среднесписочной численности рабочих (на 4,8%). В связи с увеличением выпуска продукции (на 11,76%) и увеличением затрат на единицу продукции, полная себестоимость выросла на 433,64 тыс. р (это составляет 24,48% от себестоимости прошлого года).

В отчетном периоде затраты на 1 рубль товарной продукции составили 0,78 р. Ввиду того, что этот показатель меньше единицы, можно сделать вывод, что производство рентабельно. Но, по сравнению с прошлым годом, затраты выросли на 0,02 р. Что является отрицательной тенденцией.

Так же хочется отметить, что темп роста отпускной цены (109,9%) ниже темпов роста затрат на единицу продукции (11,37%), что отрицательно повлияло на темп роста прибыли. Таким образом, темп роста прибыли ниже темпов роста стоимости продукции в отпускных ценах, а это в свою очередь привело к снижению рентабельности. Коэффициент рентабельности снизился на 4,6%.

Как было отмечено выше, прибыль от реализации продукции выросла на 13,66% от величины прошлого года. Но, в тоже время, операционные доходы упали на 6,5%, а внереализационые расходы выросли на треть. В результате, по сравнению с данными прошлого года, общая прибыль до налогообложения выросла лишь на 4,14%. Учитывая, что величина налогов выросла на 13,65%, получаем, что величина прибыли после налогообложения в сравнении с прошлым годом изменилась незначительно: на 0,53% (что составляет 1,83 тыс. р.).

То есть, несмотря на неплохие возможности (рост величины продукции, стоимости продукции), прибыль, полученная предприятием невелика. Значительно повлияли на это как внешние факторы (рост внереализационных расходов и снижение операционных доходов возможно связаны с низким уровнем управления), так и внешние факторы (возможно изменение налоговой базы или налогового законодательства).

Проанализируем уровень интенсивности использования трудовых ресурсов. Среднесписочная численность рабочих выросла на 4,79%, а темп роста среднегодовой выработки рабочего составляет 116,35%. Таким образом, динамика роста численности рабочих ниже динамики роста среднегодовой выработки. Это позволяет говорить о том, что трудовые ресурсы используются достаточно эффективно.

Оценить эффективность использования основных фондов позволяют такие показатели как фондоотдача, фондоемкость и фондовооруженность.

Среднегодовая стоимость основных фондов выросла на 2,53%. Это не соответствует темпам роста среднесписочной численности рабочих, что отрицательно сказалось на производственном процесе. В результате уровень обеспеченности организации основными производственными фондами (фондовооруженность) снизился на 0,12 тыс. р.(2,16%).

Фондоотдача на конец года равна 1,51. То есть, на каждый рубль основных средств получено 1,51 р. выручки. Динамика показателя положительна, за год он вырос почти на 19%. Соответственно показатель фондоемкости снизился (на 15,91%), то есть для производства 1 р. продукции необходимо 0,66 р. основных средств.

Наиболее обобщающим показателем эффективности использования основных фондов является фондорентабельность. Её уровень зависит не только от фондоотдачи, но и от рентабельности продукции. Разница темпов роста прибыли и стоимости основных фондов привела к снижению темпа роста фондолентабельности. То есть прибыль выросла, но отдача основных фондов на единицу прибыли снизилась. По сравнению с прошлым годом показатель фондорентабельности снизился на 3%.

Темп роста оборотных активов составил 130,29%. Стоимость капитала организации выросла на 20,79%.

В отчетном году капитал совершил 0,62 оборота (или на 1 рубль оборотных активов приходится 0,62 р. реализованной продукции). Соответственно выросла продолжительность одного оборота (почти на 4 дня). Темп роста – 106,86%.

Вывод можно сделать следующий. Хотя в целом, по сравнению с прошлым годом стоимость капитала организации выросла на 7%, предприятию стоит задуматься о своем положении. Судя по анализу, в результатах деятельности слишком много отрицательных моментов и в дальнейшем это может отрицательно сказаться на жизнеспособности

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.