В отношении пассивов можно сказать следующее. Увеличение доли привлеченных средств в пассивах не происходит так динамично. Данный показатель за период изменился с 97,25 % до 98,2 %, что свидетельствует о стабильности и надежности проводимой политики отделения и доверии клиентов к банку. Положительной динамикой характеризуется доля средств юридических лиц в привлеченных средства, которая увеличилась за период с 14,94 % до 17,81 %.

Рассматривая фактические качественные показатели бизнес-плана можно отметить, что на протяжении периода наблюдается снижение рентабельности активов отделения. На 01.01.08 г. на 1 р. работающих активов приходится 0,86 р. прибыли. Рентабельность работающих активов в целом за период снизилась с 1,29 % до 0,94 %, что связано с формированием резервов, а также со сложившейся структурой баланса. Доходность по активам, размещенным в системе Сберегательного Банка РФ, снизилась по ресурсам в рублях с 7,8 % до 2,5 и с 11,16 % до 6 % по ресурсам в долларах США.

В 2006 г. рентабельность работающих активов была достаточно высока и составляла 3,18 %. Основное влияние на рост рентабельности активов оказало снижение по сравнению с 2005г. непроцентной маржи с 2,7 % до 0,75 % за счет снижения расходов по созданию резервов по ссудам. В 2007 г. эти резервы вновь были созданы, что незамедлительно сказалось на показателях рентабельности, несмотря на то, что произошел существенный рост процентной маржи, за счет увеличения доходов от кредитования.

За период уровень непроцентной маржи вырос с 2,7 % до 4,77 %. Это явилось следствием роста непроцентных расходов в части создания резерва по ссудам и прочим операциям. Отрицательной составляющей снижения непроцентной маржи явился рост налоговых отчислений, коэффициент налогов составил в 2003 г. 0,61 %, в 2007 г. – 0,78 %.

Внутренняя стоимость услуг в целом осталась на прежнем уровне, однако наблюдается ее снижение, которое связано со снижением процентных ставок по кредитованию юридических и физических лиц. Фактическая средневзвешенная процентная ставка по ссудам юридических и физических лиц снизилась за период с 13,11 % до 10,85 % и 18 % до 16,18 % соответственно.

Процентная маржа за период превысила внутреннюю стоимость услуг, таким образом, процентная прибыль отделения покрывает непроцентные расходы на содержание аппарата и обеспечивает прибыльность работы отделения.

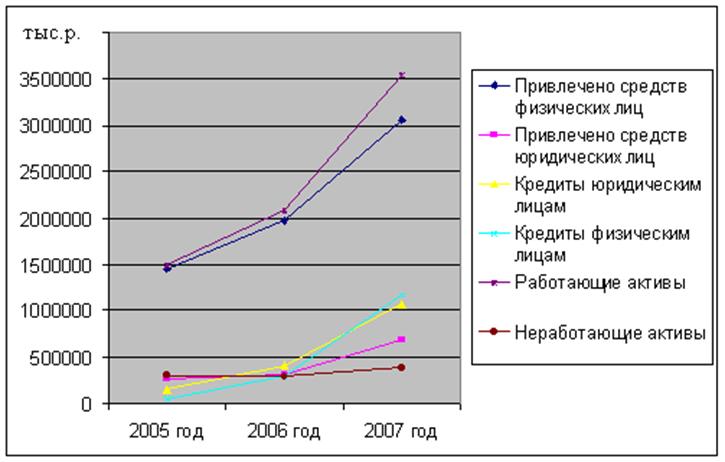

Эффективность мероприятий деятельности отделения за 2005-2007 гг. может быть охарактеризована с помощью показателей темпов роста (рисунок 2.11).

Темп роста характеризует изменение явления во времени и показывает, во сколько раз увеличился уровень показателя по сравнению с предыдущим периодом. Темпы роста основных показателей бизнес-плана рассчитываются на основе плана привлечения и размещения ресурсов.

Прирост привлеченных ресурсов за период увеличился с 10,8 % до 64,6 %. При этом темп прироста по показателю «средства юридических лиц» изменился с 5,2 % до 118,4 %. Темп прироста средств физических лиц также увеличился с 15,6 % до 55,7 %.

Рисунок 2.12 - Темпы роста основных показателей ЦОСБ № 4205

за 2005-2007 гг.

Прирост работающих активов составил с 10,9 % до 69,9 %. Такое увеличение показателя обусловлено приростом на 302,3 % кредитов физическим и на 160,6 % юридическим лицам. Показатель эффективного использования привлеченных ресурсов достиг 93,38 %, т.е. практически все привлеченные ресурсы банк размещает в доходоприносящие активы.

Что касается неработающих активов, то темп прироста за период не значителен в сторону увеличения.

Темп роста средних остатков ссудных активов принято сопоставлять с темпом роста совокупных активов, этот коэффициент показывает, во сколько раз рост средних остатков ссудных активов опережает рост совокупных активов. Коэффициент определяется по формуле:

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.