Вопрос 71. Инвестиции в облигации: оценка и доходность облигаций.

Оценка облигаций. Облигация может приносить доход двумя способами: - в форме процентной ставки (купона) по займу; -м/достичь прироста капитала, который представляет собой разницу между ценой, по которой инвестор продает облигацию, и ценой, по которой облигация была приобретена.

Облигации с момента их эмиссии и до погашения продаются и покупаются по установившимся на рынке ценам.

Рыночная цена – цена, по которой облигации продаются и покупаются на денежно-кредитном рынке с момента их эмиссии до погашения. Поскольку номиналы у разных облигаций существенно различаются между собой, показателем сопоставимости является курс олб-ции - цена облигации в расчете на 100 ден единиц номинала:

![]() где K – курс облигации; Р –

рыночная цена; N – номинал облигаций.

где K – курс облигации; Р –

рыночная цена; N – номинал облигаций.

Определение курсовой стоимости облигаций Р основано на принципе дисконтирования доходов, так как именно дисконтированная (приведенная) стоимость всех доходов, которую предполагает получить инвестор с момента покупки облигации и до ее погашения, определяет рыночную цену облигации на момент ее приобретения.

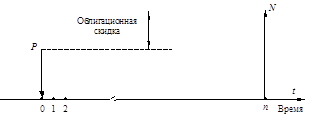

Бескупонные облигации. Будущая выплата – это номинал облигации N. Разность между номиналом и текущей ценой продажи называется облигационной скидкой (дисконтом). Так как облигация с нулевым купоном создает только один будущий денежный поток доходов, который равен ее номинальной стоимости, то ее цена Р есть приведенная стоимость номинальной стоимости облигации. Если номинальная стоимость должна быть получена через n лет от настоящей даты, то при годовой процентной ставке для дисконтирования r цена чисто дисконтной облигации равна

![]() где

где

![]() – дисконтированная

стоимость одной будущей денежной единицы.

– дисконтированная

стоимость одной будущей денежной единицы.

Рис. 1. Денежные потоки для чисто дисконтной облигации

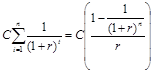

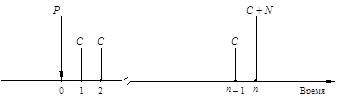

Купонные облигации - облигации, по кот один или два раза в год производятся купонные выплаты, а в момент погашения выплачивается номинал. Допустим, что сегодня приобретается облигация с номинальной стоимостью N и сроком погашения через n лет. Предположим, что в конце каждого года до срока погашения по облигации выплачивается купонный доход С; соответствующая ставка дохода – r. Тогда приведенная стоимость потока купонных платежей равна

![]() где

где

![]() – дисконтированная

стоимость ежегодной ренты (аннуитета) в 1 ден. ед.

– дисконтированная

стоимость ежегодной ренты (аннуитета) в 1 ден. ед.

Приведенная стоимость возвращаемых в момент погашения облигации платежей по номиналу составит .

![]() Принимая во внимание, что

цена купонной облигации должна быть равна сумме величин приведенной стоимости

выплат, которые надлежит произвести по облигации, цену купонной облигации можно

рассчитать следующим образом:

Принимая во внимание, что

цена купонной облигации должна быть равна сумме величин приведенной стоимости

выплат, которые надлежит произвести по облигации, цену купонной облигации можно

рассчитать следующим образом:

![]()

Отметим при этом еще раз, что купонные выплаты по облигации представляют собой обычный аннуитет, приведенную стоимость которого можно рассчитать по формуле (n – количество лет):

.

Рис. 2. Денежные потоки для купонной облигации

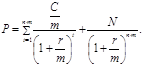

В том случае, если купон выплачивается несколько раз в год (m > 1), формула для расчета стоимости облигации будет иметь вид:

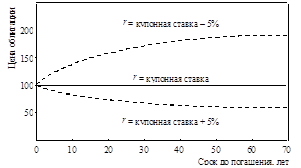

Соотношение между величинами купонной ставки, требуемой доходности и ценой м/конкретизировать с помощью следующих правил.

П1: Если требуемая доходность равна купонной ставке по облигации, то ее цена равна номиналу. П2: Если требуемая доходность выше, чем купонная ставка по облигации, то цена облигации меньше номинала, т. е. облигация продается с дисконтом к номиналу. П3: Если требуемая доходность меньше, чем купонная ставка, то ее цена больше номинала, т. е. облигация продается с премией к номиналу. П4: Цены облигаций изменяются в направлении, противоположном направлению изменения доходностей.

Цена как функция срока до погашения. Цена облигации не будет оставаться неизменной, если облигация продается с дисконтом или с премией. Цена любого выпуска облигаций к моменту погашения их достигает номинала N, рис.3.

Рис. 3. Цена как функция

срока до погашения.

Рис. 3. Цена как функция

срока до погашения.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.