Вопрос 72. Дюрация облигаций: экономический смысл и методы расчета.

Если анализируемые облигации имеют одинаковую доходность, для принятия обоснованного решения о целесообразности приобретения конкретной облигации финансовым менеджером должна быть рассчитана дюрация для соответствующих облигаций.

Дюрация – это показатель взвешенного среднего значения сроков времени до наступления каждого платежа (купонных и основного) по соответствующей облигации.

В качестве весовых коэффициентов (wt) рассматривается приведенная стоимость соответствующего платежа (PVt), отнесенная к цене данной облигации:

![]()

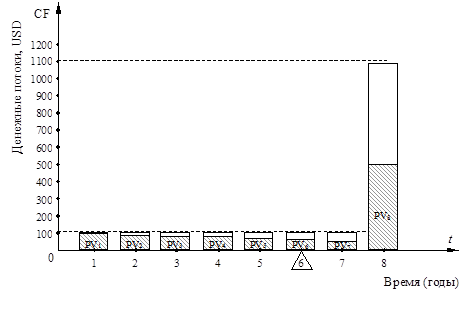

Рассмотрим иллюстрированный пример (рис. 1) расчета показателя дюрации для облигации, хар-щейся следующими параметрами: 9%-ая купонная ставка; срок погашения – 8 лет; доходность к погашению – 10%; номинальная стоимость – 1000 USD.

Рис. 1. Иллюстрация расчета показателя дюрации

Денежные поступления по рассматриваемой облигации в первые

семь лет представляют собой купонные платежи по

90 USD, а в последний год к купону добавляется выплата номинала облигации (N =

1000 USD), поэтому совокупный платеж составляет 1090 USD. Высота каждого

столбца на рис. 1 соответствует величине платежа, а их заштрихованная часть –

приведенной стоимости платежа (PVt) при ставке дисконтирования 10%.

Если представить, что временная ось – это весовая доска с опорой, то дюрация облигации – это расстояние от начала временной оси до точки опоры, опираясь на которую весы находятся в равновесии.

Общая формула для расчета дюрации облигации имеет следующий вид:

![]()

Для рассматриваемого примера D = 5,97 годам.

Рассчитанный таким образом показатель дюрации может быть эффективно использован:

1) для оценки рыночного риска отдельного финансового инструмента: чем выше дюрация инструмента, тем выше его рыночный риск;

2) для оценки рыночного риска портфеля различных финансовых инструментов.

Из сказанного выше со всей очевидностью следует также, что:

1. Дюрация финансового инструмента, по которому не выплачивается купон с момента выпуска или в течение времени, оставшегося до погашения, например, облигации с нулевым купоном, равна времени, оставшемуся до срока погашения.

2. Дюрация обычной облигации всегда меньше ее срока погашения. Например, облигация с 10-летним сроком погашения, по которой выплачивается 10%-ый купон, имеет приблизительную дюрацию 7 лет.

3. Чем выше купонная ставка, тем ниже дюрация, а облигация менее рискованна и наоборот.

4. Дюрация облигации изменяется со временем – по мере приближения срока погашения облигации точка равновесия смещается.

5. Чем выше доходность облигации, тем ниже дюрация, и наоборот. Это происходит потому, что при более высокой ставке доходности будущие потоки наличности дисконтируются в большей степени, чем ближайшие потоки наличности. Когда же доходность облигации падает, точка равновесия смещается вправо.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.