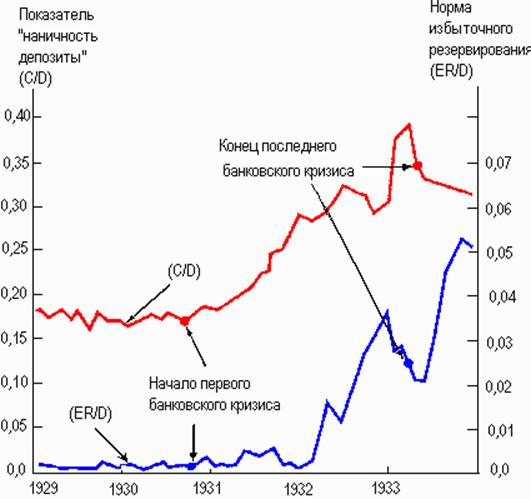

Фридмен и Шварц связывают это обстоятельство с резким падением величины денежного мультипликатора в этот период. Банковская паника, начавшаяся в декабре 1930 г. и не прекращавшаяся до марта 1933 г., вызвала массовое изъятие средств со вкладов, т.е. рост коэффициента "наличность-депозиты". Банки, столкнувшиеся с небывалым нашествием вкладчиков, вынуждены были с целью сохранения платежеспособности значительно увеличить норму избыточного резервирования вкладов (см. рис. 2):

Динамика нормы избыточного резервирования и коэффициента "наличность-депозиты" в период Великой Депрессии, 1929-1933 гг.

Р и с у н о к 2

Таким образом, в формуле денежного мультипликатора стали расти и числитель, и знаменатель, но знаменатель увеличивался значительно быстрее числителя. В результате величина мультипликатора упала почти на 50%. По вине Федеральной резервной системы сокращение величины мультипликатора не было компенсировано адекватным увеличением денежной базы, отчего произошло резкое сжатие денежной массы. Этот и другие примеры заставили монетаристов высказать серьезные сомнения в способности Центрального банка успешно контролировать денежную массу и побудили их выдвинуть идею об эндогенном характере предложения денег.

Изменение предложения денег оказывает прямое и непосредственное воздействие на объем производства и занятость, если спрос на деньги стабилен, поскольку в этом случае дополнительные деньги население не захочет оставлять на руках, а будет стремиться избавиться от них.

Комментарий

Предположим, что все экономические субъекты уже сформировали оптимальную структуру своего богатства и добились того, что последний рубль, вложенный ими в каждую из форм богатства, приносит равный предельный доход. Если при этом в экономике происходит увеличение предложения денег, то доля денег в общем объеме богатства возрастает и превышает устойчивое значение спроса на них. А поскольку предельная полезность денег, как и любого другого вида богатства, убывает, то предельная доходность последней денежной единицы снижается. Оптимальная структура богатства нарушается, и богатство перестает приносить максимальный доход. Стремясь восстановить оптимальную структуру богатства, экономические субъекты стремятся сократить объем денежной формы богатства за счет наращивания величины других его компонентов.

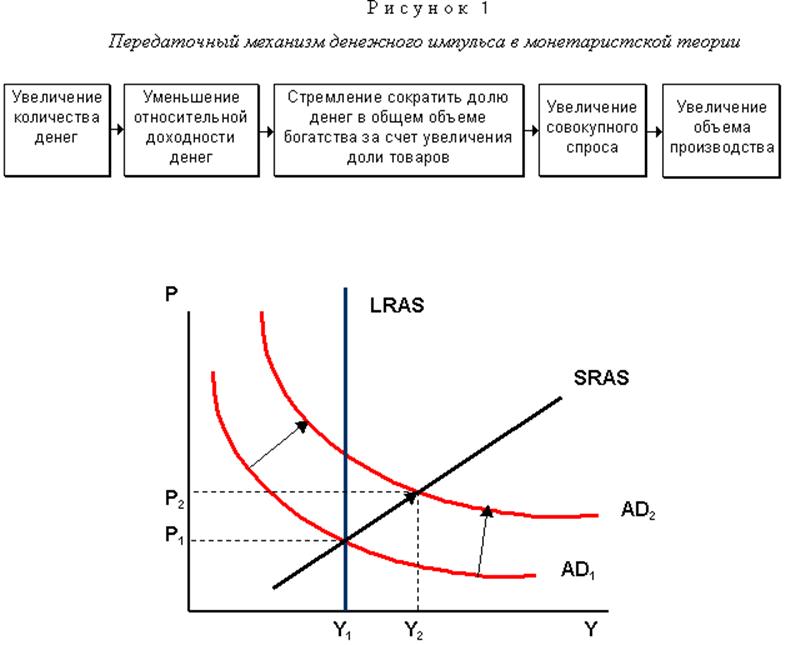

4.4. Передаточный механизм денежного импульса в представлении монетаристов

В кейнсианской теории предполагается, будто избыточные деньги население предпочитает вкладывать только в облигации, а не в покупку товаров и услуг (величина потребления в модели Кейнса зависит только от текущего располагаемого дохода, и не изменяется при возникновении избытка или недостатка реальных денежных запасов). С этой точкой зрения монетаристы категорически не согласны. По их мнению, вложение денег в ценные бумаги сопряжено с издержками (уплата комиссионного вознаграждения брокерам и т.п.), и потому степень замещаемости денег ценными бумагами довольно низка.

Напротив, расходование денег на покупку товаров (физического капитала) не требует высоких издержек, потому что ликвидность денег абсолютна. Следовательно, степень замещаемости денег товарами очень высока, и оптимальная структура богатства скорее всего будет восстанавливаться путем сокращения денежной составляющей и роста товарной составляющей. В результате совокупный спрос на товары возрастает, а вместе с ним в краткосрочном периоде увеличиваются объем производства и занятость.

Передаточный механизм денежного импульса в представлении

монетаристов, следовательно, выглядит следующим образом (рис. 1):

Таким образом, при стабильности спроса на деньги изменение денежной массы приводит к непосредственному (а не опосредованному, через ставку процента, как в кейнсианской теории) изменению объема производства и дохода. Однако реакция объема производства на колебания денежной массы происходит с запаздыванием (лагом), длительность которого неопределенна и непредсказуема, поскольку зависит от большого количества случайных факторов.

Комментарий

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.