Финансовый менеджмент

Вопрос 5.

Долгосрочным считается финансирование со сроком погашения более 5 лет. Стратегические проекты должны финансироваться из соответствующих (долгосрочных) источников.

Источники долгосрочного финансирования:

- СК (обыкновенные и привилегированные акции),

- ЗК (банковские кредиты и займы, облигации).

При выборе источников финансирования следует учитывать следующие факторы: цена капитала, рискованность, свобода выбора источника финансирования, степень контроля над компанией.

Капитал организации – стоимость, инвестированная и авансированная в производство с целью воспроизводства новой стоимости, т.е. получения прибыли.

Термин «капитал» означает все источники средств, используемые для финансирования активов и операций компании. Капитал представлен правой частью бухгалтерского баланса (пассивами).

Как уже было отмечено, источники средств могут быть собственными и заемными.

Соотношение между собственными и заемными средствами называется структурой капитала.

В структуру капитала входят:

1. СК и резервы

2. Долгосрочные обязательства (долгосрочные кредиты, займы, ссуды, облигационные займы)

Капитал = СК + Резервный капитал + Долгосрочные обязательства (так же называется постоянный капитал)

Краткосрочные обязательства считаются спонтанными источниками средств (за их использование предприятие не платит %), поэтому к капиталу не относятся.

Элементы СК:

- УК (уставный капитал),

- Добавочный капитал (ДК),

- Резервный капитал (РК),

- Нераспределенная прибыль и прочие резервы.

УК состоит из номинальной стоимости акций общества, выкупленных акционерами (минимальная величина УК для ЗАО – 100 МРОТ[1], для ОАО – 1000 МРОТ). Размер УК может изменяться (увеличиваться и уменьшаться). Увеличение УК достигается путем увеличения номинальной стоимости акций или дополнительного выпуска акций; уменьшение – путем уменьшения номинальной стоимости или скупки акций.

ДК формируется из эмиссионного дохода (разница между продажной и номинальной стоимостью акций), прироста стоимости внеоборотных активов при переоценке.

РК предусматривается для наиболее рисковых видов деятельности в размере 5% от УК, образуется за счет обязательных ежегодных 5%-тных отчислений от чистой прибыли. Для предприятий с иностранным участием (с иностранным капиталом) размер РК составляет 15% от УК. Средства РК предназначены для покрытия убытков, выкупа акций, погашения обязательств при отсутствии других средств.

Структура капитала тесно связана со стоимостью (ценой) капитала. Элементы структуры капитала являются источниками финансирования деятельности организации (предприятия).

Стоимость капитала – это уровень платы за привлеченные средства, которые необходимо уплатить за использование определенного объема финансовых ресурсов, выраженный в процентах к этому объему.

Концепция стоимости капитала заключается в том, что обслуживание того или иного источника средств обходится организации не одинаково. Каждый источник имеет свою стоимость (в том числе и СК, стоимость которого выражается в дивидендах ожидаемых акционерами). Необходимо найти такое соотношение между отдельными элементами капитала, которое позволит снизить стоимость всего капитала и повысит рыночную оценку организации.

Особенность финансирования состоит в том, что различные источники поступаю в единый «котел» и необходимо определить средневзвешенную стоимость капитала.

В расчете средневзвешенной стоимости капитала (WACC) участвуют следующие элементы капитала:

- СК (обыкновенные акции),

- Гибридный источник капитала – привилегированные акции,

- Заемный капитал (долгосрочный).

WACC = ∑ wi * ki

wi - доля элемента капитала в общем объеме капитала

ki – цена элемента

Стоимость (цена) источника обыкновенные акции рассчитывается по 2 основным моделям:

- модель Гордона (Ks = D/p*(1-f) + g) [2],

- модель САРМ (Ks = Kf + ß*(Km – Kf))[3]

Обыкновенные акции представляют остаточную акционерную собственность. Они не связаны с финансовыми платежами, с фиксированными сроками погашения. Финансирование за счет обыкновенных акций имеет следующие преимущества:

٠нет необходимости осуществлять выплаты с фиксированными сроками уплаты,

٠их выпуск улучшает рейтинг кредитоспособности компании по сравнении с выпуском облигаций.

Недостаток – уменьшает долю участия в собственности основных акционеров компании.

Стоимость привилегированных акций: Ks = D/p*(1-f)[4]

Преимущества финансирования за счет привилегированных акций:

٠дивиденды могут не выплачиваться в отличии от облигаций,

٠не уменьшают долю участия в собственности владельцев обыкновенных акций,

٠не требуют обеспечения собственными активами в отличии от облигаций

Недостаток: в случае банкротства выплата осуществляется перед дивидендами по обыкновенным акциям.

Цена источника ЗК – затраты на обслуживание кредита, займа (т.е. %), необходимо скорректировать на ставку налога (т.к. % по кредитам включаются в себестоимость и выплачиваются до налогообложения). Kd = Kd0*(1-t)[5]

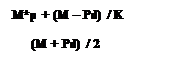

![]() Стоимость облигационного займа

рассчитывается: Kd =

[6]

Стоимость облигационного займа

рассчитывается: Kd =

[6]

Преимущество выпуска облигаций – наиболее недорогой источник финансирования (% ниже, чем по привилегированным и обыкновенным акциям).

Методы долгосрочного финансирования:

- Финансирование за счет собственного капитала,

- Гибридное финансирование,

- Заемное финансирование

К гибридному финансированию помимо привилегированных акций относятся так же аренда и лизинг.

Лизинг – контракт на использование в течение определенного времени активов, находящихся в собственности другого лица с компенсацией в виде периодических платежей (обычно это новые активы, которые приобретаются лизинговой фирмой у фирмы-производителя по заказу лизингополучателя; активы арендуются в течение всего срока эксплуатации)

Виды лизинга:

- продажа и «лизбэк» (операция, по которой фирма-владелец продает определенную собственность другому участнику и одновременно оформляет сделку о взятии данной собственности обратно на определенный срок);

- операционная (сервисная) аренда (арендодатель поддерживает и несет расходы по сдаваемой в аренду собственности);

- финансовая аренда (аренда, условия которой не обеспечивают услуг по содержанию собственности).

Выбор между различными вариантами долгосрочного финансирования неразрывно связан с деловой стратегией компании. Хотя долгосрочные кредиты – самая дешевая, а обыкновенные акции – самая дорогая альтернатива, потребность установить и поддерживать приемлемый баланс в структуре капитала часто превалирует над стоимостными критериями.

[1] МРОТ = 100 руб.

[2] D - дивиденд, p – текущая цена акции (выручка от продажи), f – затраты на размещение акций в долях единицы, g – темп роста дивидендов

[3] Kf – безрисковая доходность, Km – средний уровень доходности на рынке, ß – мера систематического риска

[4] D - дивиденд, p – текущая цена привилегированных акций, f – затраты на размещение привилегированных акций в долях единицы

[5] Kd0 - % по кредиту, займу; t – ставка налога на прибыль в долях единицы

[6] M – номинальная стоимость облигации, p – купонная ставка (%-ная ставка по облигациям), Pd – текущая цена облигации, K – срок займа в годах

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.