переважно довгостроковим та іпотечним) та інвестиціями у цінні папери підприємств.

З метою збереження довіри до банків у Німеччині створена система добровільного страхування вкладів та резервування коштів банків, є й інші методи регулювання діяльності банків. Фонд захисту депозитів створений під егідою Федеральної асоціації німецьких банків. Причому банки — учасники фонду мають бути членами Аудиторської асоціації німецьких комерційних банків, проходити аудиторські перевірки та дотримуватись ряду вимог щодо капіталу, кваліфікації управлінського персоналу та прибутків. Щорічні відрахування у фонд становлять 0,03 відсотка від загального обсягу зобов'язань банку (за винятком міжбанківських кредитів).

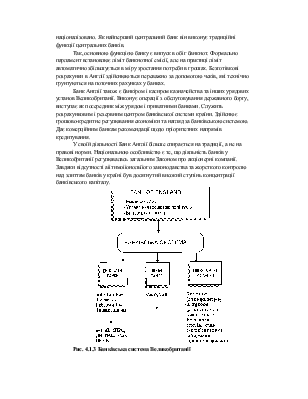

Регулювання контролю за діяльністю комерційних банків у ФРН має суттєві особливості. Перш за все, це те, що Федеральний банк має тільки один засіб прямого впливу на комерційні банки — мінімальні ставки резервування, а також такі непрямі засоби, як політика облікових процентних ставок, ломбардні кредити та операції на відкритому ринку. Всі іііші функції нагляду за

193

діяльністю банківської системи викопує Федеральна служба кредитного контролю (ФСК), яка підпорядкована міністерству фінансів. Виведенням функції контролю за межі «банку банків» передбачено недопущення з його боку адміністративного тиску на кредитні інститути. Він має бути лише економічним органом.

Федеральний банк та ФСК тісно співпрацюють, обмінюються необхідною інформацією, тим більше, що Федеральний банк щомісячно отримує від банків детальну звітність і має широку мережу своїх відділень по всій країні. ФСК такої мережі не має, а тому звертається до центрального банку за консультаціями та інформацією. ФСК видає дозволи на відкриття нових банків, встановлює обов'язкові вимоги для банківських установ, стежить за дотриманням ними законодавства. Вона може отримувати від банків будь-яку інформацію, проводити позачергові ревізії, втручатись в операційну діяльність банків та видавати накази про негайне призупинення оііерацій. Банки мають інформувати ФСК про всі зміни в своєму юридичному статусі.

1.2. Банківська система Великобританії

Банк Англії створено 1694 року на акціонерних засадах. Завдяки тісним зв'язкам з урядом банк проіснував як акціонерний до 1946-го, коли його було націоналізовано. Як найперший центральний банк він виконує традиційні функції центральних банків.

Так, основною функцією банку є випуск в обіг банкнот. Формально парламент встановлює ліміт банкнотної емісії, але на практиці ліміт автоматично збільшується в міру зростання потреби в грошах. Безготівкові розрахунки в Англії здійснюються переважно за допомогою чеків, які технічно грунтуються на поточних рахунках у банках.

Банк Англії також є банкіром і касиром казначейства та інших урядових установ Великобританії. Виконує операції з обслуговування державного боргу, виступає як посередник між урядом і приватними банками. Служить розрахунковим і резервним центром банківської системи країни. Здійснює грошово-кредитне регулювання економіки та нагляд за банківською системою. Дає комерційним банкам рекомендації щодо пріоритетних напрямів кредитування.

У своїй діяльності Банк Англії більше спирається на традиції, а не на правові норми. Національною особливістю є те, що діяльність банків у Великобританії регулювалась загальним Законом про акціонерні компанії. Завдяки відсутності аіітимоііонольїіого законодавства та жорсткого

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.