Совмещение двух рисков – диверсификации портфеля .

Эффективный портфель обеспечивает наивысшую доходность для заданного уровня риска или имеет наименьший риск при заданном уровне доходности. Создание эффективного портфеля – главная задача инвестора. Проблема управления портфелем ценных бумаг связана с необходимостью включения в портфель опционов товарных и финансовых фьючерсов, недвижимости или вложений в партнерство с ограниченной ответственностью.

Балансовый отчет.

|

АКТИВЫ |

ОБЯЗАТЕЛЬСТВА В СОБСТВЕННОМ КАПИТАЛЕ |

||

|

1. Счета денежных средств и депозитов денежного рынка |

1600 |

1. Краткосрочные обязательства |

1000 |

|

2. Акции. |

40000 |

2. Обязательства по закладной |

70000 |

|

3. Муниципальные облигации |

10000 |

3. Обязательства по закладной на инвестиции в недвижимость |

30000 |

|

4. Контракт на землю |

25000 |

4. Собственный капитал |

134000 |

|

5. Дом |

95000 |

||

|

6. Инвестиции в недвижимость |

16000 |

||

|

7. Стоимость полиса страхования жизни |

3000 |

||

|

ИТОГО |

235000 |

ИТОГО |

235000 |

Современная портфельная теория – это подход к формированию портфельной стратегии с использованием статистических методов. Автором этой теории считается Генри Марковец. Он использовал ряд статистических показателей для обоснования портфельной стратегии:

_ квадрат стандартного отклонения или дисперсия доходности активов

_ корреляция доходности пары ценных бумаг или отдача ценных бумаг от рынка – измеряет связь между числовыми рядами ряд данных от объема продаж до доходности.

Если два ряда движется в одном направлении, то они положительно коррелированы и наоборот. Степень зависимости одного ряда от другого измеряется коэффициентом корреляции, который имеет значение от –1 до +1

При создании портфеля большое внимание уделяется корреляциии между показателями доходности различных активов

|

Уровень

Уровень

Уровень

Уровень

Доходности доходности

Время Время

РИС1. Положительная корреляция доходности РИС2. Отрицательная корреляция

ценных бумаг. доходности ценных бумаг.

Доходность активов Х и У имеет высокую положительную корреляцию и таким образом эти активы на представляют возможности для диверсификации.

Доходность активов Х и Z создают отрицательную корреляцию, отсюда создается возможность для диверсификации.

Чем выше положительная (ниже отрицательная) корреляция, тем существеннее выигрыш можно получить от диверсификации.

Согласно современной портфельной теории диверсификация достигается при такой комбинации ценных бумаг, когда составляющие портфеля имеют отрицательную или слабо положительную корреляцию между нормами отдачи.

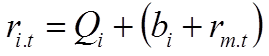

Кроме того современная портфельная теория использует параметр “b”. Если портфель уже диверсифицирован, то инвестиции должны заботиться об уровне недиверсифицированного риска этого портфеля. Этот риск можно измерить с помощью уравнения регрессии с коэффициентом “b”

где ri.t – доходность ценных бумаг i или портфеля i в момент времени t либо ценных бумаг, либо портфеля

Qi – свободный член регрессии

Bi – коэффициет регрессии b

Rm.t – доходность рыночного портфеля m в момент времени t

Коэффициент регрессии b - это статистическая мера относительной зависимости изменения доходности ценных бумаг или портфеля от изменения средней рыночной доходности. Этот коэффициетн измеряет относительную неустойчивость доходности конкретных ценных бумаг или портфеля в сравнении с репрезентативным показателем доходности фондового рынка. На практике мерой рыночной доходности может служить индекс “ Стендарт енд пурс 500” или составной индекс Нью-Йоркской фондовой биржи.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.