распределения параметров конкретного проекта, а также связь (корреляцию) между изменениями параметров, получить распределение критерия эффективности анализируемого инвестиционного проекта.

Практическая реализация данного метода возможна только с применением компьютерных программ, позволяющих описывать прогнозные модели и рассчитывать большое число случайных сценариев.

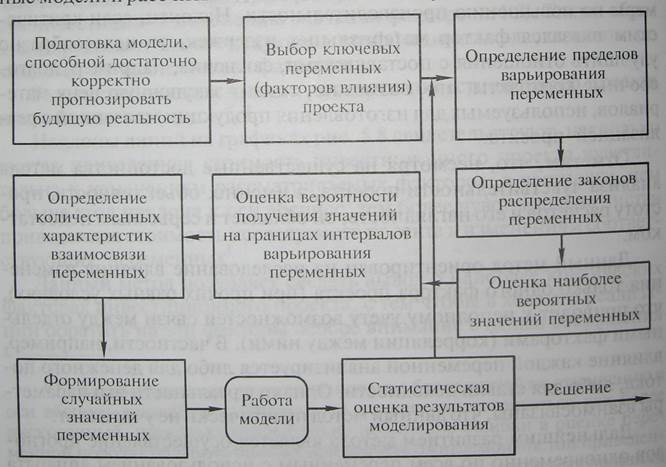

Алгоритм анализа рисков в модели Монте-Карло:

Билет №4

1. Прогнозирование валютных курсов и паритет валютных ставок.

Валютный курс - цена денежной единицы одной страны, выраженная в денежных единицах других стран.Принцип паритета %-ных ставок означает, что если стоимость ценных бумаг выражена в одной валюте, одинаковые ценные бумаги должны иметь одну и ту же цену на всех рынках.

Общая схема паритета %-ных

ставок: Возьмем ,например, финансовые рынки Швейцарии и США. Предположим, что

рынки являются совершенными, на них отсутствует контроль, налоги трансакционные

издержки. Обозначим rCHF и rUSD %-ные

ставки на швец.франк и америк.доллар соответственно. Предположим, что

американские банки выплачивают за депозитный вклад больше процентов, чем

швейцарские. В этих условиях инвесторы начнут переводить свои средства из

Швейцарии в США, продавая франки и покупая доллары. При этом инвесторам не

обязательно использовать только собственные средства. Таким образом, если в

швейцарском банке взаймы будет взят один франк, то в американский банк будет

вложено 1/S0(CHF/USD)долларов.

К концу инвестиционного периода (года) эта сумма составит : (1+ rUSD)/S0(CHF/USD)

долл. Будучи переведенной обратно в швейцарские франки по срочному курсу F1(CHF/USD), она будет эквивалентна ((1+rUSD)/S0(CHF/USD))* F1(CHF/USD)

франкам. Если не существует возможности для получения выгоды от этой операции

(точнее для покрываемого процентного арбитража) , полученная сумма должна быть

равной (1+rCHF), т.е. сумме, которая должна быть выплачена в конце

года швейцарскому банку за заем одного франка. Отсюда отношение паритета

процентных ставок может быть записано как: F1(CHF/USD)/ S0(CHF/USD)= (1+rCHF)/ (1+rUSD).

Относительный паритет %-ных ставок: (F1(CHF/USD) – S0(CHF/USD))/ S0(CHF/USD)= (rCHF – rUSD)/ (1+rUSD). Таким образом, паритет процентных ставок устанавливает,

что на совершенных фин. рынках относительно срочная скидка (надбавка) к

спот-курсу равна относительной разнице между двумя соответствующими ставками

процента.

Общая схема паритета %-ных

ставок: Возьмем ,например, финансовые рынки Швейцарии и США. Предположим, что

рынки являются совершенными, на них отсутствует контроль, налоги трансакционные

издержки. Обозначим rCHF и rUSD %-ные

ставки на швец.франк и америк.доллар соответственно. Предположим, что

американские банки выплачивают за депозитный вклад больше процентов, чем

швейцарские. В этих условиях инвесторы начнут переводить свои средства из

Швейцарии в США, продавая франки и покупая доллары. При этом инвесторам не

обязательно использовать только собственные средства. Таким образом, если в

швейцарском банке взаймы будет взят один франк, то в американский банк будет

вложено 1/S0(CHF/USD)долларов.

К концу инвестиционного периода (года) эта сумма составит : (1+ rUSD)/S0(CHF/USD)

долл. Будучи переведенной обратно в швейцарские франки по срочному курсу F1(CHF/USD), она будет эквивалентна ((1+rUSD)/S0(CHF/USD))* F1(CHF/USD)

франкам. Если не существует возможности для получения выгоды от этой операции

(точнее для покрываемого процентного арбитража) , полученная сумма должна быть

равной (1+rCHF), т.е. сумме, которая должна быть выплачена в конце

года швейцарскому банку за заем одного франка. Отсюда отношение паритета

процентных ставок может быть записано как: F1(CHF/USD)/ S0(CHF/USD)= (1+rCHF)/ (1+rUSD).

Относительный паритет %-ных ставок: (F1(CHF/USD) – S0(CHF/USD))/ S0(CHF/USD)= (rCHF – rUSD)/ (1+rUSD). Таким образом, паритет процентных ставок устанавливает,

что на совершенных фин. рынках относительно срочная скидка (надбавка) к

спот-курсу равна относительной разнице между двумя соответствующими ставками

процента.

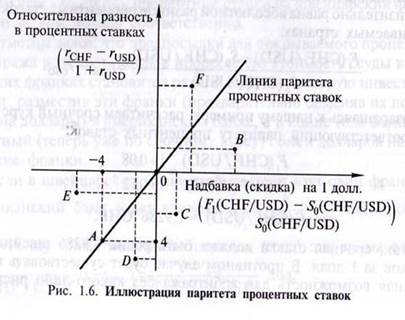

Графическая иллюстрация: Линия паритета %-ных ставок объединяет точки, где срочная надбавка (скидка) находится в равновесии с разностью в процентных ставках (точка А напр). Правее этой линии находится зона, где: 1) либо разница %-ных ставок в пользу Швейцарии < форвардной надбавки за 1 долл (напр точка В). 2) либо разнице %-ных ставок в пользу США соответствует форвардная надбавка за 1 долл (напр точка С). 3) либо разнице %-ных ставок в пользу США соответствует меньшая форвардная надбавка за 1 долл (напр точка D). В этих случаях будет приток капитала в США. Левее линии: 1) либо форвард.скидка > разницы в ставках процента в пользу Швейцарии (точка E). 2) либо форвард.скидка < разницы в ставках процента в пользу Швейцарии (F). В этих случаях будет перемещение капитала в Швейцарию.

Аналит. определение перемещения капитала межу странами: ожидаемая доходность капитала (для Швейцарии) µ = rCHF – ( rUSD + (F1(CHF/USD) – S0(CHF/USD))/ S0(CHF/USD))

Дох-ть вкладов вшвецарии Дох-ть вкладов в США Если µ >0 – арбитраж. поток из США в Швец.

Если µ< 0– из Шв. в США

2. Метод достоверных эквивалентов (коэффициентов определенности)

Это один из методов анализа рисков

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.