Если MACD пересекает SL сверху вниз при большом значении MACD, это свидетельствует о возможном окончании бычьего рынка; поскольку MACD высоко – значит, имел место большой ход, а за большим ходом должен последовать и значительный откат или же смена тренда. Короткая позиция, открытая здесь имеет больше перспектив, чем позиция, открытая при пересечении MACD и SL при MACD близком к нулю. В последнем случае ход вниз, скорее всего, окажется некоторой коррекцией, где вряд ли удастся зафиксировать прибыль. Соответственно, для открытия длинной позиции более перспективны пересечения MACD и SL, имеющие место при больших отрицательных значениях MACD.

Приведенные выше рассуждения показывают, что индикатору MACD свойственно формировать состояния, характеризующиеся как перекупленность и перепроданность. Когда MACD поднимается на очень большую высоту, рынок скорее всего, перекуплен и следует ждать обратного хода. При снижении MACD до очень низких уровней, туда, где эта линия редко бывает, рынок оценивается как перепроданный и следует ожидать скорого его роста.

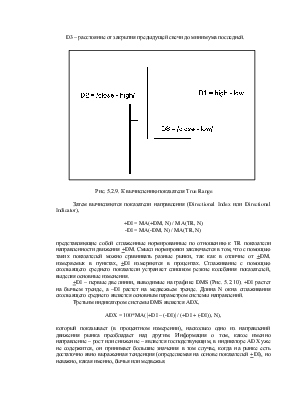

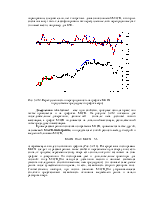

Как известно, формирование состояний перекупленности/перепроданности свойственно осцилляторам, поэтому MACD с достаточно небольшими значениями параметров N1, N2 может служить индикатором разворотов рынка. Рисунок 5.2.12, иллюстрирующий это свойство MACD, демонстрирует и определенные сложности в оценивании состояний MACD, связанные с тем, что значения этого индикатора не нормированы, следовательно, нет конкретных диапазонов значений MACD, в которых состояния могут быть классифицированы как перекупленные либо перепроданные (как это имеет место, например, для RSI)..

|

Рис. 5.2.12. Перекупленность и перепроданность на графике MACD

(продолжение предыдущего графика евро)

Дивергенции (divergences) – еще одно свойство, присущее осцилляторам; оно также проявляется и на графиках MACD. На рисунке 5.2.12 показаны две последовательные дивергенции, давшие sell – сигналы: цена достигает нового максимума, а график MACD поднимается на локальный максимум, расположенный ниже предыдущего максимума.

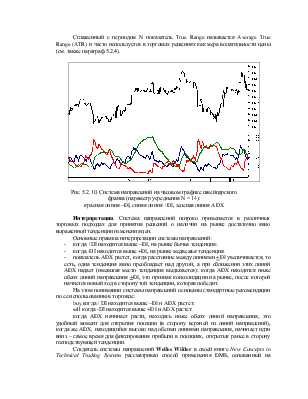

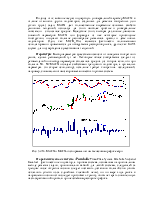

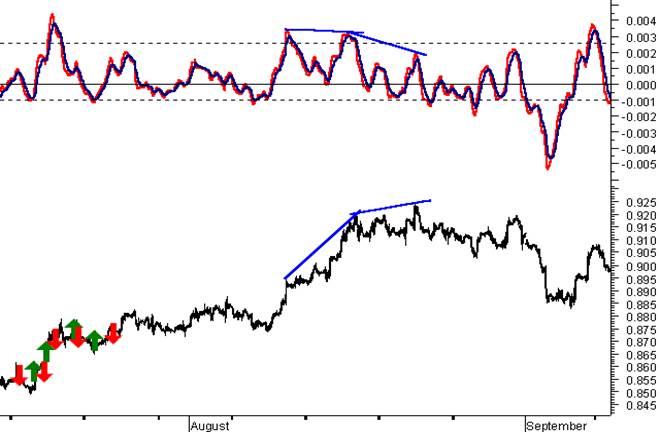

Кроме рассмотренного способа изображения MACD, применяется также другой, называемый MACD-гистограмма, он представляет собой разность между быстрой и медленной линиями MACD,

MACD_Hist = MACD – SL, изображаемую в виде столбикового графика (Рис. 5.2.13). Интерпретация гистограммы MACD следует из рассмотренных выше свойств: пересечение нуля сверху вниз есть сигнал к продаже, пересечение снизу вверх есть сигнал покупки; возникают на этом графике и дивергенции. Но гистограмма дает и дополнительные ориентиры для позиций: когда MACD_Hist находится достаточно высоко и начинает снижаться (высота последующих столбиков меньше, чем предыдущих) это означает замедление рынка после существенного подъема, то есть, возможность скорого разворота вниз. Соответственно, наоборот, при низких значениях MACD_Hist укорачивающиеся столбики предсказывают возможность окончания медвежьего рынка и начало разворота вверх.

Подводя итог, можно еще раз подчеркнуть универсальный характер MACD: в отличие от многих других индикаторов, созданных для решения конкретных (или узкого круга) задач, MACD дает количественное выражение основных свойств рыночных тенденций, используя для этого наиболее простые и универсальные показатели – скользящие средние. Вследствие этого, выбирая различные диапазоны значений параметров MACD или формируя из нее некоторые производные конструкции, получают большое разнообразие решающих правил и даже новых индикаторов. Одни, как MACD_Hist, являются фактически полноценными осцилляторами и применяются для обнаружения разворотов рынка, другие, как RAVI, служат для подтверждения существования тенденций.

|

Рис. 5.2.13. MACD и MACD-гистограмма на том же часовом графике евро

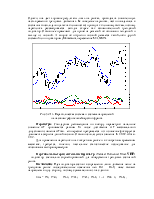

Параболическая система (Parabolic Time/Price System, Parabolic Stop and Reverse) – фактически не индикатор, а торговая система, основанная на оригинальном методе решения задачи, принципиально важной для любой системы, следующей за трендом: после открытия позиции следует поставить достаточно большой стоп (чтобы исключить убытки из-за случайных колебаний цены), но по мере хода рынка в направлении позиции стоп следует приближать к рынку, чтобы не терять значительную часть заработанной прибыли при неизбежном развороте графика.

Вычисление. Процедура вычисления в параболической системе обеспечивает последовательный пересчет уровня SAR (Stop&Revers), являющегося ориентиром для закрытия позиции и открытия новой, в противоположном направлении. Система, таким образом, всегда находится в рынке, так как осуществляет не просто закрытие позиции, а именно ее переворот.

Процедура пересчета уровня SAR заключается в следующем. Задается начальное значение SAR (для случая открытия длинной позиции SAR есть последний локальный минимум, на который помещается SAR в качестве ордера stop-loss) и выбирается начальное значение параметра AF(Acceleration Factor), он станет играть роль величины шага, на который будет перемещаться SAR. Кроме того, задается еще величина приращения In (Increment); на такую величину будет увеличиваться множитель AF, обеспечивая приближение уровня SAR к рынку.

После закрытия очередной свечи определяется уровень Ex – последний максимальный достигнутый уровень хода в сторону позиции. Иначе говоря, при открытой длинной позиции Ex есть последний достигнутый максимум, а при открытой короткой позиции Ex – последний достигнутый минимум рынка. Если на данной закрывшейся свече достигнут новый экстремум, то соответственно, Ex обновляется, если же рынок не вышел за пределы ранее достигнутого экстремума, то Ex остается прежним. При достижении нового экстремума множитель AF увеличивается на размер стандартного приращения:

AF := AF + In.

В любом случае (независимо от того, достигнут новый экстремум или нет) осуществляется пересчет SAR:

SAR := SAR + AF*(Ex – SAR).

Интерпретация. Процедура пересчета SAR устроена таким образом, что уровень SAR после

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.