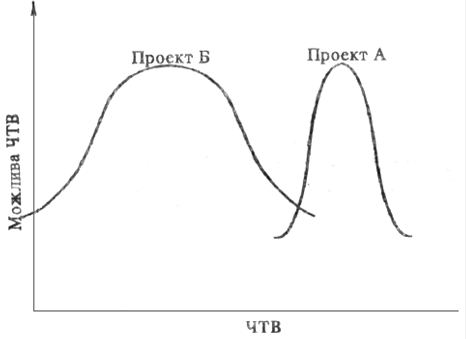

Існує багато програм моделювання для різних персональних комп'ютерів. Ці програми навмання використовують перемінні величини і обраховують значно більше ситуацій, ніж це можна зробити вручну. Результати можна використати для складання графіків, що ілюструють розподіл значень ЧТВ або ВСД. Форми графіків розподілу допомагають фінансовим аналітикам краще збагнути рівень ризикованості проекту. Малюнок 8-1 показує графік розподілу модельованих ЧТВ для проектів А і Б.

Проект А має крутішу криву, що вказує на менший ризик і більшу середню ЧТВ, ніж проект Б. Площина під кривою А вузька, можливі значення ЧТВ змінюються не дуже. Проект Б має розлогу криву, що вказує на дуже непевні значення його ЧТВ. Отже, за змодельованими кривими можна наочніше побачити, що краще вибрати проект А.

ЗАПАМ'ЯТАЙТЕ

Моделювання визначає ризик і доходність проекту. Нині є чимало комп'ютерних програм, щоб будувати моделі для відбору проектів. Деякі з цих програм обраховують результати і будують графіки для різних припущень.

Малюнок 8-1. Імітаційні криві ЧТВ

ЯК ПРИСТОСОВУВАТИСЬ ДО ІНФЛЯЦІЇ

Інфляція — це загальне підвищення цін. Коли росте інфляція, реальна вартість сподіваних грошових потоків падає. Якщо аналітик не враховує ризик інфляції, ЧТВ або ВСД можуть бути штучно завищені. Іншими словами, ви можете схвалити проект, ЧТВ або ВСД якого не скориговані на інфляцію, тоді як реальні ВСД або ЧТВ з урахуванням інфляції можуть бути неприйнятні. А тому методи оцінки доцільності інвестицій, які не враховують інфляцію, дуже часто бувають помилковими. Зважаючи на те, що інфляція, схоже, стала постійною проблемою економіки, вам слід враховувати її завжди, коли ухвалюєте важливе рішення.

Як бути з інфляцією, коли оцінюється доцільність інвестицій? Відповідь така: слід скоригувати грошові потоки і ставку дисконта на річні темпи інфляції.

Приклад: Коригування ЧТВ на інфляцію.

Завдання: У 1985 р. оцінено, що протягом наступних трьох років грошові потоки від проекту відповідно будуть — $1000, $2000 і $3000. Грошові потоки оцінені в доларах 1985 року. Ставка дисконта — 13%, річна інфляція — 6%. Початкові інвестиції проекту $4000. Яка ЧТВ цього проекту з урахуванням інфляції? Розв'язок перший: Позаяк сподівані грошові потоки обраховано у доларах

135

1985 року, слід скоригувати їх величини на інфляцію. Проте дисконтна ставка 13% враховує величину інфляції 6%. Йдучи коротким шляхом, віднімемо величину інфляції 6% від дисконтної ставки 13%, одержимо 7%, що і є реальною ставкою дисканта. Дисконтуємо грошові потоки, що у доларах 1985 року, під 7% і віднімемо початкові інвестиції.

Рік Грошовий потік Процентний фактор теперішньої вартості за7% Теперішня вартість грошового потоку

1 $1000 0,935 $935

2 $2000 0,873 $1746

3 $3000 0,816 $2448

Всього теперішньої вартості за реальної ставки дисконта 7% = $5129

Відвімаемо оочазхові інвестиції = $4000

ЧТВ з урахуванням інфляції = $1129

Розв'язок другий:

Внести поправку на інфляцію можна іншим шляхом — збільшити сподівані грошові потоки на величину річної інфляції, а потім дисконтувати ці грошові потоки під 13%.

Рік Грошовий потік з поправками на 6% інфляції Процентний фактор теперішньої вартості Теперішня вартість грошового потоку

1 $1060 0,885 $938

2 $2247 0,783 $1759

3 $3573 0,693 $2476

Всього теперішньої вартості за ставки дисконта 13% = $5173

Віднімаємо початкові інвестиції $4000

ЧТВ з урахуванням інфляції = $1173

Як бачимо з попереднього прикладу, ЧТВ проектів не конче однакові, коли застосовуються два методи. 3а обох підрахунків у цьому прикладі проект прийнятний, бо значення ЧТВ позитивне. Проте застосувати два методи і порівняти результати ЧТВ не зайве. Коли значення ЧТВ за цими методами різні, консервативні фінансові аналітики завше вдаються до нижчого значення ЧТВ як надійнішої цифри для обгрунтування рішень.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.