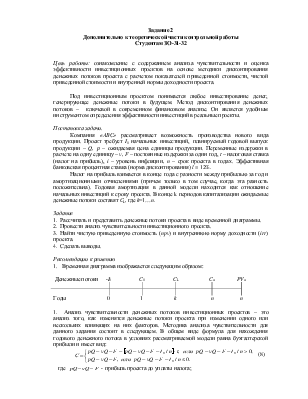

ненулевом уровне инфляции анализ модели изменится следующим образом. Если

обозначить годовой уровень инфляции через i, тогда цена

pk единицы продукции в конце к-го года составит ![]() , где p0 – цена

единицы продукции в начальный момент времени. Аналогичным образом увеличатся

переменные и постоянные издержки, а денежный поток в к-м периоде будет

вычисляться по формуле:

, где p0 – цена

единицы продукции в начальный момент времени. Аналогичным образом увеличатся

переменные и постоянные издержки, а денежный поток в к-м периоде будет

вычисляться по формуле:

(9)

(9)

Корректировка

реальной банковской процентной ставки с учетом инфляции (![]() ) производится по формуле,

используемой в экономической теории:

) производится по формуле,

используемой в экономической теории:

![]() . (10)

. (10)

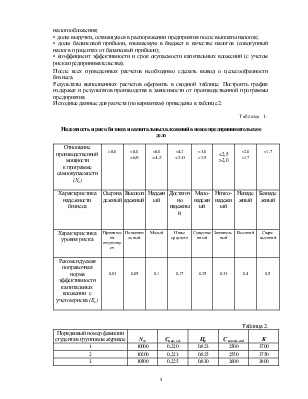

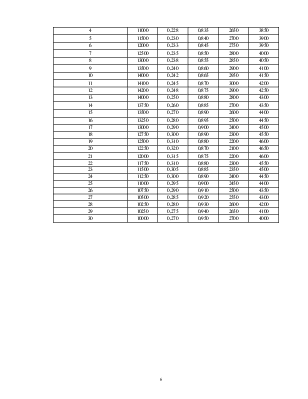

На практике невозможно абсолютно точно оценить будущие значения параметров, поэтому важно знать, как изменятся денежные потоки при отклонении параметров от своих ожидаемых значений.

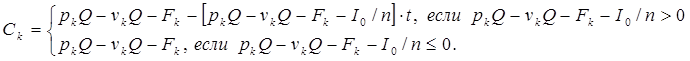

В случае, когда переменным параметром модели является количество выпускаемых в год единиц продукции, а остальные параметры являются постоянными величинами, формула примет вид арифметического выражения с одной переменной Q.

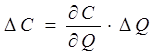

Значение

![]() можно получить с помощью частных производных:

можно получить с помощью частных производных:

(11)

(11)

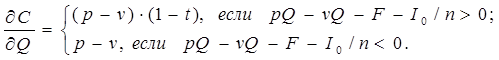

Частная

производная ![]() показывает, насколько денежных единиц

изменится денежный поток при увеличении годового выпуска продукции на одну

единицу.

показывает, насколько денежных единиц

изменится денежный поток при увеличении годового выпуска продукции на одну

единицу.

Поскольку денежный поток можно рассматривать как линейную функцию от объема производства, из вышесказанного следует, что

при

при ![]() . (12)

. (12)

Используя

базовую формулу определения денежного потока, можно найти производные от

денежного потока по другим параметрам: ![]() ,

, ![]() ,

, ![]() ,

, ![]() ,

, ![]() .

Экономический смысл этих частных производных совпадает с экономическим смыслом

производной

.

Экономический смысл этих частных производных совпадает с экономическим смыслом

производной ![]() , то есть частная производная от денежного

потока по соответствующему фактору показывает, на сколько изменится денежный поток

при изменении данного фактора на одну единицу.

, то есть частная производная от денежного

потока по соответствующему фактору показывает, на сколько изменится денежный поток

при изменении данного фактора на одну единицу.

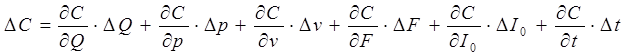

При одновременном изменении нескольких параметров соответствующее изменение денежного потока определяется по формуле:

. (13)

. (13)

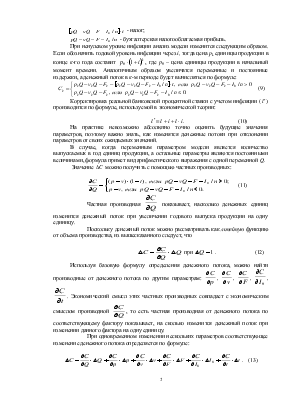

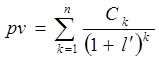

1. Приведенная стоимость проекта pv («present value») определяется как:

, (14)

, (14)

где Ck – денежные потоки проекта по периодам;

n – срок проекта в периодах;

![]() – норма дисконтирования денежных потоков проекта

с учетом инфляции.

– норма дисконтирования денежных потоков проекта

с учетом инфляции.

Приведенная стоимость данного проекта показывает, какую сумму нужно вложить в альтернативный проект (в банк), чтобы через n лет капитализации получить сумму прибыли, равную прибыли данного проекта.

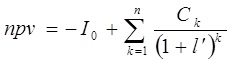

Чистая приведенная стоимость проекта npv («net present value») рассчитывается по формуле:

. (15)

. (15)

Показатель npv со знаком (+) означает, что данный проект требует начальных инвестиций меньше на сумму npv, чем альтернативный проект, генерирующий такие же денежные потоки в будущем, что и данный проект.

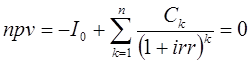

Внутренняя норма доходности проекта irr«internal rate of return» нормой дисконтирования денежных потоков проекта, при которой чистая приведенная стоимость равна нулю. Внутренняя норма доходности проекта рассчитывается по формуле:

. (16)

. (16)

Данный показатель означает, что инвестиционный проект по прибыльности эквивалентен банковским депозитам с годовой процентной ставкой

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.