сумму регулярных поступлений методом аннуитета, то она равна 15,6 : 4,623 = 3,37 тыс. руб. Отказавшись от превышения доходов над затратами, можно уменьшить годовой проектный доход на 13,2% (3,37/25 х 100 = 13,2). Расхождения в десятых долях процентов объясняются округлениями в расчетах.

Но при оценке допустимой ошибки надо иметь в виду еще одно обстоятельство. Денежный поток доходов состоит из прибыли и амортизации. Амортизация не подвержена риску. Если срок службы реализованного проекта — 6 лет, то ежегодная амортизация равна 100 : 6 = 16,7 тыс. руб., а прибыль соответственно 25 — 16,7 = = 8,3 тыс. руб. Допустимая ошибка по отношению к прибыли, таким образом, оказывается существенно больше, а степень риска — меньше. Она равна 3,4 : 8,3 х 100 = 40,4%.

Во всех этих расчетах во внимание принимается прибыль после налогообложения, т. е. чистая прибыль, т. к. только она может быть источником покрытия затрат на осуществление проекта.

Рассчитаем теперь необходимую сумму прибыли от проекта с учетом налога на прибыль. Мы знаем, что минимально необходимый денежный поток ежегодно должен быть равен 21,6 тыс. руб.; за вычетом амортизации —4,9 тыс. руб. Это сумма прибыли после уплаты налога. Приняв ставку налога на прибыль на уровне 35%, получаем сумму налога: 4,9 х 35/65 = 2,6 тыс. руб. Общая сумма прибыли и амортизации должна составить 4,9 + 2,6 + 16,7 = 24,2 тыс. руб.

Следовательно, данная инвестиция приемлема, если она даст прямое увеличение денежного потока от производственной деятельности в сумме 24,2 тыс. руб. в форме снижения затрат и дополнительных доходов.

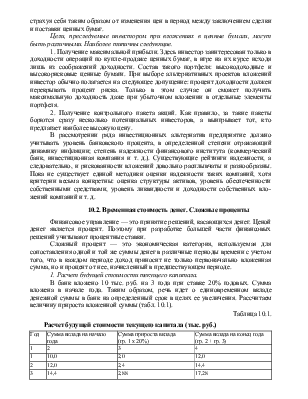

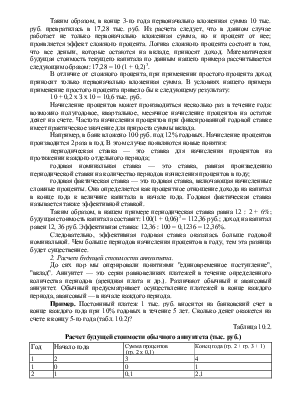

Изменим теперь проектные данные. Сохранив все прочие условия, допустим, что капитальные вложения производятся не в первом периоде, а в течение трех первых периодов (табл. 10.16).

Таблица 10.16.

Исходные данные для определения допустимых отклонений фактических доходов от проектируемых (II)

|

Периоды |

Затраты (тыс. руб.) |

Доходы (тыс. руб.) |

Коэффициент дисконтирования |

Текущая стоимость затрат ( — ) и доходов (+), тыс. руб. |

Чистый ДОХОД, тыс. руб. |

|

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

1 |

20 |

— |

1,0 |

—20 |

— |

—20 |

|

2 |

30 |

25 |

0,926 |

—27,8 |

+23,2 |

—24,6 |

|

3 |

50 |

25 |

0,857 |

—42,8 |

+21,4 |

—46,0 |

|

4 |

— |

25 |

0,794 |

— |

+19,8 |

—26,2 |

|

5 |

— |

25 |

0,735 |

— |

+ 18,4 |

—7,8 |

|

6 |

— |

25 |

0,681 |

— |

+ 17,0 |

+9,2 |

|

7 |

— |

25 |

0,630 |

— |

+ 15,8 |

+25,0 |

|

Итого |

100 |

150 |

4,623 |

—90,6 |

+ 115,6 |

|

Рассчитаем допустимые отклонения от проектных доходов для этого варианта.

1. Минимально необходимый средний доход: 90,6 : 4,623 = 19,6 тыс. руб.2. Допустимое отклонение от проектируемого дохода: (25 — 19,6)/25 х 100 = 21,6%, или: 25 : 4,623 = 5,4 тыс. руб. (здесь,25 тыс. руб. стр. 7 ip. 7); 5,4/25 х 100 = 21,6%.

3. Амортизация в составе денежного потока: 90,6 : 6 = 15,1 тыс. руб.

4. Прибыль в составе денежного потока: 25 — 15,1 = 9,9 тыс. руб.

5. Допустимая ошибка по отношению к прибыли: 5,4 : 9,9 х 100 = = 54,5%.

6. Необходимая прибыль от проекта с учетом налога на прибыль:

19,6 — 15,1 = 4,5 тыс. руб.;

(4,5 х 35)/65 = 2,4 тыс. руб.;

4,5 + 2,4 + 15,1 = 22,0 тыс. руб.

Таким образом, изменение в проекте распределения затрат по периодам сделало его менее рискованным: допустима большая мера отклонений от проектной прибыли и необходима меньшая сумма ежегодного денежного потока по сравнению с результатами расчета по I варианту.

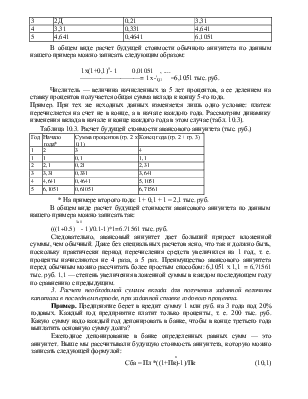

Изменим еще одно условие по сравнению со II вариантом: распределение дохода по периодам (табл. 10.17).

Таблица 10.17.

Исходные данные для определения допустимых отклонений фактических доходов от проектируемых (III)

|

Периоды |

Затраты (тыс. руб.) |

Доходы (тыс. руб.) |

Коэффициент дисконтирования |

Текущая стоимость затрат ( — ) и доходов (+), тыс. руб. |

Чистый доход, тыс. руб. |

|

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

1 |

20 |

— |

1,0 |

—20 |

— |

—20 |

|

2 |

30 |

10 |

0,926 |

—27,8 |

+9,3 |

—38,5 |

|

3 |

50 |

15 |

0,857 |

—42,8 |

+ 12,8 |

—68,5 |

|

4 |

— |

20 |

0,794 |

— |

+ 15,9 |

—52,6 |

|

5 |

— |

25 |

0,735 |

— |

+ 18,4 |

—34,2 |

|

6 |

— |

35 |

0,681 |

— |

+23,8 |

—10,4 |

|

7 |

— |

45 |

0,630 |

— |

+28,4 |

+ 18,0 |

|

Итого |

100 |

150 |

4,623 |

—90,6 |

+ 108,6 |

|

Расчет степени допустимого риска в этом варианте требует других методических подходов, т. к. изменилось важнейшее условие проекта. Распределение дохода по периодам стало неравномерным. Определение меры риска по среднегодовым данным так, как это делалось в предыдущих вариантах, стало невозможным. Ее надо рассчитывать в целом за период действия проекта. Приведение показателей, дисконтированных по периодам, к сопоставимому с проектными данными уровню можно сделать после расчета другого суммарного коэффициента дисконтирования, взвешенного по годовым размерам дохода.

(0,926 х 10 + 0,857 х 15 + 0,794 х 20 + 0,735 х 25 + 0,681 х 35 + + 0,630 х 45) : 25 = 4,344.

25 в этом расчете — средняя арифметическая величина дохода за 1 период. Минимально необходимый доход, сопоставимый с проектным доходом, рассчитывается следующим образом:

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.