Но рост объема выпуска и занятости, созданный стимулирующей денежно-кредитной политикой, приводит к росту спроса на деньги. Процентная ставка при этом повышается, сокращая инвестиционный спрос. Таким образом, часть достигнутого прироста объема производства и занятости будет уничтожена противодействующим эффектом роста спроса на деньги.

6.2.б.2. Механизм стимулирования занятости

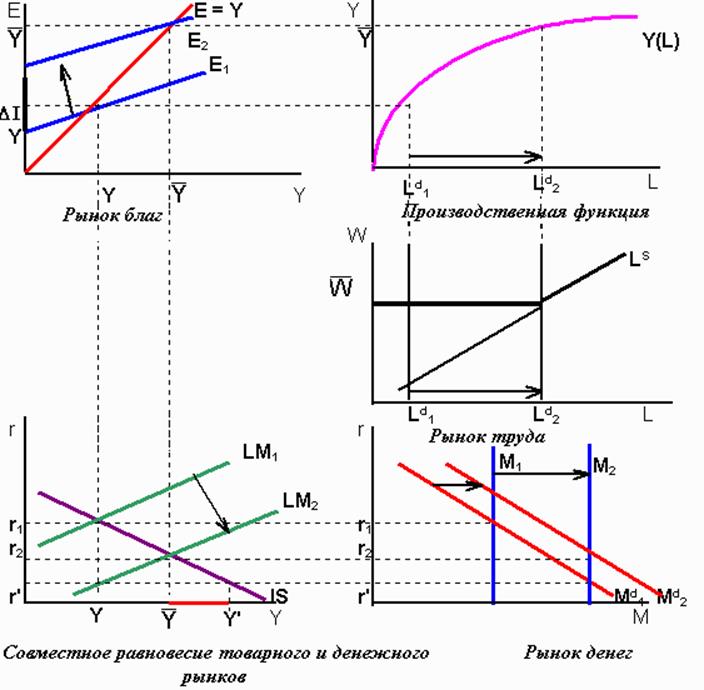

Графически механизм стимулирования занятости с помощью расширительной денежно-кредитной политики показан на рисунке 1.

Р и с у н о к 1.

Механизм ликвидации безработицы с помощью мероприятий стимулирующей денежно-кредитной политики

Увеличение предложения денег с М1 до М2

вызывает снижение процентной ставки с r1 до r'. При этом планируемые

инвестиционные расходы увеличиваются, что приводит к мультипликативному

расширению объема выпуска и совокупного дохода с Y до Y'. Но этот прирост

дохода увеличивает величину трансакционного спроса на деньги при каждом

значении ставки процента, и кривая спроса на деньги сдвигается вправо из положения

Md1 в положение Md2. В результате

ставка процента возрастет до значения r2. Это снизит планируемые

инвестиционные расходы, а за ними и объем производства до величины ![]() . Итоговый прирост

инвестиций составит

. Итоговый прирост

инвестиций составит ![]() I, а итоговый прирост объема выпуска и дохода

I, а итоговый прирост объема выпуска и дохода

![]() .

.

Следовательно, неизбежный при проведении расширительной денежно-кредитной политики

рост совокупного дохода и спроса на деньги вызывает потери объема производства

и дохода в размере

![]() .

.

![]() Конкретная

ситуация 7.1: Денежная

политика после нефтедолларов

Конкретная

ситуация 7.1: Денежная

политика после нефтедолларов

В России в начале 90-х годов отношение денежной массы к ВВП равнялось примерно 40 процентам, с наступлением финансовой стабилизации (к 1996 году) этот показатель снизился до 12—16 процентов. И только сейчас вследствие более мягкой денежной политики Банка России он вырос, по оценке специалистов, до 20—23 процентов. Результат —снижение неплатежей, сокращение бартера и обращения вексельных суррогатов денег, увеличение денежной составляющей расчетов, рост собираемости налогов. И самое главное — смягчение жестких денежных ограничений, наложенных в 90-е годы Банком России на рост производства. Тем не менее, до сих пор в стране поддерживается искусственно низкий уровень насыщения денежными ресурсами хозяйственного оборота. На внутреннем рынке нет денег. Привлечь небольшие суммы в 5—15 млн долларов на несколько лет для обычных и даже крупных предприятий — все еще реальная проблема.

Тезис об излишках ликвидности, накопленных банками на корсчетах в Банке России, не более чем расхожий миф. Эти деньги обслуживают расчеты в хозяйстве, и их количество должно расти в соответствии с ростом цен. Если цены товаров выросли в два, три, четыре и т. п. раз, то и номинальное количество рублей, необходимое для покупки-продажи этих товаров, должно вырасти.

Крайне важно, чтобы Банк России уже сейчас налаживал механизм эмиссии безналичных денег в оборот, основанный не на покупке нефтедолларов, а на рефинансировании коммерческих банков под кредитование хозяйства. Еще в начале 1998 года доля ссуд Банка России кредитным организациям составляла в его активах 2 процента, в 2000 году — всего 1,5—2 процента. В Австрии, Бельгии, Германии, Испании, Нидерландах, Франции и многих других странах такие вложения в коммерческие банки, формирующие их ресурсы для кредитов хозяйству и одновременно канал денежной эмиссии, — самая крупная статья (до 70-80 процентов) в активах центральных банков.

Рефинансирование Банком России отечественных банков под пулы ссуд и гарантий хозяйству, под ипотеку, переучет Банком России векселей, выданных предприятиями для пополнения оборотных средств или под экспортные программы, покупка Банком России государственных облигаций, выпущенных вместо покрытия общего дефицита бюджета под крупные инвестиционные проекты— все это возможные каналы безналичной эмиссии, имеющей, в конечном итоге, товарное покрытие и обслуживающей расширение хозяйственного оборота.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.