Вопрос 81. Факторы, влияющие на цену опционов

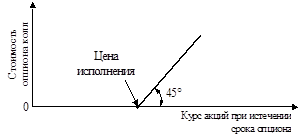

Начнем с рассмотрения стоимости опциона колл в день его истечения (закрытия). Опцион должен быть немедленно исполнен или от него нужно отказаться. Если на момент истечения (закрытия) опцион колл будет «без денег», он не будет исполнен и превратится в ничего не стоящий клочок бумаги. Если же в день закрытия он «при деньгах», то будет исполнен. Акции при этом могут быть немедленно выкуплены по цене исполнения и перепроданы по рыночному (более высокому) курсу. Стоимость опциона в рассматриваемых условиях будет определятся разницей этих двух цен. В день закрытия цена опциона колл (Vс) либо равна нулю, либо имеет положительное значение, равное разнице между ценой исполнения опциона колл (Е) и рыночным курсом соответствующих акций (S):

Vc = max{0, S – E}.

Определение стоимости опциона до даты закрытия является более сложной проблемой. Важнейшим фактором здесь является текущий рыночный курс акций, поэтому логично попытаться представить цену опциона как функцию рыночного курса, определив сначала границы изменения цен на опционы. Затем внутри этого интервала целесообразно исследовать поведение стоимости опциона как функции от случайных величин – будущих цен на акции и других факторов.

Минимальная стоимость опциона колл, называемая внутренней стоимостью опциона, – это доход, который можно получить при немедленном исполнении опциона.

Если вы купите опцион «при деньгах» и немедленно предъявите его к исполнению, то получите разницу между текущей ценой актива и ценой исполнения опциона. Эта разница и является внутренней стоимостью.

Таким образом, если рыночная стоимость базисной акции выше, чем цена исполнения, будет иметь место доход, рассчитываемый как разность между ценой акции на фондовом рынке и ценой исполнения соответствующего опциона колл.

Если рыночная цена акции окажется ниже цены исполнения опциона, то доход владельца опциона колл будет равен нулю и исполнять опцион в этих условиях просто неразумно.

Таким образом, изображенный на рис. 1 график можно интерпретировать как график функции внутренней стоимости колл-опциона, представляющий нижнюю границу его рыночной стоимости.

Рис. 1. График внутренней стоимости опциона колл

Рис. 1. График внутренней стоимости опциона колл

Рыночная, или фактическая, реальная, стоимость колл-опциона не может быть ниже представленной на рис. 1 оценки: она будет либо равна ей, либо больше ее.

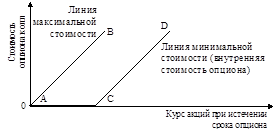

Абсолютный максимум стоимости опциона колл в любой момент – это рыночная стоимость акции в этот момент. Убедитесь в справедливости данного утверждения, предположив что вам по одной и той же цене предлагают на выбор:

а) купить акцию;

б) купить опцион на эту акцию.

В будущем вариант (б) будет либо исполнен (если S > Е), либо отброшен как невыгодный. Если он окажется исполненным, его стоимость будет равна разница между будущим курсом акции (S) и ценой исполнения опциона (Е). И она всегда будет меньше будущего курса акции, владение которой предусматривает вариант (а).

Точно так же, если выяснится, что опцион ничего не стоит, то предпочтительнее владеть акцией, которая при всех падениях курсов будет иметь ценность. А следовательно, нельзя предпочесть вариант (б) варианту (а), так что стоимость опциона не может быть выше рыночного курса акции.

Эти выводы изображены на рис. 2, где соотнесены цена опциона колл и рыночный курс акции. Линия АСD показывает прибыль владельца опциона при немедленном его исполнении. Линия АВ соответствует максимальным значениям стоимости опциона колл, а линия CD – минимальным. Рыночная цена опциона должна находиться, таким образом, в диапазоне:

S – E £ Vc £ S.

Рис. 2. График стоимости опциона колл

Рис. 2. График стоимости опциона колл

График функции рыночной стоимости опциона будет расположен между изображенными на рис. 2 границами, превышая уровень его внутренней стоимости.

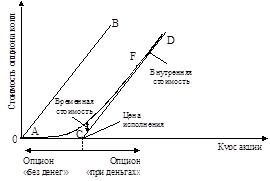

Величина, на которую фактическая (рыночная) стоимость опциона превышает его внутреннюю стоимость, называется временнóй стоимостью или срочной премией опциона.

Она представляет собой часть стоимости опциона, обусловленную имеющимся у ее владельца временем до даты истечения опциона. Даже если в настоящее время опцион колл «без денег» (отрезок АС на рис. 39), его все еще можно продать за определенную цену, поскольку он содержит в себе потенциальную возможность для получения дохода при росте цены базовой акции к моменту истечения опциона. Понимая это, покупатели опциона будут готовы выплатить определенную премию относительно внутренней (на отрезке АС – нулевой) внутренней стоимости опциона.

При значительном росте курса акций вероятность исполнения опциона колл, при прочих равных условиях, очевидно, увеличивается, что приводит к уменьшению временной стоимости опциона, а когда курс акций становится очень высоким, график рыночной стоимости опциона колл практически сливается с линией его внутренней стоимости (нижней границей цены опциона).

Определив диапазон изменения стоимости опциона, как функции от значения рыночного курса акции, опишем основные закономерности взаимосвязи между этими параметрами, что позволит нам уточнить характер прохождения графика функции рыночной стоимости опциона, рис. 3.

Рис. 3. Стоимость опциона колл как функция курса акции

1. Если рыночный курс акции равен нулю, то стоимость

опциона также равна нулю. Этот крайний случай возможен, очевидно, для совсем

«безнадежных», или бросовых акций, потому что в любом ином случае найдется

инвестор, готовый заплатить за них хотя бы очень низкую цену. В этой ситуации

опцион колл никогда не будет исполнен, а значит, он не имеет стоимости.

1. Если рыночный курс акции равен нулю, то стоимость

опциона также равна нулю. Этот крайний случай возможен, очевидно, для совсем

«безнадежных», или бросовых акций, потому что в любом ином случае найдется

инвестор, готовый заплатить за них хотя бы очень низкую цену. В этой ситуации

опцион колл никогда не будет исполнен, а значит, он не имеет стоимости.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.