Вопрос 88. ЦЕНООБРАЗОВАНИЕ НА ФЬЮЧЕРСНОМ РЫНКЕ

При моделировании расчетов фьючерсных цен исходят из совершенно очевидной равноценности двух возможных способов получения актива в определенное время. Один способ заключается в покупке его сейчас по спотовой цене и хранении до запланированной даты. Другой способ заключается в покупке фьючерсного контракта (занятии длинной позиции), что обеспечит возможность приобретения интересующего актива в запланированный срок. Поскольку обе стратегии приводят к одному и тому же результату, а именно к покупке актива, можно ожидать, что и затраты на реализацию обеих стратегий будут одни и те же.

Если инвестор купит актив сегодня по спотовой цене S, то он потеряет возможный процентный доход на инвестированную в эту финансовую операцию сумму денег, который мог бы получить, разместив эти деньги на депозитном счете.

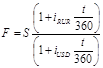

Учитывая равноценность рассматриваемых вариантов приобретения актива, с учетом вышесказанного, имеем:

![]() , где F – фьючерсная цена биржевого актива на текущий момент

времени; S – текущая (спотовая) цена биржевого актива; i –

годовая ставка процента на безрисковый актив;

, где F – фьючерсная цена биржевого актива на текущий момент

времени; S – текущая (спотовая) цена биржевого актива; i –

годовая ставка процента на безрисковый актив;

t – число дней, оставшихся до окончания срока действия фьючерсного контракта.

Очевидно, что полученная нами исходная модель расчета фьючерсной цены должна быть конкретизирована применительно к виду биржевого актива, на который заключается фьючерсный контракт.

Рассмотрим основные из них.

Модель фьючерсной цены на физический актив. В данной модели кроме процентного дохода за соответствующий промежуток времени должны найти отражение затраты инвестора, связанные с физическим характером биржевого актива, в частности, такие как: расходы на страхование товара, на его хранение на биржевом складе, транспортные и погрузо-разгрузочные расходы и др.

В результате получим:

![]() , где i – годовая ставка процента;

, где i – годовая ставка процента;

D – расходы, связанные с товарным характером биржевого актива, в процентах за год к рыночной стоимости актива.

Модель фьючерсной цены на фондовый актив.Фондовые активы, как правило, приносят их владельцам доход, который учитывается в рыночной цене активов, например, акций и облигаций. Так как рассматриваемая нами модель фьючерсной цены должна учитывать лишь прирост исходной суммы капитала, а не того дохода, который она приносит по своей экономической природе, то доход должен вычитаться из рыночной процентной ставки. В результате модель фьючерсной цены на доходный актив принимает следующий вид:

![]() , где F – фьючерсная цена биржевого актива,

приносящего доход на текущий момент времени; S – текущая

(спотовая) рыночная цена доходного актива, учитывающая приносимый им доход; q –

доходность по активу.

, где F – фьючерсная цена биржевого актива,

приносящего доход на текущий момент времени; S – текущая

(спотовая) рыночная цена доходного актива, учитывающая приносимый им доход; q –

доходность по активу.

В случае, когда речь идет о ценной бумаге, которая не приносит дивидендный или процентный доход, например, дисконтная облигация, фьючерсная цена должна определяться без учета этого дохода.

Модель фьючерсной цены на валютный актив. Модель фьючерсной цены на валютный актив, или, точнее на валютный курс, основана на паритете процентных ставок. Фьючерсный валютный курс зависит от процентных ставок по депозитам в обмениваемых валютах, но в соответствие с паритетом процентных ставок инвестор должен получать одинаковый доход от размещения средств под процент без риска как в одной, так и в другой валютах.

Допустим, что спот-курс доллара равен SRUR/USD, процентная ставка без риска по рублевому депозиту составляет iRUR, а по долларовому – iUSD.

Если инвестор планирует разместить средства на депозите, то он может использовать для этого следующие стратегии.

1. Разместить сумму S на рублевом депозите и получить по завершении периода t средства в размере:

![]() .

.

2. Конвертировать рублевую сумму S, эквивалентную 1 USD, и разместить 1 USD под ставку iUSD на период t, одновременно продав за рубли по фьючерсному обменному курсу F(RUR/USD) долларовую сумму:

![]() .

.

Оба варианта должны обеспечить инвестору получение одинакового результата, так как в противном случае возникнет возможность арбитража. Поэтому можно записать:

![]() ,

,

откуда

, где F – фьючерсный обменный курс

(RUR/USD) на текущий момент времени;

, где F – фьючерсный обменный курс

(RUR/USD) на текущий момент времени;

S – текущий (спотовый) валютный курс;

iRUR – банковская процентная ставка по рублевым депозитам;

iUSD – банковская процентная ставка по валютным (например, долларовым) депозитам;

t – число дней, остающихся до окончания срока действия фьючерсного контракта.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.