практике к потере из числа неплатежеспособных тех предприятий, которые неплатежеспособны именно по второму показателю (коэффициенту обеспеченности собственными оборотными средствами). Практика показала, что такие случаи имеются .

Из всего вышесказанного следует, что действующая в Республике Беларусь официальная методика диагностики вероятности банкротства предприятия не является исчерпывающей и не только из-за вышеназванных ее недостатков, но и потому, что она не учитывает такие важные факторы, как объем реализации, затраты, прибыль, изменения в условиях хозяйствования. Это говорит о том, что данная методика требует значительного усовершенствования.

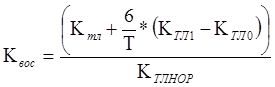

И в этой связи целесообразно обратиться к российскому опыту диагностики возможности банкротства предприятия. Здесь необходимо отметить, что диагностика неплатежеспособности предприятия в Российской Федерации, также как и в нашей стране, до недавнего времени была основана на исчислении четырех финансовых показателей, среди которых: первых два (коэффициент текущей ликвидности и коэффициент обеспеченности собственными оборотными средствами) идентичны применяемым в белорусской практике, а остальные два – это коэффициент восстановления платежеспособности и коэффициент утраты платежеспособности. Но включение в систему показателей двух последних коэффициентов вызвало наибольшую критику в российских экономических кругах в силу того, что при расчете коэффициента восстановления (утраты) платежеспособности исходят из сохранения тенденции изменения коэффициента текущей ликвидности в последующие периоды. При этом не учитывается, в частности, возможность применения корректирующих мер по изменению существующей ситуации. Так, если коэффициент текущей ликвидности меньше норматива, но наметилась тенденция его роста, то определяется коэффициент восстановления платежеспособности за период равный шести месяцам:

,

(1.27)

,

(1.27)

где Квп - коэффициент восстановления платежеспособности;

КТЛ1 и КТЛо - соответственно фактическое значение коэффициента текущей ликвидности в конце и начале отчетного периода;

КТЛ нор- нормативное значение коэффициента текущей ликвидности;

Т - отчетный период, мес.;

6 - период восстановления ликвидности, мес.

Если данный коэффициент больше 1 (согласно российской методике), то у предприятия есть реальная возможность восстановить ликвидность баланса, в противном случае – у предприятия такой возможности нет.

В случае, если фактический уровень коэффициента текущей ликвидности равен или выше норматива на конец периода, но наметилась тенденция его снижения, рассчитывается коэффициент утраты платежеспособности за период, равный трем месяцам:

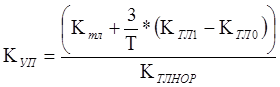

,

(1.28)

,

(1.28)

где Куп - коэффициент утраты платежеспособности;

3 - период утраты ликвидности, мес.

Если коэффициент утраты платежеспособности больше 1, то (согласно российской методике) предприятие имеет реальную возможность сохранить ликвидность баланса в течение трех месяцев, в противном случае

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.