Таким образом, те, кто купили свои дома ближе к концу жилищного бума, вдруг обнаружили, что свойства их недвижимости не стоили того, что за них заплатили. Заемщики теперь не могли полагаться на рыночные условия, многие вообще оказались с кредитами с плавающей процентной ставкой, которую они не могли рефинансировать и погасить.

3.2 Кризисные явления на ипотечном рынке США

В августе 2007 года проблемы на финансовом рынке достигли опасных размеров, на что очень повлиял распад двух самых крупных хеджированных фондов Bear Stearns, которые инвестировали значительные средства в ипотечные ценные бумаги. Многие инвесторы становились все более обеспокоены снижением стоимости активов и чрезмерного использования заемных средств в других финансовых компаниях.

Все существующие многогранные проблемы вскоре перекинулись на реальный сектор экономики. Даже за пределами финансового сектора, кредитные спреды расширились, а цены на акции снизились. Уровень безработицы вырос и необходимы были титанические усилия, чтобы помочь кредитным рынкам восстановиться.

Как упоминалось ранее, многие домовладельцы, особенно те, кто купил недвижимость в конце бума, теперь оказались на дне. Заемщики с ARM-ставками были не в состоянии рефинансировать свои кредиты. Столкнувшись с более высокими ежемесячными платежами, многие семьи попали в ужасное экономическое состояние. Потери права выкупа резко возросли, более чем 573000 домовладений в государстве были на каком-то из этапов взыскания в первой половине 2007 года. Несколько кредиторов даже подали заявление о банкротстве своих компаний.

Кроме того, финансовые рынки находились в состоянии заморозки; на рынке межбанковского кредитования спреды по ставке на ипотечные кредиты достигли 21-летнего максимума, а казначейские ценные бумаги ежедневно падали в своей стоимости, в результате чего достигли уровня 1952 года.

Настал кредитный кризис, что и подтверждается рядом показателей.

Так, спред между LIBOR (Лондонская межбанковская ставка предложения, отражающая то, что банки взимают за краткосрочные кредиты в других банках) и индексом своп овернайта (overnight index swap) вырос с менее чем 14 пунктов в июле 2007 года до 48 пунктов в течение второй недели августа и еще выше, до 364 пунктов на 10 октября 2008 года.

TED - спред (разрыв между трехмесячной ставкой LIBOR и трехмесячным казначейским векселям) является еще одним показателем ликвидности, отражающий степень, относительно которой банки готовы кредитовать друг друга. В среднем, этот показатель составлял 86 очков в период с декабря 2005 года по 15 октября 2008 года, но 20 августа 2007 года он подскочил до 240 базисных пунктов, и еще больше увеличился до 464 пункта 10 октября 2008 года ( предыдущий максимум был 255 базисных пунктов ноября 1987 года) [4].

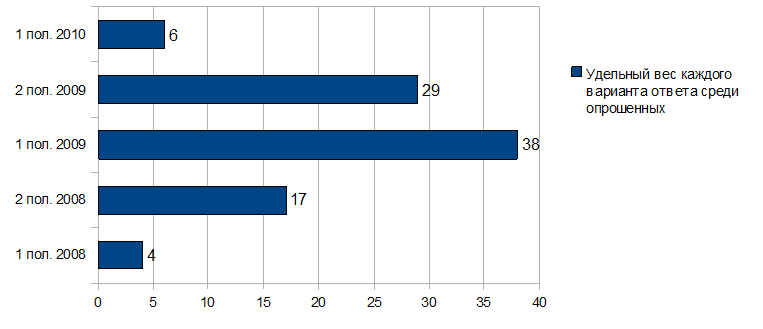

Таким образом, вся финансовая система США терпела все больше и больше финансовых потерь, реальный размер которых не мог точно оценить ни один аналитик. Пик кризиса и кризисных явлений, по мнению разных ученых, пришелся на разный период времени (варианты этих предположений представлены на рис.6 ).

Рис. 6. Структура ответов на вопрос: «Когда произойдет пик кризиса в ипотечном секторе экономики?»

Но несмотря на пик кризиса, одной из самых главных проблем ипотечного кредитования в США было большое количество так называемых потерь права выкупа недвижимости за счет не возможности погашения платежей по ипотечному кредиту. Но почему же так случилось, и что послужило главным фактором этой проблемы в США? Для понимания этого вопроса, в первую очередь, необходимо рассмотреть некоторые новые кредитные продукты, которые, по мнению многих, способствовали сложившейся ситуации.

Одним из таких продуктов стал ипотечный кредит с гибридной процентной ставкой (the hybrid adjustable-rate mortgage). Кредиты с этой ставкой известны как микс, потому что их процентные ставки зафиксированы, как правило, на достаточно низком процентном уровне, на первоначальном этапе кредитования, а потом являются переменными на оставшемся сроке кредитования.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.