Но один из самых больших всплесков в развитии ипотечного рынка 20 века в США произошел в период с 1983 по 1987 г.г., когда начался беспрецедентный бум рефинансирования. Процентные ставки снизилась с 18,5% до 8,5%, большинство заемщиков рефинансировали свои ипотечные кредиты в более выгодные. При этом объемы таких перефинансированных кредитов были огромными. Спрос рос, количество новостроек тоже, а поэтому, чтобы предложение не отставало от спроса, правительство США создавало все более гибкие и выгодные условия для формирования современного рынка ипотеки.

В дальнейшем рынок ипотечного кредитования получал все большее и большее развитие, появлялось все больше и больше кредитных продуктов, которые имели много преимуществ и недостатков, и которые остались в действии до сих пор. В результате, сформированная система ипотечного кредитования в США, которая была создана к концу 20 века, продолжает работать и в 21 веке, что будет рассмотрено в следующем разделе исследования.

РАЗДЕЛ 2. ТЕОРЕТИЧЕСКАЯ СУЩНОСТЬ И СОДЕРЖАНИЕ ИПОТЕЧНОГО КРЕДИТОВАНИЯ

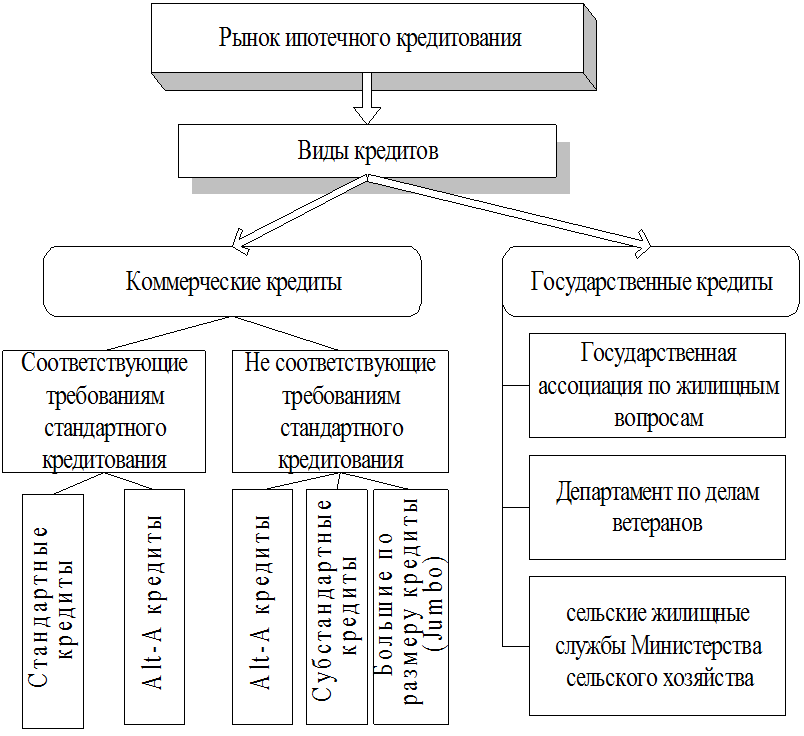

На рынке ипотечного кредитования не зависимо от большого разнообразия кредитных продуктов, существует всего два вида кредитов: это кредиты, предоставляемые частными финансовыми институтами, и кредиты, предоставляемые или гарантируемые государством ( рис.1). Как правительство, так и частные фирмы играют большую роль в секторе жилищного ипотечного рынка США.

Так, правительство принимает непосредственное участие через предоставление Государственной ассоциацией по жилищным вопросам (FHA) кредитов, а также через кредиты Департамента по делам ветеранов (VA) и кредиты сельских жилищных служб Министерства сельского хозяйства.

Но кредиты выдаются и частными финансовыми институтами, которые не застрахованы государственными органами власти или государственными учреждениями. И такие кредиты в США называются коммерческими. При этом, некоторые ипотечные кредиты соответствуют требованиям для покупки Федеральной национальной ипотечной ассоциацией (так называемая Fannie Mae) и Государственной корпорацией по ипотечному жилищному кредитованию (Freddie Mac); и эти соответствующие кредиты в дальнейшем могут быть либо секьюритизированы или находиться в кредитных портфелях выше упомянутых предприятий. Но так как кредиты не соответствуют многим требованиям, то в будущем их секьюритизация может быть проведена лишь под частной маркой или через портфель других финансовых учреждений [4, с. 15] .

Рис. 1. Виды ипотечных кредитов в США [4]

Соответствующие кредиты разбиты на две категории, в зависимости от кредитоспособности заемщика: стандартные кредиты и Alt-A кредиты. Несоответствующие кредиты подразделяются на субстандартные, Alt-A кредиты и гигантские кредиты (Jumbo). Jumbo кредиты - это те, которые превышают максимальный размер кредита, установленный для покупки Fannie Mae и Freddie Mac, в то время как Alt-кредиты — это кредиты, выданные заемщикам, чья платежеспособность считается чуть ниже заемщиков стандартных кредитов, но немного выше, чем субстандартных (Alt-A категория часто включает в себя кредиты, выданные заемщикам, которые не в полной мере, если вообще, не могут задокументировать свои доходы).

Относительно же моделей ипотечного кредитования, то в США исторически сложилось две модели ипотечного кредитования: модель формирования и сохранения кредитов (Originate-to-Hold Model) и модель формирования и перераспределения кредитов (Originate-to-Distribute Model) [4, c. 22].

Анализируя эти две модели, следует отметить, что до 1980 года большинство кредитов выдавались только ссудо-сберегательными ассоциациями, которые выдавали и держали эти кредиты в своих портфелях. Именно такая стратегия и получила название модель формирования и сохранения кредитов. Позже модель стала меняться, поскольку одно учреждение не могло выполнять все три функции. Большие ипотечные кредиты все чаще подлежали секьюритизации («упаковывались» в ценные бумаги, кредитные портфели, пулы и т. д.). Эта же модель получила название модель формирования и перераспределения кредитов.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.