МДЭ. Тематика задач по дисциплине “Управление недвижимостью”

1. Оценка эффективности инвестиционного проекта

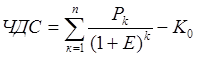

· Методом (ЧДС) оценить один или сравнить два варианта инвестиционного проекта. Заданы затраты и доходы по годам или потоки платежей.

Пример. Строительной фирме необходимо выбрать варианты инвестиционного проекта, которые характеризуются следующими потоками платежей (млн. у.д.е.).

|

Варианты |

Годы |

||||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

|

Проект А |

-25 |

-35 |

27 |

20 |

12 |

9 |

7 |

|

Проект Б |

-55 |

-10 |

10 |

35 |

10 |

5 |

0 |

Ставка сравнения (норматив рентабельности) – принята в размере 10%.

Решение:

ЧДСА=(-25)*1,1-1+(-35)*1,1-2+27*1,1-3+20*1,1-4+12*1,1-5

+9*1,1-6+7*1,1-7= -1,71 млн. у.д.е.

ЧДСБ=(-55)*1,1-1+(-10)*1,1-2+10*1,1-3+35*1,1-4+10*1,1-5

+5*1,1-6+0*1,1-7= 4,55 млн. у.д.е.

· Определить ВНД инвестиционного проекта. Заданы исходный интервал дисконта, затраты и доходы по годам.

Пример. Необходимо определить значение внутренней нормы доходности (ВНД) для проекта, рассчитанного на три года, требующего инвестиций в размере 20 млн. у.д.е. с предполагаемыми денежными поступлениями в размере 1-й год – 3 млн. у.д.е.; 2-й год – 8 млн. у.д.е.; 3-й год – 14 млн. у.д.е.

Зададимся произвольными значениями процентной ставки для коэффициента дисконтирования: Е1 = 15%; Е2 = 20 %.

Решение:ВНД=Е1 +[ xДС(Е1) / (xДС(Е1) – xДС(Е2))] x (Е2-Е1)

|

Период |

Денежный поток |

Расчет 1 |

Расчет 2 |

|||

|

Е=15% |

ЧДС = = |

Е=20% |

ЧДС = = |

Формула расчета |

||

|

|

|

|||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

0-й |

-20 |

1,0 |

-20 |

1,0 |

-20 |

ВНД = 15 + +0,4717/ /(0,4714- -(-1,3432))= =16,3% |

|

1-й |

6,0 |

0,8696 |

5,2176 |

0,8333 |

4,9998 |

|

|

2-й |

8,0 |

0,7561 |

6,0488 |

0,6944 |

5,5552 |

|

|

3-й |

14,0 |

0,6575 |

9,2050 |

0,5787 |

8,1018 |

|

|

Итого: |

0,4714 |

-1,3432 |

||||

Уточним величину ставки, для чего примем Е=16%, Е=17% и повторим расчет

|

Е=16% |

Е=17% |

|||||

|

0-й |

-20 |

1,0 |

-20 |

1,0 |

-20 |

ВНД = 16 + +0,0870/ /(0,0870- -(-0,2862))= =16,23% |

|

1-й |

6,0 |

0,8662 |

5,1972 |

0,8547 |

5,1282 |

|

|

2-й |

8,0 |

0,7432 |

5,9200 |

0,7305 |

5,8446 |

|

|

3-й |

14,0 |

0,6407 |

8,9698 |

0,6244 |

8,7416 |

|

|

Итого: |

0,0870 |

-0,2862 |

||||

Выводы: Значение ВНД = 16,23% является верхним пределом процентной ставки, по которой фирма может окупить кредит для финансирования инвестиционного проекта, т.е. для получения прибыли фирма должна брать кредит по ставке не более 16, 23%.

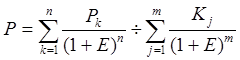

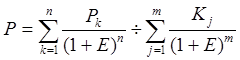

· Рассчитать индекс рентабельности без и с учетом дисконтирования, норму прибыли инвестиционного проекта. Заданы затраты и доходы по годам.

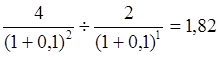

Пример. Рассчитать индекс рентабельности (Р-I) с учетом дисконтированных доходов и расходов по инвестиционному проекту строительства 5-ти этажного жилого кирпичного дома. Ставка дисконта = 10%. Доходы: 1 год – 12,5 млн. руб.; 2 год – 19,5 млн. руб. Затраты: 1 год – 14,5 млн. руб.; 2 год – 15,5 млн. руб.

Решение:

|

Таблица расчета денежных потоков |

|||

|

№ п/п |

Наименование объекта |

Годы |

|

|

1г. |

2г. |

||

|

1 |

5-ти этажный жилой кирпичный дом |

||

|

Доходы |

12,5 |

19,5 |

|

|

Расходы |

-14,5 |

-15,5 |

|

|

Итого |

-2,0 |

4,0 |

|

=

=

1,82>1 проект эффективен.

· Рассчитать грубым и точным методами период окупаемости инвестиций. Заданы расходы и доходы по годам.

Пример. Инвестиционный проект характеризуется следующими потоками денежных платежей:

а) отток денежных средств в виде инвестиционных затрат:

1-й год – 220 у.д.е.; 2-й год – 230 у.д.е.;

б) приток денежных средств:

3-й год – 150 у.д.е.; 4-й год – 250 у.д.е.; 5-й год – 300 у.д.е.; 6-й год – 400 у.д.е.

Ставка дисконта принята i =10%.

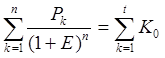

Решение: ![]()

Грубый расчет:

220 + 230 = 150 + 250 + 300*х

450 = 400 + 300*х

х = 50/300 = 0,167 (часть года, в котором состоится окупаемость).

Окупаемость наступает в период между 4 и 5-м годами, т.е.

Пок = 2 + 0,167 = 2,167 года.

Точный расчет:

1. Сумма первоначальных инвестиций с учетом ставки дисконтирования

= 220*1,12+230= 496, 2

у.д.е.

= 220*1,12+230= 496, 2

у.д.е.

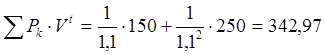

2. За первые два года современная величина дохода будет равна

у.д.е.

у.д.е.

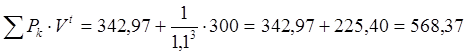

.За первые три года современная величина дохода будет равна

у.д.е.

у.д.е.

342,97<К0<568,37, отсюда период окупаемости составит:

Пок= 2+((496,2-342,97)![]() 225,40)=2,68

года.

225,40)=2,68

года.

2. Стратегическое управление портфелем недвижимости

· Графическим и аналитическим методами определить точку безубыточности работы инвестиционно - строительной фирмы. Заданы годовой объем, постоянные и переменные затраты, цена единицы продукции.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.