Российский рынок долгов после кризиса на мировых финансовых рынках

|

Дестабилизация мировой финансовой системы полностью заморозила активность в первичном сегменте российского долгового рынка и привела к сильному сокращению ликвидности во вторичном сегменте. Впрочем, несмотря на большую неопределенность, отечественные заемщики имеют хорошие шансы избежать дефолта. Более того, осенью и первичный, и вторичный долговые рынки, скорее всего, смогут вернуться к нормальной работе. |

ТЕКУЩАЯ СИТУАЦИЯ

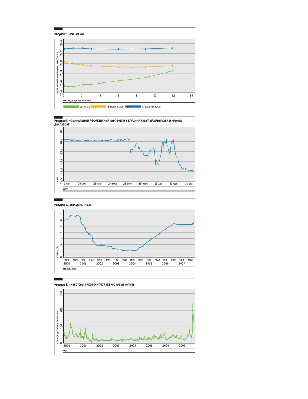

Российские

долговые обязательства находятся в непростой ситуации: нестабильность на

мировых рынках капитала вызвала расширение спрэдов еврооблигаций и падение цен

на рублевые бумаги. До середины августа динамика последних была более или менее

стабильной, несмотря на кризис на мировых финансовых рынках. Правда, в итоге

дефицит ликвидности за рубежом заставил нерезидентов сократить инвестиции в

рублевые инструменты, и с середины августа, естественно, началось снижение

доходности, причем это движение с переменным успехом продолжается до сих пор. В

отличие от рынка еврооблигаций, где на фоне расширения спрэдов к казначейским

обязательствам (КО) США (US treasures) номинальная доходность наиболее

качественных бумаг с начала августа почти не изменилась (рис. 1), резко

возросла доходность рублевых облигаций, в том числе бумаг первого эшелона (рис.

2).

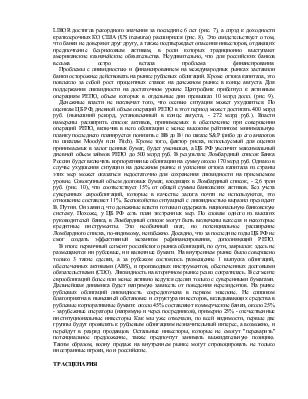

Об оттоке иностранного капитала с российских рынков

можно судить по динамике золотовалютных резервов ЦБ РФ, которые в августе

сократились на 0,3%, тогда как в предшествующие месяцы они росли. По данным ЦБ

РФ, с 10 по 24 августа текущего года из России было выведено свыше 9 млрд долл.

Чистый отток за август мы оцениваем в 5-6 млрд долл. (рис. 3). Подобная реакция

нерезидентов была предсказуемой: несмотря на фундаментальную привлекательность

России, рынок страны относится к развивающимся рынкам, т. е. к рынкам, которым

присущ повышенный инвестиционный риск (рис. 4).

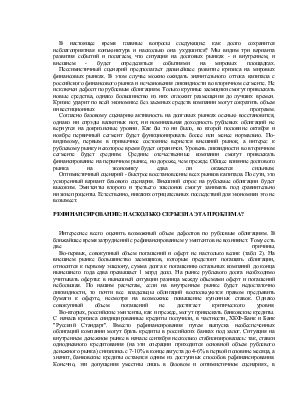

В свете недавних событий дальнейшее укрепление рубля

уже не представляется столь вероятным, как прежде. Индикатором рыночных

ожиданий может служить кривая доходности беспоставочных форвардных контрактов

(NDF): ранее она была инвертированной, а теперь приобрела нормальный вид, что

свидетельствует о повышении девальвационных ожиданий (рис. 5).

Между тем усилились колебания обменных курсов. Так, в

первой половине августа рубль укрепился относительно бивалютной корзины,

состоящей из долларов (55%) и евро (45%), но отток капитала во второй половине

месяца вынудил ЦБ РФ допустить ослабление национальной валюты (рис. 6). Правда,

располагая обширными золотовалютными резервами, главный банк мог и далее

укреплять рубль, как он делал это в июле и первой половине августа. Тем не

менее было решено сберечь резервы и расширить диапазон возможных колебаний

рубля. Мы всегда считали такую валютную политику лучшей. При этом не происходит

оттока капитала, российский рынок получает нейтральные сигналы, что ограждает

его от притока спекулятивного капитала и помогает в борьбе с инфляцией. Летнее

укрепление номинального эффективного рубля уже полностью сошло на нет. И хотя

российская валюта еще не исчерпала потенциала роста (фундаментальных перемен в

экономике страны не произошло), неизвестно, когда будет задействован этот

"резерв".

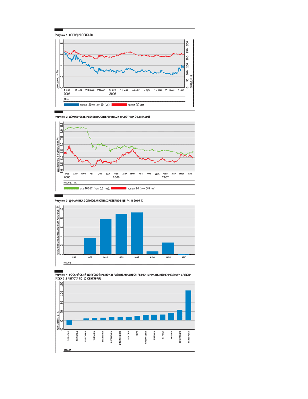

Еще одно отрицательное последствие кризиса - сильное

снижение ликвидности, заставившее центральные банки всего мира выбрасывать ее

на рынки. В результате ставка LIBOR достигла рекордного значения за последние 6

лет (рис. 7), а спрэд к доходности краткосрочных КО США (US treasures)

расширился (рис. 8). Это свидетельствует о том, что банки не доверяют друг

другу, а также подтверждает опасения инвесторов, отдающих предпочтение

безрисковым активам, в роли которых традиционно выступают американские

казначейские обязательства. Неудивительно, что для российских банков весьма

остро встала проблема финансирования.

Проблемы с ликвидностью и финансированием на

международных рынках заставили банки осторожнее действовать на рынке рублевых

облигаций. Кроме оттока капитала, это повлекло за собой рост процентных ставок

на денежном рынке в конце августа. Для поддержания ликвидности на достаточном

уровне Центробанк прибегнул к активным операциям РЕПО, объем которых в

отдельные дни превышал 10 млрд долл. (рис. 9).

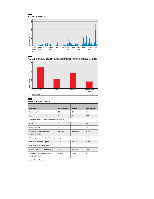

Денежные власти не исключат того, что осенью ситуация

может ухудшиться. По оценкам ЦБ РФ, дневной объем операций РЕПО в этот период

может достигать 400 млрд руб. (нынешний рекорд, установленный в конце августа,

- 272 млрд руб.). Власти намерены расширить список активов, принимаемых в

обеспечение при совершении операций РЕПО, включив в него облигации с менее

высоким рейтингом: минимальную планку последнего планируется понизить с BB до

В+ по шкале S&P (либо до его аналогов по шкалам Moody's или Fitch). Кроме

того, фактор риска, используемый для оценки принимаемых в залог ценных бумаг,

будет уменьшен, а ЦБ РФ увеличит максимальный дневной объем займов РЕПО до 500

млрд руб. В результате Ломбардный список Банка России будет включать

корпоративные облигации на сумму около 170 млрд руб. Однако в случае ухудшения ситуации

на денежном рынке и усиления оттока капитала из страны этих мер может оказаться

недостаточно для сохранения ликвидности на приемлемом уровне. Совокупный объем

долговых бумаг, входящих в Ломбардный список, - 2,6 трлн руб. (рис. 10), что

соответствует 15% от общей суммы банковских активов. Без учета суверенных

еврооблигаций, которые в качестве залога почти не используются, это отношение

составляет 11%. Беспокойство ситуацией с ликвидностью выразил президент В.

Путин. Он заявил, что денежные власти готовы поддержать национальную банковскую

систему. Похоже, у ЦБ РФ есть план экстренных мер. По словам одного из высших

руководителей банка, в Ломбардный список могут быть включены векселя и

некоторые кредитные инструменты. Это необычный шаг, но потенциальное расширение

Ломбардного списка, по-видимому, неизбежно. Досадно, что за последние годы ЦБ

РФ не смог создать эффективный механизм рефинансирования, дополняющий РЕПО.

В итоге первичный сегмент российского рынка облигаций,

по сути, закрылся: здесь не размещаются ни рублевые, ни валютные бумаги. На

внутреннем рынке было совершено только 3 такие сделки, а за рубежом состоялось

размещение 1 выпуска облигаций, обеспеченных активами (ABS), и производных

инструментов, обеспеченных долговыми обязательствами (CDO). Ликвидность на

вторичном рынке резко сократилась. В сегменте еврооблигаций более или менее

активно ведутся сделки только с суверенными бумагами. Дальнейшая динамика будет

напрямую зависеть от поведения нерезидентов. На рынке рублевых облигаций ликвидность

сосредоточена в первом эшелоне. Не слишком благоприятна в нынешней обстановке и

структура инвесторов, вкладывающих средства в рублевые корпоративные бумаги:

около 45% составляют коммерческие банки, около 25% - зарубежные операторы

(напрямую и через посредников), примерно 25% - отечественные институциональные

инвесторы. Как мы уже отмечали, по всей видимости, первые две группы будут

проявлять к рублевым облигациям незначительный интерес, а возможно, и перейдут

в разряд продавцов. Остальные инвесторы, которые не смогут

"переварить" потенциальное предложение, также предпочтут занимать

выжидательную позицию. Таким образом, волну продаж на внутреннем рынке могут

спровоцировать не только иностранные игроки, но и российские.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.