ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО ОБРАЗОВАНИЮ

Государственное образовательное учреждение

Высшего профессионального образования

Сибирский государственный аэрокосмический университет

Имени академика М.Ф.Решетнева

Институт менеджмента и социальных технологий

Кафедра финансов и кредита

Контрольная работа

По дисциплине «Краткосрочная финансовая политика»

Выполнил:

Студентка гр. ФКЗУ-53

Проверил:

Зеленогорск 2009 г.

Тема 1. ПОЛИТИКА УПРАВЛЕНИЯ РАБОТАЮЩИМ КАПИТАЛОМ

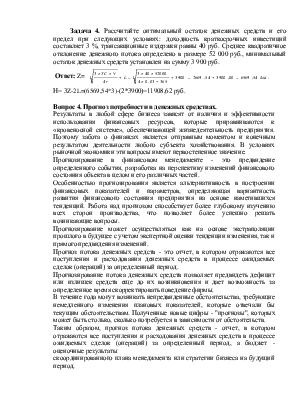

Задача 3. Фиксированные активы компании составляют 80 млн руб., текущие активы – 150 млн руб., в том числе изменяющаяся часть равна 100 млн руб. Если компания следует умеренной политике, то какую часть активов она финансирует краткосрочными источниками, а какую – долгосрочными?

Ответ: Если компания следует умеренной политике, то изменяющуюся часть 100 млн. руб. фиксирует краткосрочными источниками, а постоянную часть 130 млн. руб. фиксирует долгосрочными источниками.

Вопрос 5. Управление текущими пассивами.

Пассивы подразделяются на собственные и заемные. Собственные средства и долгосрочные кредиты, и займы объединяют в постоянные пассивы; краткосрочные кредиты и займы, кредиторская задолженность и та часть долгосрочных кредитов и займов, срок погашения которых наступает в данном периоде, составляют в сумме краткосрочные (текущие) пассивы.

Тесно взаимосвязанные и взаимообусловленные задачи комплексного оперативного управления текущими активами и текущими пассивами предприятия сводятся:

1. к превращению финансово-эксплуатационных потребностей предприятия в отрицательную величину;

2. к ускорению оборачиваемости оборотных средств предприятия;

3. к выбору наиболее подходящего для предприятия типа политики комплексного оперативного управления текущими активами и текущими пассивами, или, выражаясь языком "импортной" терминологии, управления работающим капиталом.

Признаком агрессивной политики управления текущими пассивами служит абсолютное преобладание краткосрочного кредита общей сумме всех пассивов. При такой политике у предприятия повышается уровень эффекта финансового рычага. Постоянные затраты отягощаются процентами за кредит, увеличивается сила воздействия производственного рычага, но все же в меньшей степени, чем при преимущественном использовании более дорогого долгосрочного кредита, как это обычно бывает в случае выбора консервативной политики управления текущими пассивами.

Эффективность управления текущими активами и текущими пассивами можно также повысить, разумно используя учет векселей и факторинг с целью превращения ФЭП в отрицательную величину и ускорения оборачиваемости оборотных средств.

Признаком консервативной политики управления текущими пассивами служит отсутствие или очень низкий удельный вес краткосрочного кредита в общей сумме всех пассивов предприятия. И стабильные, и нестабильные активы при этом финансируются в основном за счет постоянных пассивов (собственных средств и долгосрочных кредитов и займов).

Признаком умеренной политики управления текущими пассивами служит нейтральный (средний) уровень краткосрочного кредита в общей сумме всех пассивов предприятия.

Одной из главных задач управления текущими активами и текущими пассивами на практике является превращение финансово-эксплуатационных потребностей предприятия в отрицательную величину. Если это удается, то у предприятия возникают денежные излишки и встает проблема их эффективного использования.

Суть политики комплексного оперативного управления текущими активами и текущими пассивами состоит, с одной стороны, в определении достаточного уровня и рациональной структуры текущих активов, учитывая, что предприятия различных сфер и масштабов деятельности испытывают неодинаковые потребности в текущих активах для поддержания заданного объема реализации, а с другой стороны – в определении величины и структуры источников финансирования текущих активов.

Тема 2. АНАЛИЗ РАБОТАЮЩЕГО КАПИТАЛА

Задача 3. Оборачиваемость дебиторской задолженности равна 12. Если дебиторская задолженность равна 90 тыс. руб., то какова величина ежедневных продаж в кредит?

Ответ: Коэф оборач Д з-ти= продажи в кредит/среднюю Д з-ть, следовательно, продажи в кредит= Коэф обрач Д з-ти*среднюю Д з-ть/365

90*12=1080/365=2,96 тыс. руб.

Задача 4. Продажи фирмы составили 4 млн. руб. По четвертой части этих продаж предоставлена отсрочка платежа. Дебиторская задолженность равна 100 тыс. руб. Чему равен период инкассации?

Ответ: Коэф оборач Д з-ти= продажи в кредит/среднюю Д з-ть=1 млн. руб./100 тыс. руб.=10,00

Период инкассации=360/ Коэф оборач Д з-ти=360/10=36 дней

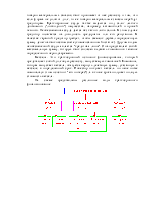

Задача 8. Используя следующую информацию (в тыс. руб.), рассчитайте коэффициенты ликвидности и оборачиваемости:

|

продажи (все в кредит) |

1 980 000 |

|

дебиторская задолженность |

160 000 |

|

запасы |

200 000 |

|

ценные бумаги |

20 000 |

|

деньги |

50 000 |

|

текущие пассивы |

170 000 |

Ответ: Коэф тек ликвидности=Тек Активы/Тек Пассивы=410000/170000=2,41

Коэф абс ликвидности=деньги+ден эквиваленты+ценные бумаги/Тек Пассивы=50000+20000/170000=0,41

Коэф срочной ликвидности= деньги+ден эквиваленты+ценные бумаги+Д з-ть/Тек Пассивы=50000+20000+160000/170000=1,35

Коэф оборач Д з-ти=продажи в кредит/среднюю Д з-ть=1980000/160000=

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.