Таким образом, количественный (оценочный) анализ позволяет перейти к анализу качественного состояния дебиторской задолженности. В свою очередь на основании последнего определяется динамика абсолютного и относительного размера кратко- и долгосрочной дебиторской задолженностей. Автор предлагает проводить как внешний анализ дебиторской задолженности (на основании форм отчетности №5 и №1), так и внутренний (привлекаются данные аналитического учета счетов) с целью обобщения информации по всем дебиторам. Классификацию дебиторской задолженности по срокам образования автор предлагает следующую: до 1 месяца; от 1 до 3-х месяцев; от 3–х до 6 месяцев; от 6-ти до 1 года; более 1 года., что позволяет руководству организации принимать более грамотные решения в области управления задолженностью, как частью оборотных активов.

Особое внимание Данилин В.Ф. уделяет сомнительной дебиторской задолженности (безнадежные долги), т.к. часть таких долгов, как правило, не возвращаются. Сам факт наличия сомнительной (неоправданной) задолженности говорит о том, что у хозяйствующего субъекта имеются проблемы в системе расчетов с покупателями и заказчиками. Тенденция роста (снижения) сомнительной дебиторской задолженности свидетельствует о снижении (повышении) ликвидности баланса, что ухудшает (либо улучшает) финансовое состояние. На изменение финансового состояния оказывает скорость оборота дебиторской задолженности. [Данилин В.Ф. Анализ и диагностика финансово-хозяйственной деятельности предприятий железнодорожного транспорта: М.: ГОУ «Учебно-методический центр по образованию на железнодорожном транспорте», 2008.- 291]

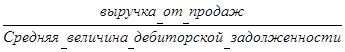

Для оценки оборачиваемости дебиторской задолженности автор использует следующие группы показателей:

1. Оборачиваемость дебиторской задолженности (Ко.дз)

Ко.дз =

, обороты

, обороты

Расчет средней величины дебиторской задолженности (ДЗ) осуществляется либо по средней арифметической простой, либо по средней хронологической (если величина выручки от продаж значительно изменялась по месяцам).

2. Период погашения дебиторской задолженности (длительность оборота), в днях (До.дз)

До.дз = ![]() ,

либо До.дз =

,

либо До.дз = ![]() , где Тпл – плановый период;

, где Тпл – плановый период;

Vреал – объем продаж.

3. Долю дебиторской задолженности в общем объеме текущих активов (jдз )

jдз = ![]() , где

ТА (ОА) – текущие оборотные активы.

, где

ТА (ОА) – текущие оборотные активы.

4. Доля сомнительной дебиторской задолженности в общем составе дебиторской задолженности (j с.дз)

jс.дз = ![]() ,

,

5. Удельный вес дебиторской задолженности в объеме продаж

(jдз / Vреал)

![]() =

=

![]() ,

,

Анализ дебиторской задолженности Данилин В.Ф. дополняет анализом кредиторской задолженности (по формам отчетности №1 и №5), т.к. данный показатель характеризует, прежде всего, состояние платежной дисциплины, следовательно, и финансовое состояние хозяйствующего субъекта. Состояние кредиторской задолженности во многом определяется состоянием дебиторской задолженности. Дебиторская задолженность – величина управляемая. Для этого необходимо реализовывать конкретные меры по управлению процессом изменения дебиторской задолженности:

1.Своевременно выявлять недопустимые виды кредиторской и дебиторской задолженностей – просроченные (неоправданные) задолженности.

2. Контролировать состояние расчетов с покупателями по отсроченным (просроченным) задолженностям.

3. По возможности ориентироваться на большое число покупателей с целью уменьшения риска неуплаты одним или нескольким крупными покупателями.

4. Следить за соотношением кредиторской и дебиторской задолженностей: значительное превышение дебиторской задолженности создает угрозу финансовой устойчивости предприятия и делает необходимым привлечение дополнительных (как правило, дорогостоящих) источников финансирования.

5. Использовать способ предоставления скидок при досрочной оплате.

Предложенная методика Максютова А.А. приемлема для целей внутреннего управления организацией, поскольку требует подробной информации о дебиторах. Методика основана на анализе ретроспективных данных, контроль динамики показателей ликвидности, кредитоспособности дебиторов. В ходе дальнейшего анализа предлагается развертка дебиторских долгов по периодам просрочек: от 0-30; 31-60; 61-90; 91-120; 121-180; 181 и более дней. По мнению Максютова А.А. практика управления дебиторскими долгами свидетельствует, что чем больше время просрочек, тем крупнее суммы безнадежных долгов.

Ввиду того что разные категории клиентов имеют разные размеры

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.