2 Практика исчисления и организация расчетов по обязательным страховым взносам

2.1 Практика исчисления и организация расчетов по обязательному пенсионному страхованию, по обязательному медицинскому страхованию и по обязательному социальному страхованию

Тарифы страховых взносов в 2015 году зависят от видов деятельности организации.

Размер тарифов страховых взносов для начисления взносов на обязательное пенсионное страхование, обязательное медицинское страхование и социальное страхование в 2015 году зависит:

- от категории плательщика, организации начисляют взносы по общим тарифам или вправе применять пониженные тарифы взносов;

- от категории сотрудника, в пользу которого производятся выплаты;

- от возраста сотрудника, получающего доход, зависят взносы на пенсионное страхование;

- от суммы выплат, начисленных сотруднику в течение года, более или менее величины предельной базы.

Тарифы страховых взносов установлены статьями 12, 58, 58.1, 58.2 и 58.3 Закона № 212-ФЗ. Статьи 22, 33, 33.1 и 33.2 Закона № 167-ФЗ регулируют взносы на обязательное пенсионное страхование в части распределения на накопительную и страховую часть трудовой пенсии.

Организации, не имеющие права на применение пониженных тарифов страховых взносов в 2015 году, должны исчислять страховые взносы в соответствии общеустановленными тарифами.

При базе для начисления страховых взносов не выше предельного значения 711000 рублей, установленной постановлением Правительства РФ от 04.12.2014 № 1316, тариф страхового взноса в Пенсионный фонд Российской Федерации составляет 22,0 %. При базе начисления выше 711000 рублей тариф страхового взноса в Пенсионный фонд составляет 10,0% в соответствии с п. 4 ст. 8 и п. 1 ст. 58.2 Закона № 212-ФЗ. Для льготных категорий плательщиков страховых взносов обложение сумм выплат, превышающих предельную величину базы, не предусмотрено, об этом говорится в ст. 58 и 58.1 Закона № 212-ФЗ.[2]

Уменьшение общего тарифа страховых взносов не касается предпринимателей, которые не производят выплаты в пользу физлиц. Размер взносов они определяют из минимального размера оплаты труда, что регламентируется ст.14 Закона № 212-ФЗ.[2]

В 2015 году, страховые взносы на ОПС следует перечислять в ПФР одним платежным поручением без распределения взносов на финансирование страховой и накопительной части трудовой пенсии. При этом указывается КБК, предусмотренный для платежей, зачисляемых на выплату страховой части трудовой пенсии. Такие положения содержатся в статье 22.2 Закона № 167-ФЗ.

ПФР самостоятельно распределяет взносы по ОПС на финансирование страховой и накопительной части трудовой пенсии, что регламентировано п. 3 ст. 33.1 Закона № 167-ФЗ. При этом он руководствуется данными индивидуального (персонифицированного) учета и выбранным застрахованным лицом вариантом пенсионного обеспечения.

Тариф страхового взноса в Федеральный фонд обязательного медицинского страхования 5,1%, предельная величина базы не установлена.

При базе начисления страховых взносов не выше предельного значения 670000 рублей, установленной постановлением Правительства РФ от 04.12.2014 № 1316, тариф страхового взноса в Фонд социального страхования Российской Федерации составляет 2,9 %. При базе начисления выше 670000 рублей тариф страхового взноса в Фонд социального страхования составляет 0,0%.

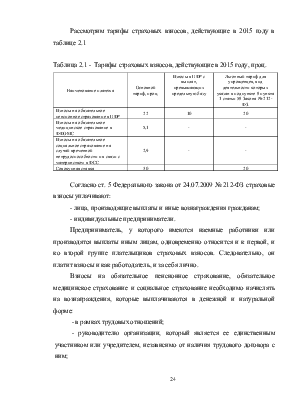

Рассмотрим тарифы страховых взносов, действующие в 2015 году в таблице 2.1

Таблица 2.1 - Тарифы страховых взносов, действующие в 2015 году, проц.

|

Наименование платежа |

Основной тариф, проц. |

Взносы в ПФР с выплат, превышающих предельную базу |

Льготный тариф для упрощенцев, вид деятельности которых указан в подпункте 8 пункта 1 статьи 58 Закона № 212-ФЗ |

|

Взносы на обязательное пенсионное страхование в ПФР |

22 |

10 |

20 |

|

Взносы на обязательное медицинское страхование в ФФОМС |

5,1 |

- |

- |

|

Взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством в ФСС |

2,9 |

- |

- |

|

Совокупная ставка |

30 |

20 |

Согласно ст. 5 Федерального закона от 24.07.2009 № 212-ФЗ страховые взносы уплачивают:

- лица, производящие выплаты и иные вознаграждения гражданам;

- индивидуальные предприниматели.

Предприниматель, у которого имеются наемные работники или производятся выплаты иным лицам, одновременно относится и к первой, и ко второй группе плательщиков страховых взносов. Следовательно, он платит взносы и как работодатель, и за себя лично.

Взносы на обязательное пенсионное страхование, обязательное медицинское страхование и социальное страхование необходимо начислять на вознаграждения, которые выплачиваются в денежной и натуральной форме:

- в рамках трудовых отношений;

- руководителю организации, который является ее единственным участником

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.