Содержание

1.Анализ финансовых результатов предприятия……………………………………....3

1.1. Анализ прибыли предприятия……………………………………………….…..3

1.2. Анализ рентабельности предприятия………………………………………….14

1.3. Операционный анализ…………………………………………………………..16

2. Анализ финансового состояния предприятия……………………………………….18

2.1.Анализ имущественного состояния предприятия……………………………..18

2.2. Анализ ликвидности баланса предприятия…………………………………….24

2.3. Анализ несостоятельности предприятия……………………………………….30

2.4. Анализ платежеспособности предприятия…………………………………….32

2.5. Анализ финансовой устойчивости предприятия………………………………36

2.6. Анализ кредитоспособности предприятия……………………………………..41

2.7. Анализ деловой активности предприятия……………………………………...42

3.Анализ уровня задолжности…………………………………………………………..46

4.Показатели самофинансирования…………………………………………………….48

5.Проведение рейтинговой оценки предприятия……………………………………...51

1.Анализ финансовых результатов предприятия

1.1 Анализ прибыли предприятия

На основе данных ф. № 2 следует оценить состав и динамику элементов формирования прибыли от продаж и чистой (нераспределенной) прибыли, т.е. конечные финансовые результаты деятельности ОАО «Новокузнецкий алюминиевый завод».

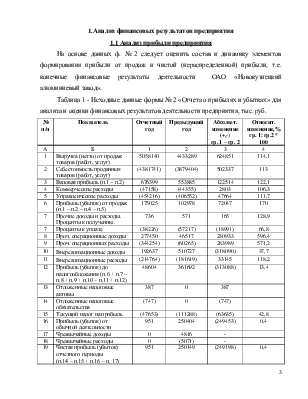

Таблица 1 - Исходные данные формы № 2 «Отчета о прибылях и убытках» для анализа и оценки финансовых результатов деятельности предприятия, тыс. руб.

|

№ п/п |

Показатель |

Отчетный год |

Предыдущий год |

Абсолют. изменение (+,-) гр. 1 – гр. 2 |

Относит. изменение,% гр. 1: гр.2 * 100 |

|

А |

Б |

1 |

2 |

3 |

4 |

|

1 |

Выручка (нетто) от продаж товаров (работ, услуг) |

5058140 |

4433289 |

624851 |

114,1 |

|

2 |

Себестоимость проданных товаров (работ, услуг) |

(4381741) |

(3879404) |

502337 |

113 |

|

3 |

Валовая прибыль (п.1 – п.2) |

676399 |

553885 |

122514 |

122,1 |

|

4 |

Коммерческие расходы |

(47158) |

(44355) |

2803 |

106,3 |

|

5 |

Управленческие расходы |

(454216) |

(406552) |

47664 |

111,7 |

|

6 |

Прибыль (убыток) от продаж (п.1 – п.2 – п.4 – п.5) |

175025 |

102978 |

72047 |

170 |

|

7 |

Прочие доходы и расходы. Проценты к получению. |

736 |

571 |

165 |

128,9 |

|

7 |

Проценты к уплате |

(38226) |

(57217) |

(18991) |

66,8 |

|

8 |

Проч. операционные доходы |

277450 |

46517 |

230933 |

596,4 |

|

9 |

Проч. операционных расходы |

(344254) |

(60265) |

283989 |

571,2 |

|

10 |

Внереализационные доходы |

192637 |

510727 |

(318090) |

37,7 |

|

11 |

Внереализационные расходы |

(214764) |

(181619) |

33145 |

118,2 |

|

12 |

Прибыль (убыток) до налогообложения (п.6 + п.7 – п.8 + п.9 + п.10 – п.11 + п.12) |

48604 |

361692 |

(313088) |

13,4 |

|

13 |

Отложенные налоговые активы |

387 |

0 |

387 |

|

|

14 |

Отложенные налоговые обязательства |

(747) |

0 |

(747) |

|

|

15 |

Текущий налог на прибыль |

(47653) |

(111288) |

(63635) |

42,8 |

|

16 |

Прибыль (убыток) от обычной деятельности |

951 |

250404 |

(249453) |

0,4 |

|

17 |

Чрезвычайные доходы |

0 |

4816 |

- |

|

|

18 |

Чрезвычайные расходы |

0 |

(5071) |

- |

|

|

19 |

Чистая прибыль (убыток) отчетного периоды (п.14 – п.15 + п.16 – п. 17) |

951 |

250149 |

(249198) |

0,4 |

Данные таблицы 1 позволяют раскрыть структуру всех основных элементов, формирующих конечные финансовые результаты – чистую (нераспределенную) прибыль.

Как видно из таблицы 1, чистая прибыль предприятия в отчетном году составила 951 тыс. руб., хотя за аналогичный период предыдущего года чистая прибыль составляла 250149 тыс. руб.

Валовая прибыль в отчетном году возрасла по сравнению с аналогичным периодом предыдущего года на 122514 тыс. руб. и составила 676399 тыс. руб. Это объясняется опережением темпов увеличения выручки (114,1%) над темпами увеличения себестоимости (113%).

Рост валовой операционной прибыли повлек за собой рост прибыли от продаж на 70%.

Из анализа выявлено, что произошли отрицательные изменения в структуре прибыли: прибыль (убыток) от обычной деятельности упала на 99,6%, чистая прибыль на 99,6%.

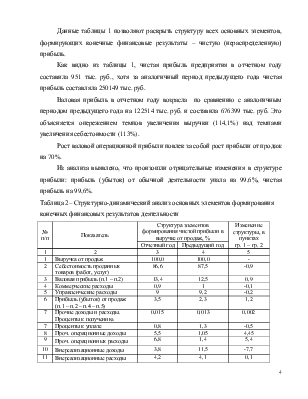

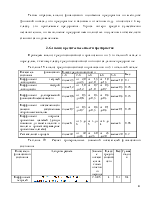

Таблица 2– Структурно-динамический анализ основных элементов формирования конечных финансовых результатов деятельности

|

№ п/п |

Показатель |

Структура элементов формирования чистой прибыли в выручке от продаж, % |

Изменение структуры, в пунктах гр. 1 – гр. 2 |

|

|

Отчетный год |

Предыдущий год |

|||

|

1 |

2 |

3 |

4 |

5 |

|

1 |

Выручка от продаж |

100,0 |

100,0 |

- |

|

2 |

Себестоимость проданных товаров (работ, услуг) |

86,6 |

87,5 |

-0,9 |

|

3 |

Валовая прибыль (п.1 – п.2) |

13,4 |

12,5 |

0,9 |

|

4 |

Коммерческие расходы |

0,9 |

1 |

-0,1 |

|

5 |

Управленческие расходы |

9 |

9,2 |

-0,2 |

|

6 |

Прибыль (убыток) от продаж (п.1 – п.2 – п.4 – п.5) |

3,5 |

2,3 |

1,2 |

|

7 |

Прочие доходы и расходы. Проценты к получению. |

0,015 |

0,013 |

0,002 |

|

7 |

Проценты к уплате |

0,8 |

1,3 |

-0,5 |

|

8 |

Проч. операционные доходы |

5,5 |

1,05 |

4,45 |

|

9 |

Проч. операционных расходы |

6,8 |

1,4 |

5,4 |

|

10 |

Внереализационные доходы |

3,8 |

11,5 |

-7,7 |

|

11 |

Внереализационные расходы |

4,2 |

4,1 |

0,1 |

|

12 |

Прибыль (убыток) до налогообложения (п.6 + п.7 – п.8 + п.9 + п.10 – п.11 + п.12) |

1 |

8,2 |

-7,2 |

|

13 |

Отложенные налоговые активы |

0,008 |

- |

0,008 |

|

14 |

Отложенные налоговые обязательства |

0,015 |

- |

0,015 |

|

15 |

Текущий налог на прибыль |

0,9 |

2,5 |

-1,6 |

|

16 |

Штрафные санкции |

0,019 |

5,7 |

-5,681 |

|

17 |

Чрезвычайные доходы |

- |

0,1 |

0,1 |

|

18 |

Чрезвычайные расходы |

- |

0,1 |

0,1 |

|

19 |

Чистая прибыль (убыток) отчетного периоды (п.14 – п.15 + п.16 – п. 17) |

0,02 |

5,6 |

-5,58 |

Таким образом, в структуре элементов формирования чистой прибыли в выручке от продаж наибольшую часть составляет занимает себестоимость (86,6% и 87,5% от выручке в отчетный и базисный период), но наблюдается сокращение ее доли на 0,9%, что является положительным моментом. Наблюдается рост валовой прибыли на 0,9%, прибыли от продаж на 1,2%, что так же является положительным моментом. Больше всего снижение наблюдалось в структуре внереализационных доходов и прибыли до налогообложения на 7,7% и 7,2%, что является отрицательным моментом. Чистая прибыль уменьшилась на 5,58% и достигла 0,02% структуры выручки.

Формализованный факторный анализ валовой операционной прибыли

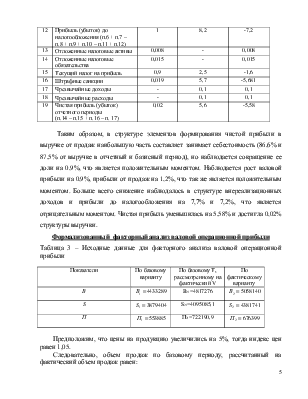

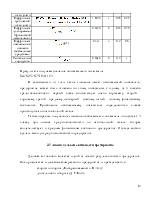

Таблица 3 – Исходные данные для факторного анализа валовой операционной прибыли

|

Показатели |

По базовому варианту |

По базовому Т, рассмотренному на фактический V |

По фактическому варианту |

|

В |

|

B21=4817276 |

|

|

S |

|

S21=4095085,1 |

|

|

П |

|

П21=722190,9 |

|

Предположим, что цены на продукцию увеличились на 5%, тогда индекс цен равен 1,05.

Следовательно, объем продаж по базовому периоду, рассчитанный на фактический объем продаж равен:

![]()

Цены на сырье увеличились на 7%, тогда ![]() =1,07.

Себестоимость по базовому периоду на фактический объем равна:

=1,07.

Себестоимость по базовому периоду на фактический объем равна:

![]()

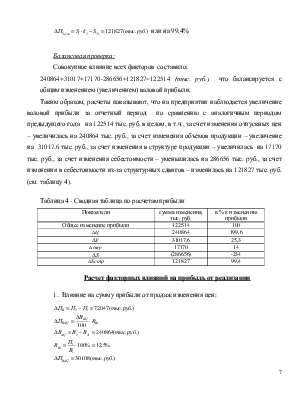

Методика формализованного расчета фактических влияний на валовую прибыль

1. общее изменение прибыли

![]()

2. доля прибыли в выручке от реализации

Наблюдается повышение доли прибыли в выручке от продажи за счет роста цен, в том числе по факторам:

1. увеличение прибыли за счет увеличения отпускных цен на продукцию

![]() или на 199,6%

или на 199,6%

2. изменение прибыли за счет изменения объема продукции

или на 25,3%

или на 25,3%

3. расчет влияния на прибыль изменений в объеме продукции, обусловленных изменениями в структуре продукции

или на 14%

или на 14%

4. расчет влияния на прибыль изменения себестоимости

![]() или на 234%

или на 234%

5. расчет влияния на прибыль изменений в себестоимости за счет структурных сдвигов в составе продукции

![]() или на 99,4%

или на 99,4%

Балансовая проверка:

Совокупное влияние всех факторов составило:

240864+31017+17170-286656+121827=122514 (тыс. руб.), что балансируется с общим изменением (увеличением) валовой прибыли.

Таким образом, расчеты показывают, что на предприятии наблюдается увеличение валовой прибыли за отчетный период по сравнению с аналогичным периодом предыдущего года на 122514 тыс. руб. в целом, в т.ч., за счет изменения отпускных цен – увеличилась на 240864 тыс. руб., за счет изменения объемов продукции – увеличение на 31017

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.