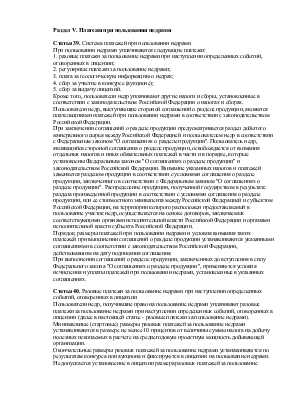

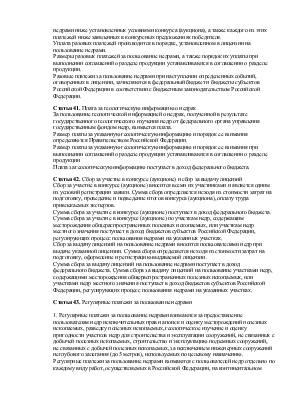

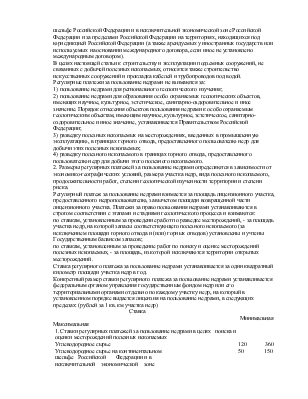

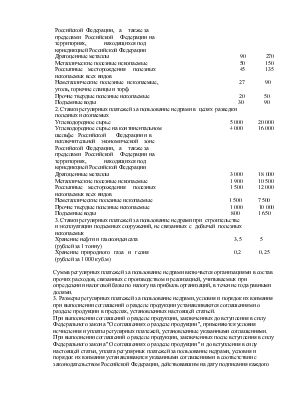

Установление Правительством РФ минимальных и максимальных ставок регулярных платежей за пользование недрами

Минимальные и максимальные ставки регулярных платежей за пользование недрами введены постановлением Правительства РФ № 926 от 29.12.2001 г.

Так, минимальная и максимальная ставки платежей за пользование недрами в целях поиска и оценки месторождений углеводородного сырья составляют соответственно 120 и 360 р. за 1 км2 участка недр; ставки платежей за пользование недрами в целях разведки углеводородного сырья – 5000 и 20000 р. за 1 км2.

В практике взимания платежей при пользовании недрами традиционно исходили из установления годовых ставок названных платежей.

Непосредственно в новой редакции текста Закона РФ "О недрах" нет упоминаний об установлении годовых, квартальных, ежемесячных либо иных минимальных и максимальных ставок регулярных платежей за пользование недрами, т.е. подлежащих применению к определенному налоговому периоду. В постановлении Правительства РФ № 926 от 29.12.2001 г. также отсутствует прямое указание на временной период, которому соответствуют минимальные и максимальные ставки регулярных платежей, установленные в названном постановлении.

В то же время в ст. 43 Закона содержится указание на необходимость ежеквартальной уплаты регулярных платежей за пользование недрами, что косвенно свидетельствует об установлении законодателем налогового периода по данным платежам в один квартал и соответственно – квартальных ставок при исчислении размера подлежащего уплате налога.

Подобный вывод следует из толкования норм ст. 52-55 НК РФ, согласно которым налогоплательщик самостоятельно исчисляет сумму налога, подлежащего уплате за налоговый период, исходя из налоговой базы, налоговой ставки и налоговых льгот. Налоговая ставка представляет собой величину налоговых начислений на единицу измерения налоговой базы. Под налоговым периодом в кодексе понимается календарный год или иной период времени применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате.

При этом следует отметить, что неточность законодателя в определении таких существенных элементов налогового обязательства как ставка налога и налоговый период порождает неопределенность в применении ставок регулярных платежей и может явиться поводом для соответствующего обращения в Конституционный суд РФ.

Правовая природа и конституционность введения регулярных платежей за пользование недрами

Исходя из основных положений порядка установления налогов и сборов, закрепленных в ст. 57 и части третьей ст. 75 Конституции РФ, каждый обязан платить законно установленные налоги и сборы, а система налогов, взимаемых в федеральный бюджет, и общие принципы налогообложения и сборов в Российской Федерации устанавливаются федеральным законом.

Согласно абзацу 3 п. 5 ст. 3 НК РФ ни на кого не может быть возложена обязанность уплачивать налоги и сборы, а также иные взносы и платежи, обладающие установленными Налоговым кодексом признаками налогов и сборов, не предусмотренные Налоговым кодексом либо установленные в ином порядке.

Законодательство о налогах и сборах РФ предусматривает взимание с налогоплательщиков таких видов обязательных платежей как налоги и сборы.

Под налогом понимается "обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований" (п. 1 ст. 8 НК РФ).

Под сбором понимается "обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий)" (п. 2 ст. 8 НК РФ).

Следует отметить, что Конституционный суд РФ в своих постановлениях об оценке соответствия Конституции РФ нормативных правовых актов о налогах предъявляет более жесткие требования, касающиеся обязательного установления существенных элементов налогового обязательства непосредственно в федеральном законе, именно к налогам*. В отношении сборов позиция Конституционного суда РФ несколько иная. Требования, предъявляемые к существенным элементам налогового обязательства по уплате сборов, менее жесткие**.

В разд. V Закона РФ "О недрах" законодатель не дает точного определения, к какому именно виду налоговых обязательств относятся регулярные платежи за пользование недрами – к налогам или сборам.

Содержащееся в п. 1 ст. 43 Закона РФ "О недрах" определение регулярных платежей за пользование недрами как платежей, взимаемых за предоставление пользователям недр исключительных прав (на поиск, оценку, разведку месторождений), юридически не вполне корректно, поскольку не соответствует фактической природе данного платежа. Исходя из особенностей существенных элементов регулярных платежей за пользование недрами и, в частности, их индивидуальной безвозмездности, обязательного и регулярного характера, периодической уплаты в установленные сроки при длительно существующих обстоятельствах, обусловленности названных платежей целями финансового обеспечения деятельности государства, данные платежи следует отнести к федеральным налогам, а не к сборам. Аналогичный вывод о правовой природе платежей за пользование недрами был сделан в решении Верховного суда РФ от 26.10.2000 г. по делу о признании недействительными отдельных положений постановления Правительства РФ № 828 от 28.10.92 г.

Именно поэтому в соответствии со ст. 23 Федерального закона "О федеральном бюджете на 2002 год", Федеральным законом "О бюджетной классификации Российской Федерации" № 127-ФЗ от 08.08.2001 г. платежи за пользование недрами отнесены к налоговым доходам федерального и региональных бюджетов (код бюджетной классификации 1050110).

Уплата данных платежей осуществляется уже после получения

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.