РАСЧЕТ НАЛОГОВЫХ ПЛАТЕЖЕЙ

1. Расчет налоговых платежей, уплачиваемых из выручки.

Согласно Закона Республики Беларусь «О бюджете Республики Беларусь на 2005 год» установлена следующая очередность включения в отпускные цены (тарифы) на товары (работы, услуги) сумм налогов, сборов и отчислений, уплачиваемых в соответствии с законодательными актами Республики Беларусь, из выручки от реализации товаров (работ, услуг):

- акцизы (для подакцизных товаров):

- единый сбор на формирование местных целевых бюджетных, жилищно-инвестиционных фондов, сборов в республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной науки, налога с пользователей автомобильных дорог, сбора на финансирование расходов, связанных с содержанием и ремонтом жилищного фонда;

- налог с продаж автомобильного топлива;

- налог на добавленную стоимость.

1.1. Расчет налоговых платежей из выручки от реализации подакцизных изделий.

1.1.1. Расчет акцизов.

Объектом обложения является стоимость подакцизных товаров, определяемая исходя из отпускных цен без учета акцизов, на которые установлены адвалорные ставки акцизов.

1.1.1.1. Начисленная сумма акцизов (исходя из применения рыночных цен):

А(нач.) = п.15 * п.18 / 100 % = (млн. руб.).

1.1.1.2. Сумма акцизов, подлежащая зачету:

А(зач.) = п.16 * п.17 / 100 % = (млн.руб.).

В случае использования подакцизных товаров в качестве сырья, подлежащая уплате сумма акцизов по готовой продукции уменьшается на сумму акцизов, уплаченную по сырью, использованному для ее производства:

А(бюджет) = А(нач.) − А(зач.) = (млн.руб.).

Уплата в бюджет акцизов в сумме млн.руб. должна быть произведена не позднее 22-го числа месяца, следующего за отчетным месяцем. Так как млн.руб. составляют тыс. евро ( млн.руб. / п. 19), то в следующем отчётном периоде сохраняется прежний срок уплаты.

1.1.2. Расчет уплаты единого сбора на формирование местных целевых бюджетных, жилищно-инвестиционных фондов, сборов в республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной науки, налога с пользователей автомобильных дорог, сбора на финансирование расходов, связанных с содержанием и ремонтом жилищного фонда:

МРЦФ(п.15) = (п.15 + А(нач.)) * 3,9% / (100% − 3,9%) = (млн.руб.).

1.1.3. Расчет НДС (по подакцизным изделиям):

НДС(п.15) = (п.15 + А(нач.) + МРЦФ(п.15)) * 18 % / 100 % = (млн.руб.).

1.2. Расчет НДС

Объектом налогообложения при исчислении НДС являются обороты по реализации товаров. Сумма НДС, подлежащая уплате налогоплательщиком в бюджет, определяется как разница между обшей суммой налога, исчисленной по итогам налогового периода, и суммами налоговых вычетов, приходящихся на данный налоговый период:

1.2.1. Расчет НДС, начисленного за отчетный период.

1.2.1.1. Сумма НДС по товарам, облагаемым по ставке 18 %:

НДС(18 %) = (п.6 − п.6.1 − п.6.2 + п.8) * 18 % / 100 % + НДС(п.15) = (млн.руб.).

1.2.1.2. Сумма НДС по товарам, облагаемым по ставке 10 %:

НДС(10%) = (п.6.1 + п.7 + п.9) * 10 % / 100 % = 13 (млн.руб.).

Итого сумма НДС, начисленная за отчетный период составляет:

НДС(нач.) = НДС(18 %) + НДС(10 %) = (млн.руб.).

1.2.2. Расчет НДС, подлежащего вычету

В соответствии со ст.16 Закона Республики Беларусь «О налоге на добавленную стоимость» от 19.12.91 (с учетом изменений и дополнений) налогоплательщик имеет право уменьшить начисленную сумму НДС в соответствии со ст.12 настоящего Закона на установленные налоговые вычеты. Вычету подлежат суммы налога, предъявленные продавцами налогоплательщику при приобретении сырья, материалов, топлива, комплектующих, полуфабрикатов и электрической или иной энергии.

1.2.2.1. Расчет НДС, уплаченного при приобретении сырья, материалов, топлива, комплектующих, полуфабрикатов и электрической или иной энергии:

НДС(вычет) = п.10.1.1 + п.10.2.1 + п.10.4.1 + п.10.10 * 18 % / 100 % = = (млн.руб.).

В соответствии с Инструкцией о порядке исчисления и уплаты налога на добавленную стоимость, утвержденной постановлением Государственного налогового комитета от 29.06.01 № 94 (п.32) в случае одновременного использования приобретённых товаров (работ, услуг), за исключением основных средств и нематериальных активов, для производства и (или) реализации товаров (работ, услуг), операции по реализации которых освобождены oт налогообложения, и товаров (работ, услуг), операции по реализации которых подлежат налогообложению, отнесение суммы налога, уплаченной налогоплательщиком, на затраты налогоплательщика по производству и реализации товаров (работ, услуг) осуществляется нарастающим итогом с начала года, исходя из доли оборота по реализации товаров (работ, услуг), освобожденных от налогообложения, в общей сумме оборота по реализации товаров (работ, услуг).

1.2.2.2. Растет сумм НДС на затраты налогоплательщика по производству и реализации товаров:

НДС(с/с) = НДС(вычет) * п.6.2 / [п.6 + п.7 + п.8 + п. 15 + А(нач.) +

+ МРЦФ(п.15) + НДС(18 %)] = (млн.руб.).

1.2.3. Сумма НЛС, подлежащая уплате в бюджет.

НДС(бюджет) = НДС(нач.) − НДС(вычет) − НДС(с/с)) = (млн.руб.).

Уплата в бюджет суммы НДС в размере млн.руб. должна быть произведена не позднее 22-го числа месяца, следующего за отчетным месяцем. Так как сумма НДС за отчетный период составляет евро ( млн.руб. / п.19), то уплата НДС в следующем отчётном периоде должна производиться авансовыми платежами (шесть раз) в размере млн.руб. ( млн.руб. / 6) в следующие сроки: не позднее 5-го, 10-го, 15-го, 20-го, 25-го и последнего дня отчетного месяца с последующим уточнённым (доплатой либо зачетом) перерасчётом не позднее 22-го числа месяца следующего за отчётным.

1.3. Расчёт уплаты единым платежом единого сбора на формирование местных целевых бюджетных, жилищно-инвестиционных фондов, сборов в республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной науки, налога с пользователей автомобильных дорог, сбора на финансирование расходов, связанных с содержанием и ремонтом жилищного фонда.

Объектом налогообложения является выручка от реализации продукции (работ, услуг) за вычетом НДС.

МРЦФ = [(п.6 + п.7 − НДС(п.7) + п.8) * 3,9% / 100 %] + МРЦФ(п.15) =(млн. руб.).

НДС(п.7) = п.7 *10 % / 100 % = 13,64 (млн.руб.).

Уплата в бюджет суммы единого сбора на формирование местных целевых бюджетных, жилищно-инвестиционных фондов, сборов в республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной науки, налога с пользователей автомобильных дорог, сбора на финансирование расходов, связанных с содержанием и ремонтом жилищного фонда в размере млн.руб. должна быть произведена не позднее 22-го числа месяца, следующего за отчетным месяцем. Так как сумма целевых сборов, подлежащих уплате по итогам месяца, составила более 500 базовых величин ( млн.руб. / 120000 руб. = > 500), то уплата в следующем отчетном периоде будет производиться в следующие сроки: не позднее 10-го числа текущего месяца (месяца, следующего за отчетным) вносится сумма в размере млн.руб. (одна третья часть суммы целевых сборов, подлежащая уплате по расчету за месяц, предшествующий отчетному); не позднее 22-го числа текущего месяца (месяца следующего за отчетным) уплачивается сумма целевых сборов по расчету за отчетный месяц с учетом суммы, внесенной ранее.

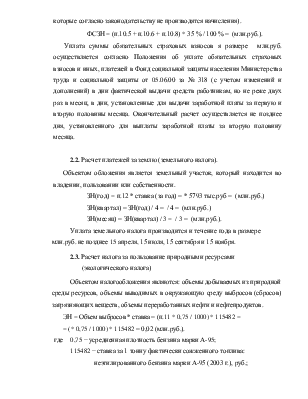

2. Расчёт налоговых платежей, включаемых в себестоимость продукции

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.