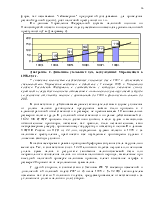

видно из Диаграммы 1 наибольшее снижение происходит по местным налогам, в то время как количество региональных налогов увеличивается по сравнению с ныне действующим.

Часть вторая Налогового кодекса будет посвящена конкретному порядку налогообложения по всем федеральным налогам и сборам, а также основным элементам налогообложения по региональным и местным налогам. При этом налоговую систему необходимо сделать более справедливой, а налоговое бремя распределить более равномерно между различными субъектами экономической деятельности, в частности за счет пересмотра и общего сокращения налоговых льгот.

5. Формирование единой налоговой правовой базы.

В целом фундаментальная задача, которую необходимо решить в возможно короткие сроки, сводится к созданию нового законодательства о налогах и сборах. А если посмотреть на проблему более широко к формированию новой отрасли права - налогового права, с глубокой и тщательной проработкой всех ее элементов, с учетом мирового опыта и национальной специфики.

Налоговый кодекс систематизирует налоговое законодательство и унифицирует его понятийный аппарат, что во многом позволяет снизить конфликтность налоговых отношений и обеспечить дополнительные удобства для налогоплательщиков в результате отмены сотен нормативных актов по налогам.

6. Совершенствование системы ответственности за налоговые правонарушения.

Частью первой Налогового кодекса предусмотрены как общие положения об ответственности за совершение налоговых правонарушений, так и конкретные виды налоговых правонарушений и ответственность за их совершение.

Надо отметить, что по сравнению с действовавшими ранее размеры штрафов существенно снижены. Так, например, В соответствии с п. 1 ст. 13 Закона "Об основах налоговой системы РФ" № 2119-1 от 27.12.91 г. налогоплательщик, нарушивший налоговое законодательство, в установленных законом случаях нес ответственность в виде взыскания всей суммы сокрытого или заниженного дохода (прибыли) либо суммы налога за иной сокрытый или неучтенный объект налогообложения и штрафа в размере той же суммы, т.е. за нарушения, допущенные налогоплательщиком зачастую в связи со сложностью и запутанностью налогового законодательства, большим объемом работы или просто из-за арифметической ошибки, налоговыми органами взыскивалась вся сумма прибыли и налагался штраф в размере этой же суммы. В результате страдали, в первую очередь, работники предприятия (зарплата), учредители (дивиденды), вкладчики (банкротство кредитных организаций), партнеры по бизнесу, а иногда и конечные потребители. Такие санкции, в конечном итоге достигали цели, обратно пропорциональные тем, для которых они водились. Как результат, - создание огромного количества "черных" фирм, так называемых "таймшерных" предприятий (создаваемых для проведения разовой крупной сделки), рост налоговой преступности и т.п..

По данным Управления Федеральной службы налоговой полиции по Новосибирской области в последние годы существенно повысился уровень

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.