Финансовый анализ отчета о прибылях и убытках

Второй блок финансового анализа основан на оценке финансовых результатов деятельности компании за период. Применяемые методы базируются на отчете о прибылях и убытках (по сути, аналог бюджета доходов и расходов) в аналитической форме.

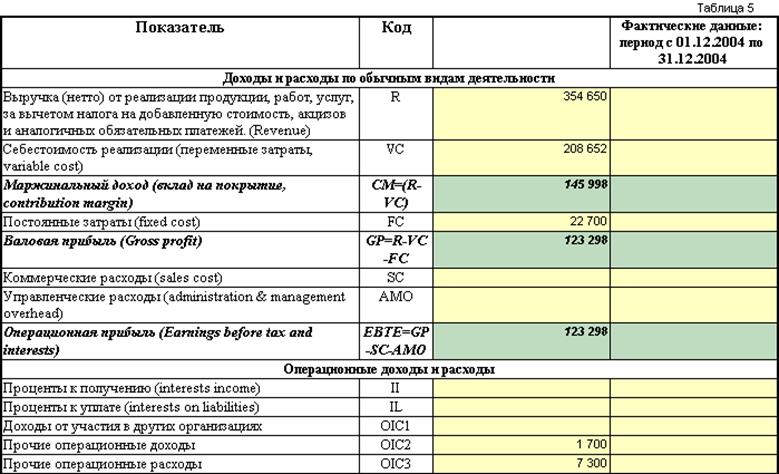

Рис 11.6. Отчет о прибылях и убытках в аналитической форме

Особенностью отчета является поэтапное формирование чистой прибыли, такое представление более удобно для анализа. Иными словами, отчет показывает, каким образом был "проеден" маржинальный доход от продаж, случилось ли это за счет основной деятельности, либо внереализационных расходов.

На основании данных баланса и отчета о прибылях и убытках строится анализ оборачиваемости различных групп активов и пассивов. Под оборачиваемостью понимают скорость, с которой тот или иной актив или пассив способен приносить доход в виде продаж. В общем виде коэффициент оборачиваемости рассчитывается следующим образом:

Оборачиваемость = Выручка от реализации / (X1 + X2) / 2

где Х – оцениваемый актив или пассив, X1 – остаток этой статьи на начало периода, X2 – остаток на конец.

Таким образом, сумма реализации делится на среднее значение остатка актива за год.

Например, показатель оборачиваемости запасов равен Выручке, деленной на среднюю стоимость запасов в течение года.

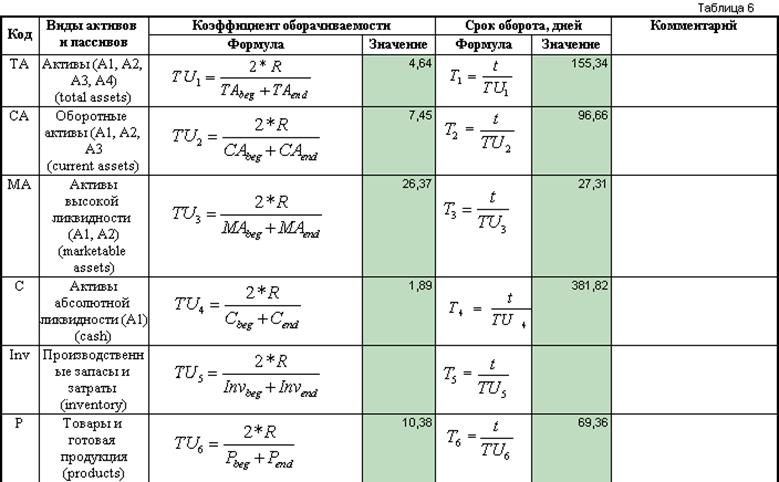

В таблице 6 приведен расчет оборачиваемости основных групп активов и пассивов:

Рис 11.7. Расчет коэффициентов оборачиваемости

Полученное значение коэффициента означает, сколько раз за год актив обернулся в продажи. Кроме этого для каждого коэффициента рассчитывается срок оборота в днях, означающий, сколько дней требуется, чтобы 1 доллар актива принес 1 доллар продаж. Чем выше оборачиваемость и короче срок оборота, тем больший объем продаж обеспечивает данный актив или пассив.

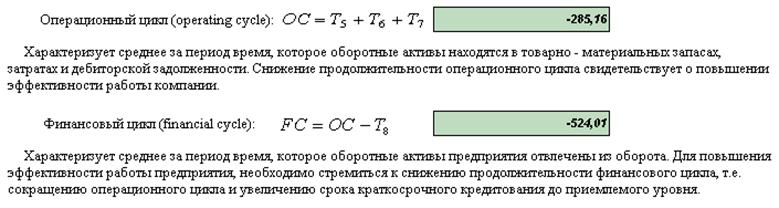

Коэффициенты оборачиваемости агрегируются в показатели операционного и финансового цикла. Операционный цикл – важнейший показатель скорости и эффективности работы предприятия. Он характеризует средний период, в течение которого оборотные средства компании находятся в запасах, затратах и дебиторской задолженности, то есть, фактически, не приносят предприятию прибыли, а наоборот генерируют затраты. Снижение этого показателя означает увеличение качества управления процессами предприятия.

Рис 11.8. Расчет показателей операционного и финансового цикла

В таблице 7 приведен анализ рентабельности деятельности предприятия за период, аналогичный рассмотренному для бюджета доходов и расходов. При этом в таблице присутствуют данные за прошлый период, что позволяет увидеть динамику показателей:

Рис 11.9. Анализ рентабельности

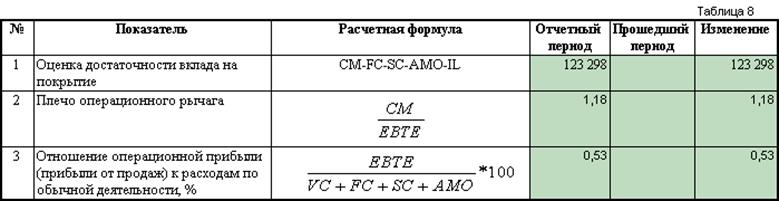

Расчет дополнительных показателей приведен в таблице 8:

Рис 11.10. Дополнительные показатели рентабельности

Подробное описание показателей приведено в теле отчета. Принципы расчета маржинального дохода и операционного рычага были рассмотрены в разделе "Бюджет доходов и расходов".

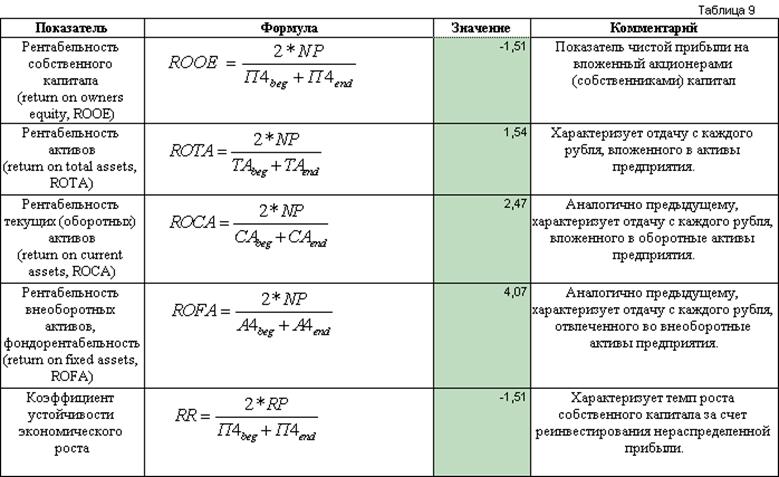

Заключительным этапом анализа является оценка эффективности использования собственного капитала. Результаты этого анализа особенно интересны для акционеров компании, так как позволяют понять, какую отдачу принесли за период вложенные в компанию деньги.

Рис 11.11. Анализ эффективности использования собственного капитала

Настройка финансового анализа

Как было сказано выше, бюджетирование – достаточно гибкая подсистема, в которой пользователь может самостоятельно определить набор статьей оборотов и счетов, которые он будет использовать. Однако для целей финансового анализа необходимо указать, к каким общепринятым группам активов, пассивов и оборотов относятся созданные пользователем статьи. Для этих целей в системе предусмотрен справочник "Варианты настройки фин. анализа" (Меню: Баланс -> Варианты настройки фин.анализа). В этом справочнике можно создавать неограниченное количество различных настроек финансового анализа, в каждой из которых статьи и счета можно распределять по разным группам финансовых показателей, а также задавать различную детализацию статьей.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.