финансового консультанта – лицензированную организацию, профессионально решающей эти задачи

Размещение эмиссионных ценных бумаг — отчуждение эмиссионных ценных бумаг эмитента первым владельцем (андеррайтер) путем заключения гражданско-правовых сделок. Обычно в качестве андеррайтера выступает достаточно крупный инвестиционный фонд, который в последующем либо оставляет эти бумаги у себя, либо размещает их на рынке, гарантируя тем самым успешность этого размещения для эмитента

Публичное размещение ценных бумаг — размещение ценных бумаг путем открытой подписки, в том числе размещение ценных бумаг на торгах фондовых бирж и/или иных организаторов торговли на рынке ценных бумаг

Очевидно, что сам по себе выпуск ценных бумаг, без участия андеррайтера, не гарантирует для эмитента их размещение среди инвесторов, т.е. их покупку. Основными видами эмиссионных ценных бумаг являются акции и облигации, которые обладают легкостью обращения на вторичном рынке за счет их больших объемов выпуска, серийности и стандартности. Именно эмиссионные ценные бумаги формируют организованные рынки ценных бумаг и обеспечивают практически весь оборот на биржевом рынке.

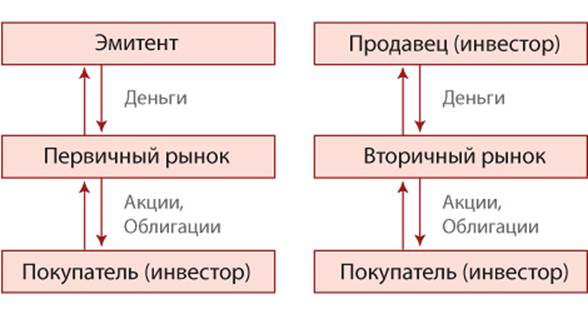

Вторичный рынок ценных бумаг — рынок, на котором обращаются ранее размещенные на первичном рынке ценные бумаги. Причем обращение ценных бумаг на вторичном рынке происходит без непосредственного участия эмитента, так как сделки заключаются между покупателем и продавцом (инвесторами). Однако эмитент заинтересован в поддержании ликвидности обращения своих ценных бумаг, для того чтобы существовала возможность успешного последующего размещения своих ценных бумаг или получения кредита под залог ЦБ, оставшихся в его распоряжении, поскольку все это напрямую связано с уровнем капитализации компании, под которой понимают произведение рыночной стоимости акций на их количество.

Различие между первичным и вторичным рынком ценных бумаг приведено на рис. 1.2.

Рис. 1.2 Первичный и вторичный рынки ЦБ

Финансирование экономики через банковский кредит характерно для Европы, путем эмиссии ЦБ – для Америки. Рыночная экономика РФ, первоначально развивалась по европейской модели, но сейчас все большая доля предприятий имеет форму акционерного общества (АО), т.е. имеет право на эмиссию, в том числе дополнительную, ЦБ. Видов ЦБ довольно много и в качестве их эмитентов могут выступать не только предприятия, но и государство в лице правительства (Минфина), Центральный и коммерческие банки, исполнительные региональные и муниципальные органы и даже частные лица.

Разумеется, АО или тоже государство для покрытия дефицита баланса (бюджета) может воспользоваться кредитом банка. Но, если средства необходимы для долговременных капитальных вложений, более выгодным представляется привлечение денежных средств непосредственно от населения или крупных финансовых институтов (пенсионные, паевые и инвестиционные фонды, страховые компании), т.к. в этом случае исключается банк-посредник и соответствующие накрутки. Наоборот, для пополнения оборотных средств более выгодным может оказаться кредит банка, поскольку эмиссия ЦБ достаточно длительная и затратная процедура.

Следует отметить, что форма АО оказалась наиболее живучей и востребованной в условиях рыночной экономики в силу ряда своих особенностей, в частности, ограниченной ответственности акционера перед АО и АО перед акционером

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.